6/2022, data dodania: 03.06.2022

6/2022, data dodania: 03.06.2022 Jak ująć w księgach rachunkowych zasądzone na rzecz pracownika wynagrodzenie z tytułu nadgodzin

RADA

PROBLEM

We wrześniu 2021 r. jeden z pracowników złożył do sądu pozew o zapłatę wynagrodzenia za pracę w godzinach nadliczbowych. W maju 2022 r. sąd zasądził na jego rzecz część żądanej kwoty wraz z odsetkami. Jak ująć w księgach rachunkowych zasądzone pracownikowi wynagrodzenie i odsetki? Czy kwota ta stanowi koszt uzyskania przychodów?

RADA

Sposób rozliczenia w księgach rachunkowych zasądzonego na rzecz pracownika wynagrodzenia za godziny nadliczbowe jest zależny od tego czy wcześniej jednostka utworzyła w tym celu rezerwę na przyszłe zobowiązania. Niezależnie jednak od tego, koszt ten - w zależności od decyzji jednostki - obciąży koszty rodzajowe (Wn konto "Wynagrodzenia") lub pozostałe koszty operacyjne. Zasądzone odsetki za zwłokę obciążają natomiast koszty finansowe jednostki. Zarówno wypłacone pracownikowi z tego tytułu wynagrodzenie jak i odsetki stanowią u pracodawcy koszt uzyskania przychodu. Szczegóły w uzasadnieniu.

UZASADNIENIE

Ustawa o rachunkowości nie reguluje w sposób szczególny ewidencjonowania wynagrodzenia należnego pracownikowi, które zostało przyznane mu wyrokiem sądu. Tym samym w gestii samej jednostki pozostaje, czy będzie ono ujęte w księgach rachunkowych na zasadach ogólnych, tj. w ciężar kosztów rodzajowych wynagrodzeń, czy też zostanie potraktowane w jednostce jako koszt pozostający poza obszarem podstawowej działalności gospodarczej, a więc obciąży pozostałe koszty operacyjne.

Ewidencja w księgach rachunkowych zasądzonego wynagrodzenia za godziny nadliczbowe, gdy jednostka utworzyła wcześniej rezerwę na przyszłe zobowiązania

Możliwość przegrania procesu z pracownikiem powinna skutkować co do zasady utworzeniem przez jednostkę rezerwy na ewentualnie powstałe w przyszłości zobowiązanie z tego tytułu. Ustawa o rachunkowości (art. 35d ust. 1 uor) stanowi bowiem, że rezerwy należy tworzyć na:

§

(...) pewne lub o dużym stopniu prawdopodobieństwa przyszłe zobowiązania, których kwotę można w sposób wiarygodny oszacować, a w szczególności na straty z transakcji gospodarczych w toku, w tym z tytułu udzielonych gwarancji, poręczeń, operacji kredytowych, skutków toczącego się postępowania sądowego.

Szczegółowe zasady ujmowania rezerw w księgach rachunkowych zawiera Krajowy Standard Rachunkowości nr 6 "Rezerwy, bierne rozliczenia międzyokresowe kosztów, zobowiązania warunkowe" (dalej KSR nr 6). Z uregulowań tego standardu wynika (pkt 3.10 KSR nr 6), że:

Rezerwy związane ze skutkami toczącego się postępowania sądowego tworzy się wówczas, gdy przeciwko jednostce wniesiono pozew, a prawdopodobieństwo wyroku niekorzystnego dla jednostki jest większe niż prawdopodobieństwo wyroku korzystnego. Podstawą oceny tego prawdopodobieństwa może być przebieg postępowania sądowego lub opinie prawników. Ustalając kwotę rezerwy należy wziąć pod uwagę nie tylko kwotę roszczenia określoną w pozwie, ale również koszty postępowania sądowego.

Przykład 1

Pracownik spółki we wrześniu 2021 r. złożył do sądu pozew o zapłatę wynagrodzenia za pracę w godzinach nadliczbowych. Kwota wynagrodzenia za przepracowane godziny nadliczbowe, o które pracownik wnioskuje w pozwie, to 19 000 zł i odsetki za zwłokę w wysokości 2100 zł. Z opinii prawnika wynajętego w celu zastępstwa procesowego wynikało, że jest dość duże ryzyko przegrania przez spółkę sporu z pracownikiem. W związku z tym jednostka na dzień bilansowy (31 grudnia 2021 r.) utworzyła w księgach rachunkowych rezerwę na związane z tym, możliwe przyszłe zobowiązanie. W maju 2022 r. sąd orzekł, że spółka jest zobowiązana do wypłaty pracownikowi wynagrodzenia w kwocie 16 000 zł za godziny nadliczbowe plus odsetki w wysokości 1900 zł.

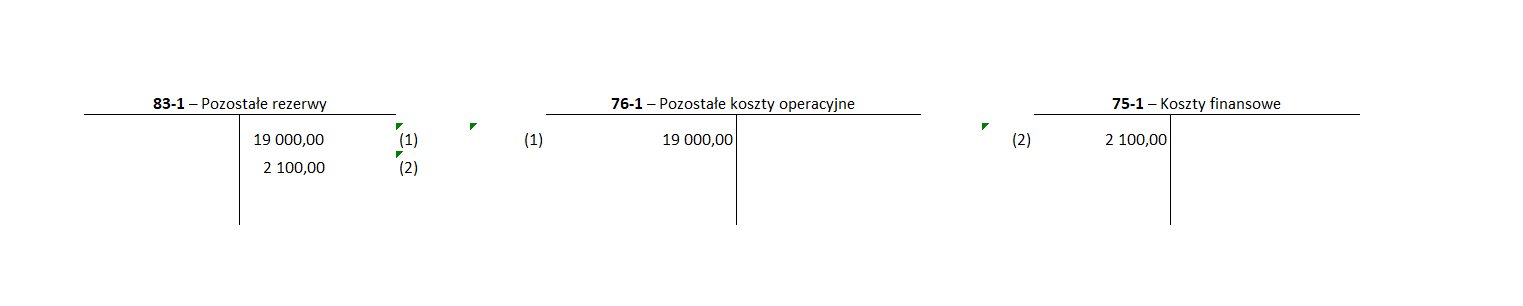

Ewidencja w księgach rachunkowych roku 2021 r.

-

Pk - Utworzenie rezerwy z tytułu dochodzonego wynagrodzenia za przepracowane godziny nadliczbowe - na podstawową kwotę roszczenia:

Wn konto 76-1 "Pozostałe koszty operacyjne" 19 000 zł

Ma konto 83-1 "Pozostałe rezerwy" 19 000 zł

-

Pk - Utworzenie rezerwy z tytułu dochodzonych odsetek:

Wn konto 75-1 "Koszty finansowe" 2 100 zł

Ma konto 83-1 "Pozostałe rezerwy" 2 100 zł

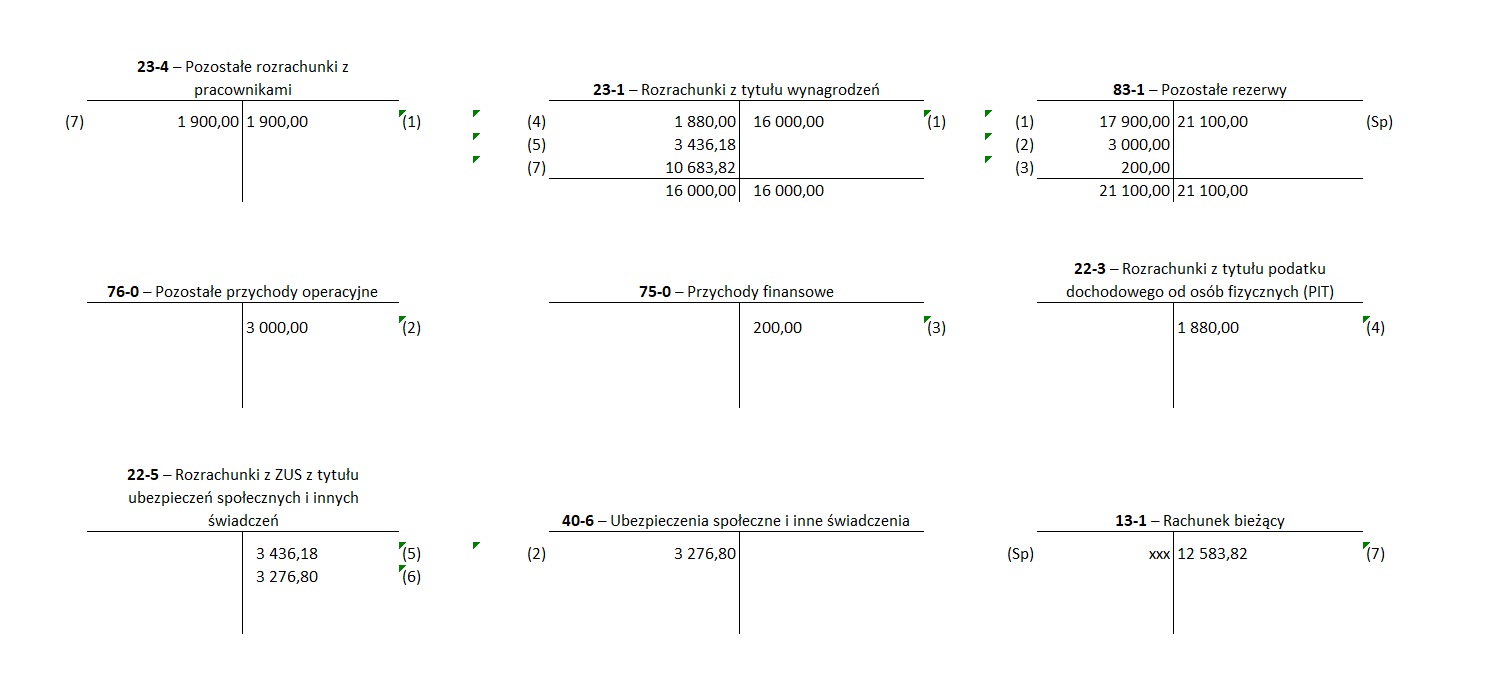

Ewidencja w księgach rachunkowych roku 2022 r.

-

PK - wartość zobowiązania wynikająca z wydanego wyroku

Wn konto 83-1 "Pozostałe rezerwy" 17 900 zł

Ma konto 23-1 "Rozrachunki z tytułu wynagrodzeń" 16 000 zł

Ma konto 23-4 "Pozostałe rozrachunki z pracownikami" 1 900 zł

-

Pk - rozwiązanie niewykorzystanej rezerwy dotyczącej należności głównej

Wn konto 83-1 "Pozostałe rezerwy" 3 000 zł

Ma konto 76-0 "Pozostałe przychody operacyjne" 3 000 zł

-

Pk - rozwiązanie niewykorzystanej rezerwy dotyczącej odsetek

Wn konto 83-1 "Pozostałe rezerwy" 200 zł

Ma konto 75-0 "Przychody finansowe" 200 zł

Zgodnie z przepisami podatkowymi i ustawy o ubezpieczeniach społecznych podatek dochodowy oraz składki na ZUS należy zapłacić od wszystkich przychodów ze stosunku pracy bez względu na to, czy są to wynagrodzenia bieżące czy zaległe (jak to ma miejsce w rozpatrywanym przypadku). Oznacza to, że zasądzona kwota dla pracownika z tytułu przepracowanych godzin nadliczbowych powinna zostać - zanim zostanie wypłacona pracownikowi - pomniejszona o podatek dochodowy i składki na ubezpieczenia społeczne i zdrowotne według wskaźników aktualnych w chwili wypłaty. Co istotne, składki ZUS i zaliczka na podatek dochodowy od osób fizycznych odprowadzane są jedynie od zaległego wynagrodzenia (tu: wynagrodzenia za godziny nadliczbowe). Nie są więc nimi objęte naliczone odsetki (por. art. 21 ust. 1 pkt 95 updof).

Rozliczenie składkowo-podatkowe wynagrodzenia za przepracowane nadgodziny wypłacone w maju 2022 r.:

-

wynagrodzenie za przepracowane nadgodziny 16 000,00 zł

-

składki na ubezpieczenia społeczne do pobrania od pracownika (emerytalna 9,76%, rentowa 1,5%, chorobowa 2,45%) × 16 000 zł 2 193,60 zł

-

podstawa wymiaru składki na ubezpieczenie zdrowotne 16 000 - 2 193,60 zł 13 806,40 zł

-

składka na ubezpieczenie zdrowotne 13 806,40 zł × 9% 1 242,58 zł

-

koszty uzyskania przychodów 250,00 zł

-

podstawa obliczenia zaliczki na podatek dochodowy po zaokrągleniu do pełnych złotych 16 000 zł - 250 zł - 2 193,60 zł 13 556 zł

-

zaliczka na podatek do urzędu skarbowego po zaokrągleniu: 13 556 zł × 17% - 425 zł 1 880,00 zł

-

kwota do wypłaty z tytułu nadgodzin 16 000 zł - 2 193,60 zł - 1 242,58 zł - 1 880 zł 10 683,82 zł

Pracownik otrzyma 10 683,82 zł plus 1 900 zł z tytułu odsetek.

Składki finansowane przez pracodawcę (emerytalna 9,76%, rentowa 6,50%, wypadkowa 1,67%, FP 2,45%, FGŚP 0,10%) × 16 000 zł 3 276,80 zł

-

Zaliczka na podatek dochodowy

Wn konto 23-1 "Rozrachunki z tytułu wynagrodzeń" 1 880,00 zł

Ma konto 22-3 "Rozrachunki z tytułu podatku dochodowego od osób fizycznych (PIT)" 1 880,00 zł

-

Składki ZUS finansowane przez pracownika

Wn konto 23-1 "Rozrachunki z tytułu wynagrodzeń" 3 436,18 zł

Ma konto 22-5 "Rozrachunki z ZUS z tytułu ubezpieczeń społecznych i innych świadczeń" 3 436,18 zł

-

Składki ZUS finansowane przez pracodawcę

Wn konto 40-6 "Ubezpieczenia społeczne i inne świadczenia" 3 276,80 zł

Ma konto 22-5 "Rozrachunki z ZUS z tytułu ubezpieczeń społecznych i innych świadczeń" 3 276,80 zł

-

Wypłata pracownikowi należnych kwot z tytułu nadgodzin i odsetek 10 683,82 zł + 1 900 zł

Wn konto 23-1 "Rozrachunki z tytułu wynagrodzeń" 10 683,82 zł

Wn konto 23-4 "Pozostałe rozrachunki z pracownikami" 1 900,00 zł

Ma konto 13-1 "Rachunek bieżący" 12 583,82 zł

Ewidencja w księgach rachunkowych zasądzonego wynagrodzenia za godziny nadliczbowe, gdy jednostka nie utworzyła wcześniej rezerwy na przyszłe zobowiązania

Ustawa o rachunkowości oraz KSR nr 6 wskazują, że jednostka może zrezygnować z tworzenia rezerw na zobowiązania nie tylko gdy z przebiegu postępowania sądowego lub opinii prawników wynika niskie prawdopodobieństwo jej przegrania, ale również gdy brak utworzenia rezerwy nie wywiera istotnie ujemnego wpływu na jasne i rzetelne przedstawienie sytuacji majątkowej i finansowej oraz wyniku finansowego jednostki (por. pkt 3.21 KSR nr 6).

Przykład 2

Założenia jak w przykładzie 1, z tym że jednostka nie utworzyła na dzień bilansowy (31 grudnia 2021 r.) rezerwy na przyszłe prawdopodobne zobowiązania.

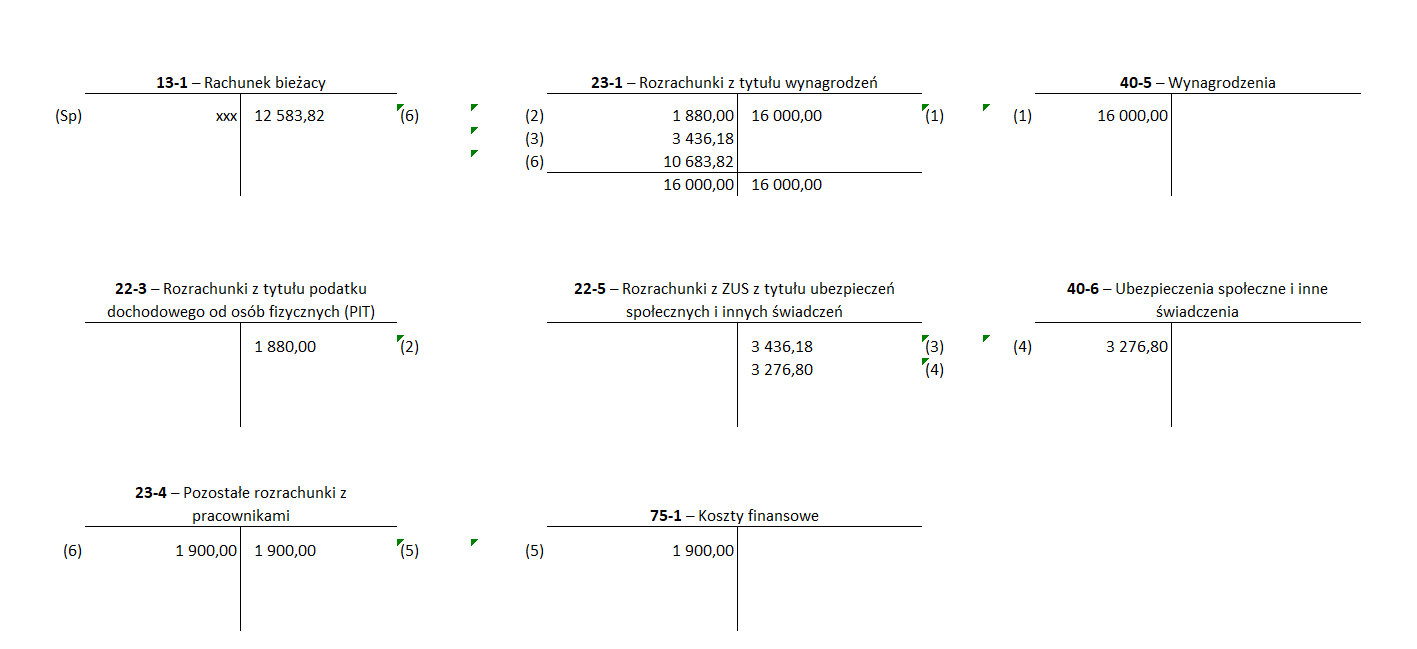

Ewidencja w księgach rachunkowych roku 2022

-

Pk - zasądzone wynagrodzenie na rzecz pracownika

Wn konto 40-5 "Wynagrodzenia" 16 000 zł

Ma konto 23-1 "Rozrachunki z tytułu wynagrodzeń" 16 000 zł

-

Pk - zaliczka na podatek dochodowy

Wn konto 23-1 "Rozrachunki z tytułu wynagrodzeń" 1 880,00 zł

Ma konto 22-3 "Rozrachunki z tytułu podatku dochodowego od osób fizycznych (PIT)" 1 880,00 zł

-

Pk - składki ZUS finansowane przez pracownika

Wn konto 23-1 "Rozrachunki z tytułu wynagrodzeń" 3 436,18 zł

Ma konto 22-5 "Rozrachunki z ZUS z tytułu ubezpieczeń społecznych i innych świadczeń" 3 436,18 zł

-

Pk - składki ZUS finansowane przez pracodawcę

Wn konto 40-6 "Ubezpieczenia społeczne i inne świadczenia" 3 276,80 zł

Ma konto 22-5 "Rozrachunki z ZUS z tytułu ubezpieczeń społecznych i innych świadczeń" 3 276,80 zł

-

Pk - zasądzone odsetki

Wn konto 75-1 "Koszty finansowe" 1 900 zł

Ma konto 23-4 "Pozostałe rozrachunki z pracownikami" 1 900 zł

-

WB - Wypłata pracownikowi należnych kwot z tytułu nadgodzin i odsetek 10 683,82 zł + 1 900 zł

Wn konto 23-1 "Rozrachunki z tytułu wynagrodzeń" 10 683,82 zł

Wn konto 23-4 "Pozostałe rozrachunki z pracownikami" 1 900,00 zł

Ma konto 13-1 "Rachunek bieżący" 12 583,82 zł

Zasądzone wynagrodzenie i odsetki na rzecz pracownika - koszty uzyskania przychodów

Ustawy o podatku dochodowym wskazują, że należności ze stosunku pracy stanowią koszty uzyskania przychodów w miesiącu, za który są należne, pod warunkiem że zostały wypłacone lub postawione do dyspozycji pracownika w terminie wynikającym z przepisów prawa pracy, umowy lub innego stosunku prawnego łączącego strony (por. art. 15 ust. 4g w powiązaniu z art. 16 ust. 1 pkt 57 updop oraz art. 22 ust. 6ba w powiązaniu z art. 23 ust. 1 pkt 55 updof). Jeśli pracodawca uchybia temu terminowi (a tak jest w rozpatrywanym przypadku), moment wypłaty zasądzonych na rzecz pracownika kwot z tytułu pracy w godzinach nadliczbowych będzie tożsamy z możliwością uznania ich za koszty uzyskania przychodów.

Moment zapłaty pracownikowi zasądzonych odsetek za zwłokę w wypłacie wynagrodzenia za przepracowane nadgodziny jest również momentem, w którym odsetki te można zaliczyć do kosztów uzyskania przychodów. Możliwość ta wynika a contrario z art. 16 ust. 1 pkt 11 updop i analogicznego art. 23 ust. 1 pkt 32 updof.

Podstawa prawna:

-

art. 35d ust. 1 ustawy z 29 września 1994 r. o rachunkowości - j.t. Dz.U. z 2021 r. poz. 217; ost.zm. Dz.U. z 2021 r. poz. 2106

-

pkt 3.10, pkt 3.21 Krajowego Standardu Rachunkowości nr 6 "Rezerwy, bierne rozliczenia międzyokresowe kosztów, zobowiązania warunkowe" - Dz.Urz. Min. Fin. z 2014 r. poz. 12

-

art. 21 ust. 1 pkt 95, art. 22 ust. 6ba, art. 23 ust. 1 pkt 32, art. 23 ust. 1 pkt 55 ustawy z 26 lipca 1991 r. o podatku dochodowym od osób fizycznych - j.t. Dz.U. z 2021 r. poz. 1128; ost.zm. Dz.U. z 2022 r. poz. 872

-

art. 15 ust. 4g, art. 16 ust. 1 pkt 11, art. 16 ust. 1 pkt 57 ustawy z 15 lutego 1992 r. o podatku dochodowym od osób prawnych - j.t. Dz.U. z 2021 r. poz. 1800; ost.zm. Dz.U. z 2022 r. poz. 872

Irena Pazio

główna księgowa, praktyk