11/2023 [dodatek: ], data dodania: 12.10.2023

11/2023 [dodatek: ], data dodania: 12.10.2023 Rozliczanie kosztów na przełomie roku - wybrane problemy

Koszty na przełomie lat obrotowych mogą sprawić problem. Najczęściej dotyczą one typowych dla tego okresu wydatków, takich jak rozliczenia mediów, wynagrodzeń, prenumerat itp. W tym opracowaniu omówiono zasady ujmowania i rozliczania takich kosztów w księgach rachunkowych na przełomie roku.

Ustawa o rachunkowości nakazuje, by kwalifikując koszty do danego roku obrotowego, przestrzegać podstawowych zasad rachunkowości, tj. zasady memoriału, współmierności przychodów i kosztów oraz zasady istotności. Według:

- zasady memoriału (określonej w art. 6 ust. 1 uor) w księgach rachunkowych jednostki należy ująć wszystkie osiągnięte, przypadające na jej rzecz przychody i obciążające ją koszty związane z tymi przychodami dotyczące danego roku obrotowego, niezależnie od terminu ich zapłaty. To zobowiązuje jednostki do uwzględnienia w księgach rachunkowych (a tym samym i w sprawozdaniu finansowym) wszystkich zdarzeń gospodarczych, jakie miały miejsce w danym roku obrotowym, bez względu na to, czy są one już oficjalnie udokumentowane fakturami oraz bez względu na to czy są opłacone. Z zasadą memoriału ściśle powiązane są dwa inne przepisy ustawy o rachunkowości, tj. art. 20 ust. 1 i art. 20 ust. 4. Pierwszy z nich nakazuje, by do ksiąg rachunkowych okresu sprawozdawczego wprowadzić wszystkie zdarzenia, które nastąpiły w tym okresie sprawozdawczym. Drugi natomiast pozwala w przypadku uzasadnionego braku możliwości uzyskania zewnętrznych, obcych dowodów źródłowych, by kierownik jednostki zezwolił na udokumentowanie operacji gospodarczej za pomocą księgowych dowodów zastępczych, sporządzonych przez osoby dokonujące tych operacji. Nie może to jednak dotyczyć operacji gospodarczych, których przedmiotem są zakupy opodatkowane podatkiem od towarów i usług oraz skup metali nieżelaznych od ludności;

- zasady współmierności przychodów i kosztów (określonej w art. 6 ust. 2 uor) jednostka powinna do aktywów lub pasywów danego okresu sprawozdawczego (jako czynne lub bierne rozliczenia międzyokresowe kosztów lub przychodów) zaliczyć koszty lub przychody dotyczące przyszłych okresów oraz przypadające na ten okres sprawozdawczy koszty, które jeszcze nie zostały poniesione;

- zasady istotności (określonej w art. 8 ust. 1 uor w powiązaniu z art. 4 ust. 4 i 4a uor) jednostka musi zapewnić wyodrębnienie w rachunkowości wszystkich zdarzeń istotnych do oceny sytuacji majątkowej i finansowej oraz wyniku finansowego jednostki, przy zachowaniu zasady ostrożności określonej w art. 7 ust. 1 ustawy o rachunkowości (zasada ostrożności zobowiązuje jednostkę do wyceny aktywów i pasywów, tak aby nie spowodować zniekształcenia wyniku finansowego). Możliwość stosowania zasady istotności powoduje, że jednostka może stosować uproszczenia, jeżeli nie wywiera to istotnie ujemnego wpływu na rzetelne i jasne przedstawienie sytuacji majątkowej i finansowej oraz wyniku finansowego, tj. pominięcie lub zniekształcenie określonych informacji w sprawozdaniu finansowym nie wpływa na decyzje podejmowane na ich podstawie przez użytkowników tych sprawozdań. Należy przy tym zwrócić uwagę, że ustawa o rachunkowości przestrzega, że nie można uznać poszczególnych pozycji za nieistotne, jeżeli wszystkie nieistotne pozycje o podobnym charakterze łącznie uznaje się za istotne. Każda jednostka powinna we własnym zakresie ustalić progi istotności na zasadzie szacunkowej i opisać je w zasadach (polityce) rachunkowości. W ustawie o rachunkowości nie określono bowiem takich progów.

1. Rozliczanie na przełomie roku faktur dotyczących wykonanych w grudniu usług, gdy faktura jest wystawiona i wpływa do danej jednostki w styczniu bądź kolejnych miesiącach następnego roku

W przypadku gdy do końca roku obrotowego jednostka nie otrzyma faktur za wykonane usługi, koszty dotyczące grudnia 2023 r. mogą zostać ujęte w księgach na podstawie sporządzonego dowodu "PK - Polecenie księgowania" następującym zapisem:

Wn konto 40 "Koszty według rodzajów" lub konto zespołu 5

Ma konto 30 "Rozliczenie zakupu".

Następnie otrzymaną w następnym roku (2024) fakturę za wykonane usługi w 2023 r. jednostka wprowadzi do ksiąg rachunkowych, tj. w roku jej otrzymania (2024) na ogólnych zasadach przyjętych w polityce rachunkowości dla takich faktur następującym zapisem:

Wn konto 30 "Rozliczenie zakupu"

Wn konto 22-1 "VAT naliczony i jego rozliczenie"

Ma konto 21 "Rozrachunki z dostawcami".

Możliwe jest także zaewidencjonowanie faktury wystawionej np. w styczniu 2024 r., a dotyczącej grudnia 2023 r., pełnym zapisem w księgach rachunkowych grudnia 2023 r.

W takim przypadku księgowanie ewidencjonuje się następująco:

-

Faktura zakupu

Wn konto 30 "Rozliczenie zakupu"

Wn konto 22-1 "VAT naliczony podlegający odliczeniu w następnym miesiącu"

Ma konto 21 "Rozrachunki z dostawcami".

2. Rozliczenie zakupionych usług

Wn konto 40 "Koszty według rodzajów" lub konto zespołu 5

Ma konto 30 "Rozliczenie zakupu".

W bilansie sporządzonym według wzoru określonego w załączniku nr 1 do ustawy o rachunkowości saldo na koniec 2023 r. wykazuje się następująco:

-

w aktywach bilansu:

-

w pozycji B.IV. "Krótkoterminowe rozliczenia międzyokresowe" lub

-

w pozycji B.II.3 lit. b) "Należności krótkoterminowe od pozostałych jednostek z tytułu podatków, dotacji, ceł, ubezpieczeń społecznych i zdrowotnych oraz innych tytułów publicznoprawnych" - (o ile kwota tego podatku nie jest znacząca i nie zniekształci obrazu jednostki) - wykazuje się kwotę podatku VAT do odliczenia w następnym miesiącu, tj. styczniu 2024 r. (kwota ujęta po stronie Wn konta "VAT naliczony podlegający odliczeniu w następnym miesiącu"), która stanowi przyszłą, niewymagalną należność, gdyż na dzień bilansowy nie podlega ona odliczeniu;

2. w pasywach bilansu:

-

w pozycji B.III.1 lit. a) lub B.III.2 lit. a) albo B.III.3 lit. d) jako krótkoterminowe zobowiązania z tytułu dostaw i usług - wykazuje się pozostające po stronie Ma konta 21 "Rozrachunki z dostawcami", w taki sam sposób jak saldo konta 30 "Rozliczenie zakupu" w przypadku stosowania rozwiązania opartego na księgowaniu w oparciu o dowód PK.

Przykład

Spółka dokonała w grudniu 2023 r. remontu pomieszczenia gospodarczego. W związku z tym otrzymała 17 stycznia 2024 r. od firmy świadczącej usługę fakturę na kwotę 20 000 zł netto + 4 600 zł VAT. Faktura została wystawiona 12 stycznia 2024 r. Jednostka ewidencjonuje koszty tylko na kontach zespołu 4.

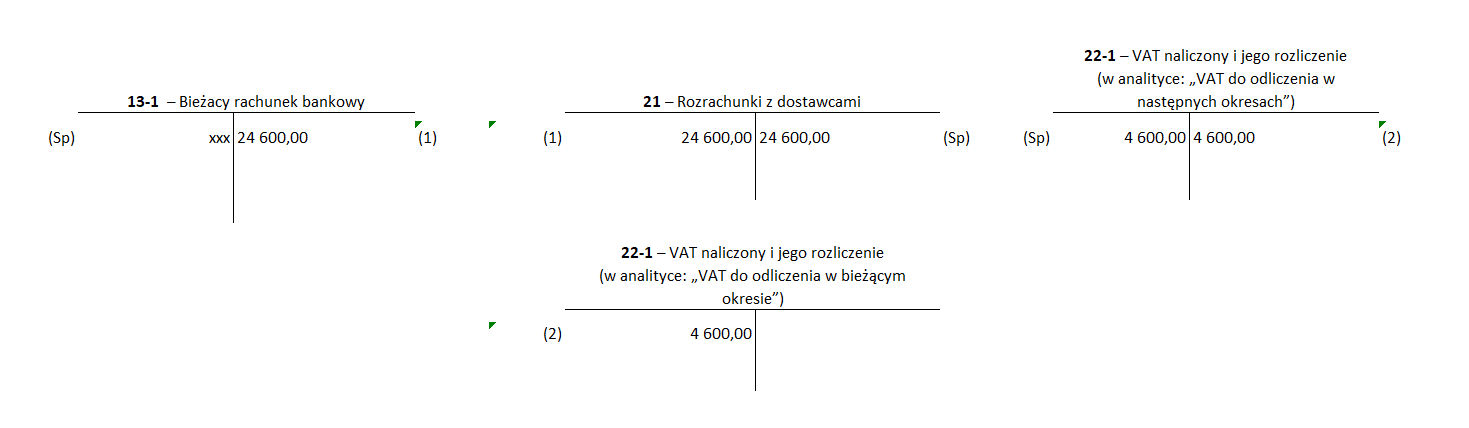

Sposób 1 - zgodnie z polityka rachunkowości faktura wystawiona w roku następnym, a dotycząca kosztów roku poprzedniego jest księgowana w całości w roku poprzednim pod data 31 grudnia

Ewidencja w księgach roku 2023

- Faktura dotycząca zakupu usługi malowania pomieszczeń gospodarczych

Wn konto 30 "Rozliczenie zakupu" 20 000 zł

Wn konto 22-1 "VAT naliczony i jego rozliczenie" w analityce "VAT do odliczenia w następnych okresach" 4 600 zł

Ma konto 21 "Rozrachunki z dostawcami" 24 600 zł

2. Faktura - zaewidencjonowanie do kosztów grudnia 2023 r. usługi malowania pomieszczeń gospodarczych

Wn konto 40-3 "Usługi obce" 20 000 zł

Ma konto 30 "Rozliczenie zakupu" 20 000 zł

W bilansie VAT do odliczenia w następnych okresach (w kwocie 4 600 zł) zostanie wykazany w poz. B.IV "Krótkoterminowe rozliczenia międzyokresowe" lub w pozycji B.II.3. lit. b) "Należności krótkoterminowe od pozostałych jednostek z tytułu podatków, dotacji, ceł, ubezpieczeń społecznych i zdrowotnych oraz innych tytułów publicznoprawnych" (gdy kwota VAT do odliczenia nie stanowi istotnej wartości).

Ewidencja w księgach rachunkowych roku 2024

- WB - uregulowanie zobowiązania wobec dostawcy usługi

Wn konto 21 "Rozrachunki z dostawcami krajowymi" 24 600 zł

Ma konto 13-1 "Bieżący rachunek bankowy" 24 600 zł

2. PK - przeksięgowanie VAT naliczonego do rozliczenia w okresie bieżącym

Wn konto 22-1 "VAT naliczony i jego rozliczenie" w analityce "VAT do odliczenia w okresie bieżącym" 4 600 zł

Ma konto 22-1 "VAT naliczony i jego rozliczenie" w analityce "VAT do odliczenia w następnych okresach" 4 600 zł

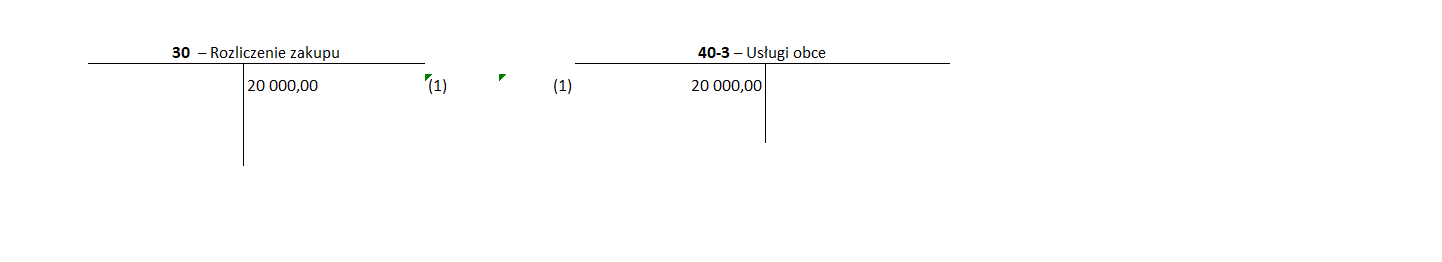

Sposób 2 - zgodnie z polityką rachunkowości koszty usług potwierdzone fakturami wystawionymi w roku następnym są księgowane na podstawie dowodu PK pod datą 31 grudnia

Ewidencja w księgach roku 2023

- PK - - zaewidencjonowanie do kosztów grudnia 2023 r. usługi malowania pomieszczeń gospodarczych

Wn konto 40-3 "Usługi obce" 20 000 zł

Ma konto 30 "Rozliczenie zakupu" 20 000 zł

W bilansie saldo konta 30 "Rozliczenie zakupu" w kwocie 20 000 zł z tytułu faktury wystawionej w 2024 r. dotyczącej kosztów 2023 r. zostanie wykazane w poz. B.III lit. b) jako krótkoterminowe zobowiązania z tytułu dostaw i usług (saldo konta 30 "Rozliczenie zakupu").

Ewidencja w księgach rachunkowych roku 2024

- Faktura dotycząca zakupu usługi malowania pomieszczeń gospodarczych

Wn konto 30 "Rozliczenie zakupu" 20 000 zł

Wn konto 22-1 "VAT naliczony i jego rozliczenie" w analityce "VAT do odliczenia w okresie bieżącym" 4 600 zł

Ma konto 21"Rozrachunki z dostawcami krajowymi" 24 600 zł

2. WB - uregulowanie zobowiązania wobec dostawcy usługi

Wn konto 21 "Rozrachunki z dostawcami krajowymi" 24 600 zł

Ma konto 13-1 "Bieżący rachunek bankowy" 24 600 zł

W przypadku faktur w walutach obcych należy pamiętać, że według zasad podatkowych koszty poniesione w walutach obcych przelicza się na złote według kursu średniego ogłaszanego przez NBP z ostatniego dnia roboczego poprzedzającego dzień poniesienia kosztu. Za koszt poniesiony uważa się natomiast koszt wynikający z otrzymanej faktury lub rachunku, a w razie ich braku - innego dowodu. To samo dotyczy zasad bilansowych, bowiem w myśl zapisów ustawy o rachunkowości kwoty wyrażone w walucie obcej przelicza się na złote po kursie średnim NBP z ostatniego dnia roboczego poprzedzającego dzień wystawienia faktury lub innego dowodu.

Ważne

Dla celów bilansowych, jak i rozliczania podatku PIT i CIT do przeliczenia na złote kosztu wyrażonego w walucie obcej przyjmuje się średni kurs NBP z ostatniego dnia roboczego poprzedzającego dzień wystawienia faktury, rachunku lub innego dokumentu.

Zatem w przypadku wpływu faktury do jednostki np. 5 stycznia 2024 r. bez znaczenia jest, jakiego roku koszt dotyczy. Koszt ten należy przeliczyć po średnim kursie NBP z ostatniego dnia roboczego poprzedzającego dzień wystawienia faktury, czyli z 4 stycznia 2024 r. Natomiast różnice kursowe ustalane są dopiero z chwilą zapłaty i ujmowane w momencie ich ustalenia. Wyjątek stanowią różnice kursowe powstałe na skutek wyceny bilansowej. Zatem nie ma znaczenia, jakiego roku koszt dotyczy ani też kiedy wystawiono fakturę. Jeśli zapłaty zobowiązania dokonano w 2024 r., to różnice kursowe należy ująć w 2024 r.

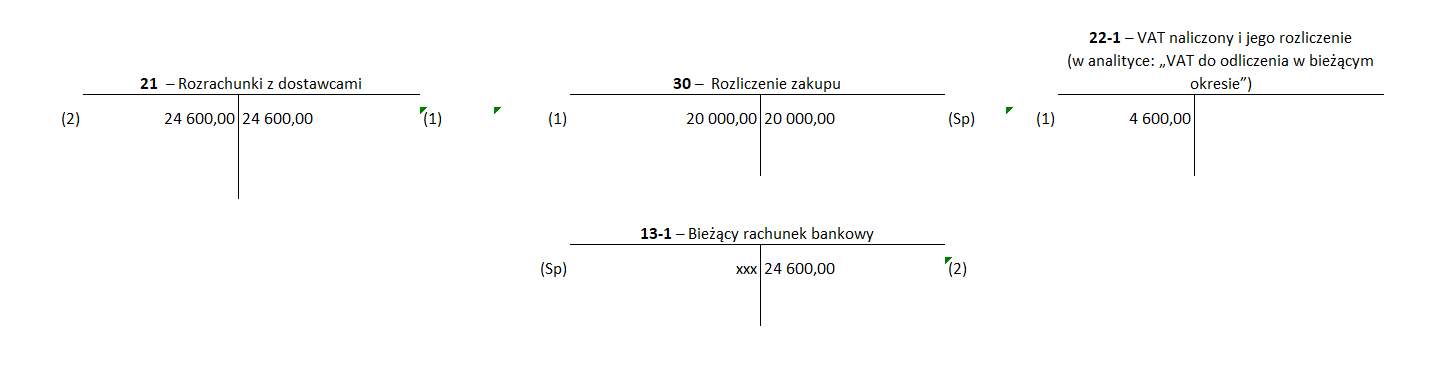

Przykład

Jednostka otrzymała w 2024 r. fakturę importową za usługę doradztwa na kwotę 10 000 euro. Usługa była wykonana 15 grudnia 2023 r., natomiast faktura została wystawiona 5 stycznia 2024 r.

-

Kursy walut wyniosły (przykładowe kursy):

-

14 grudnia 2023 r. - 4,61 zł/euro,

-

4 stycznia 2024 r. - 4,60 zł/euro.

-

Fakturę przeliczono dla celów:

-

bilansowych - po kursie z 4 stycznia 2024 r. - 4,60 zł/euro

10 000 euro × 4,60 zł/euro = 46 000 zł

-

podatku dochodowego - po kursie z 4 stycznia 2024 r. - 4,60 zł/euro

10 000 euro × 4,60 zł/euro = 46 000 zł

-

podatku VAT - po kursie z 14 grudnia 2023 r. - 4,61 zł/euro

10 000 euro × 4,61 zł/euro = 46 100 zł, kwota VAT należnego stanowiąca jednocześnie VAT naliczony 46 100 zł × 23% = 10 603 zł.

Ewidencja w księgach rachunkowych roku 2023

-

Faktura za zakup usługi doradczej

Wn konto 40-3 "Usługi obce" lub odpowiednie konto zespołu 5 46 000 zł

Ma konto 21 "Rozrachunki z dostawcami" 46 000 zł

2. VAT należny i VAT naliczony od importu usług

Wn konto 22-1 "VAT naliczony i jego rozliczenie" 10 603 zł

Ma konto 22-2 "VAT należny i jego rozliczenie" 10 603 zł

2. Rozliczenie na przełomie roku kosztów usług telekomunikacyjnych

Jeśli faktura za usługi telekomunikacyjne dokumentuje usługi wykonane w jednym miesiącu a abonament odnosi się do innego okresu, to kosztami tych usług, w myśl zasady memoriału, należy obciążyć okresy sprawozdawcze, których te koszty dotyczą. Zatem opłatę za wykonane rozmowy w grudniu 2023 r. jednostka zaliczy do ksiąg rachunkowych zamykanego roku obrotowego, a abonament dotyczący stycznia 2024 r. zaewidencjonuje w księgach rachunkowych następnego roku obrotowego, tj. 2024.

Jeśli w ocenie jednostki koszty usług telekomunikacyjnych nie wywierają istotnie ujemnego wpływu na rzetelne i jasne przedstawienie jej sytuacji majątkowej, finansowej oraz wyniku finansowego, to jednostka może skorzystać z uproszczenia zawartego w art. 4 ust. 4 ustawy o rachunkowości i zaksięgować koszty tylko do jednego okresu sprawozdawczego. Postępowanie takie powinno jednak wynikać z przyjętych zasad (polityki) rachunkowości jednostki i być stosowane w sposób ciągły.

Przykład

Jednostka w styczniu 2024 r. otrzymała fakturę za usługi telekomunikacyjne, wystawioną w 2023 r. w kwocie 25 000 zł plus VAT, w tym:

-

opłata za rozmowy telefoniczne za okres od 5 grudnia 2023 r. do 4 stycznia 2024 r. - 15 000 zł plus VAT,

-

abonament telefoniczny za styczeń 2024 r. - 10 000 zł netto plus VAT.

Jednostka ustaliła na podstawie billingu, że rozmowy telefoniczne dotyczące grudnia 2023 r. wynoszą: 9 000 zł, a stycznia 2024 r. - 6 000 zł.

Spółka prowadzi ewidencję kosztów na kontach zespołu 4, faktury zakupu dotyczące zamykanego roku obrotowego, otrzymane po dniu bilansowym, ujmuje w księgach tego roku obrotowego na podstawie dokumentu PK - Polecenie księgowania.

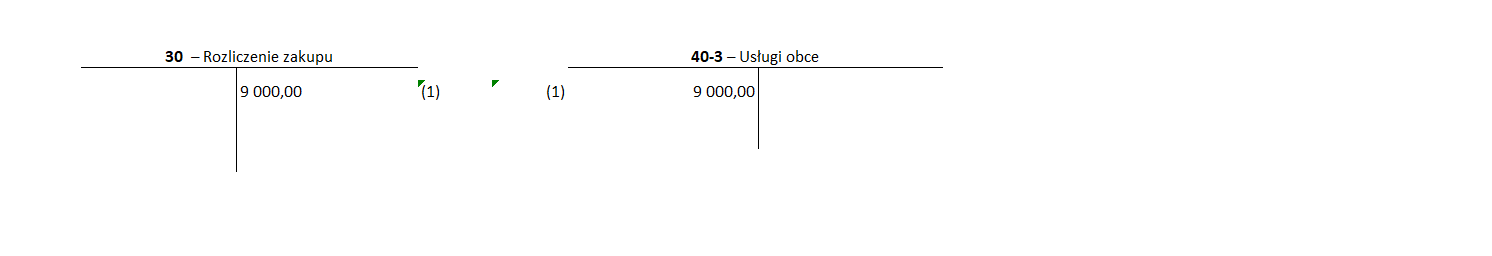

Ewidencja w księgach rachunkowych roku 2023

-

PK - zaewidencjonowanie kosztów rozmów telefonicznych za grudzień 2023 r.

Wn konto 40-3 "Usługi obce" 9 000 zł

Ma konto 30 "Rozliczenie zakupu" 9 000 zł

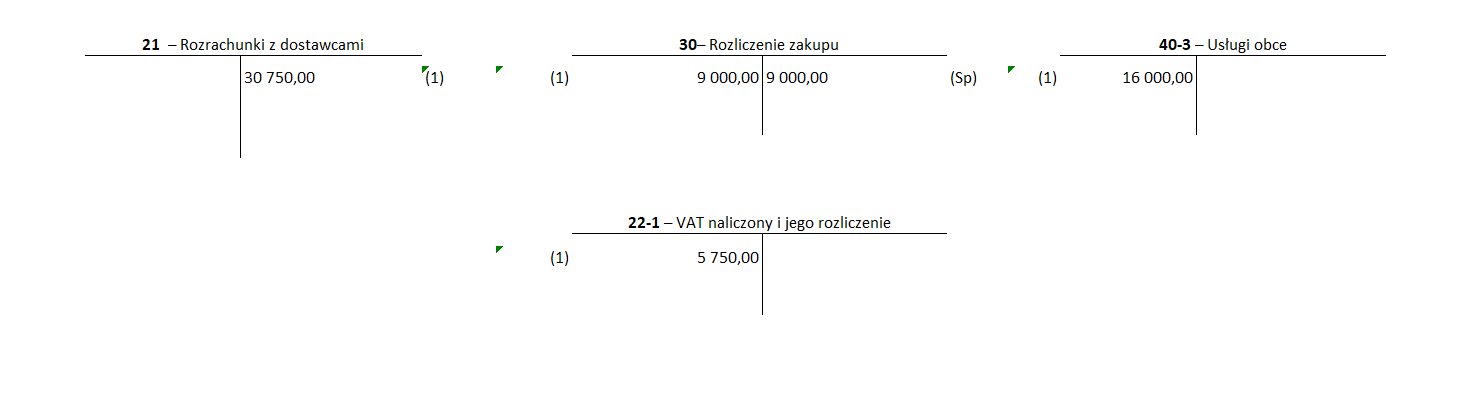

Ewidencja w księgach rachunkowych roku 2024

-

Faktura zakupu usług telekomunikacyjnych

Wn konto 30 "Rozliczenie zakupu" 9 000 zł

Wn konto 40-3 "Usługi obce" (6 000 zł + 10 000 zł) 16 000 zł

Wn konto 22-1 "VAT naliczony i jego rozliczenie" 5 750 zł

Ma konto 21 "Rozrachunki z dostawcami" 30 750 zł

3. Rozliczenie na przełomie roku kosztów usługi reklamowej zakupionej na okres 16 miesięcy

Z zasadą współmierności przychodów i kosztów ściśle związane są przepisy ustawy o rachunkowości wskazujące na potrzebę rozliczania kosztów (i przychodów) w czasie. I tak art. 39 ustawy o rachunkowości nakazuje, by jednostki dokonywały rozliczeń międzyokresowych kosztów, jeżeli dotyczą one przyszłych okresów sprawozdawczych. Odpisy czynnych (i biernych) rozliczeń międzyokresowych kosztów mogą następować stosownie do upływu czasu lub wielkości świadczeń. Czas i sposób rozliczenia powinien być uzasadniony charakterem rozliczanych kosztów, z zachowaniem zasady ostrożności. W księgach rachunkowych oznacza to - co do zasady - rozliczanie kosztów sukcesywnie za pośrednictwem konta 64 "Rozliczenia międzyokresowe kosztów".

Jeśli koszty przewidziane do rozliczania w czasie charakteryzują się małą istotnością, jednostka może korzystać z uproszczeń przewidzianych w art. 4 ust. 4 i 4a ustawy o rachunkowości, a więc:

-

zrezygnować z rozliczania tego kosztu co miesiąc i odnieść część kosztu dotyczącą danego roku bieżącego w ciężar kosztów w momencie poniesienia, zaś pozostałą częścią kosztu dotyczącą roku (lat) następnego jednorazowo obciążać koszty pierwszego miesiąca owego kolejnego roku,

-

rozpoznać koszt bilansowy w miesiącu jego poniesienia bez rozliczania w czasie (ten sposób, o ile jest dopuszczalny przez przepisy ustawy o rachunkowości, nie jest uznawany w rozliczeniu podatkowym).

Przykład

Jednostka we wrześniu 2023 r. zakupiła internetową reklamę firmy na 16 miesięcy, tj. od września 2023 r. do grudnia 2024 r. Koszt reklamy wyniósł 40 000 zł. Jednostka prowadzi ewidencję kosztów na kontach zespołu 4 i 5. Jednostka rozkłada koszty w czasie, dokonując odpisów co miesiąc.

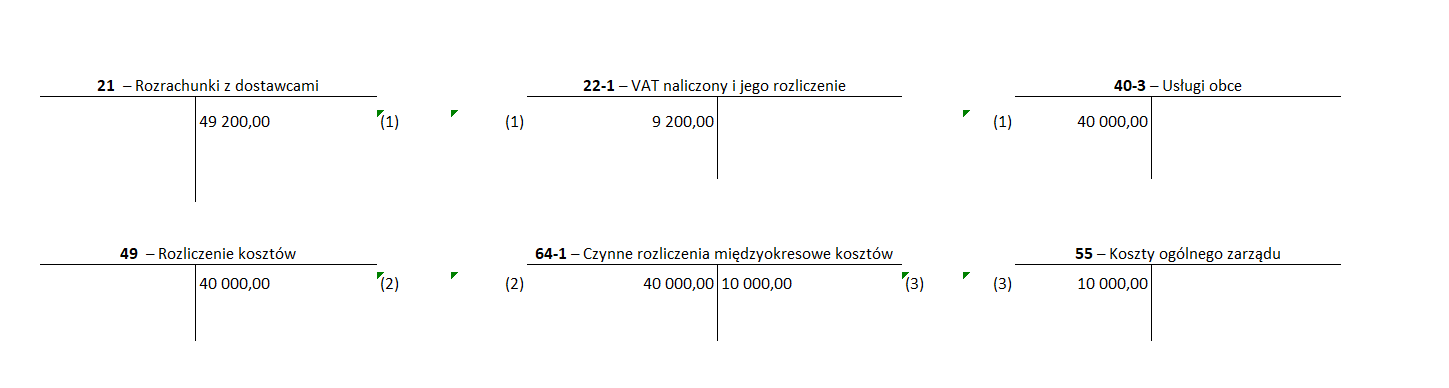

Ewidencja w księgach rachunkowych roku 2023

-

Faktura za reklamę internetową w ciężar kosztów rodzajowych

Wn konto 40-3 "Usługi obce" 40 000 zł

Wn konto 22-1 "VAT naliczony i jego rozliczenie" 9 200 zł

Ma konto 21 "Rozrachunki z dostawcami" 49 200 zł

2. Przeniesienie kosztów do rozliczenia w czasie

Wn konto 64-1 "Czynne rozliczenia międzyokresowe kosztów" 40 000 zł

Ma konto 49 "Rozliczenie kosztów" 40 000 zł

3. Przeksięgowanie kosztów dotyczące roku 2023 (40 000 zł / 16 miesięcy × 4 miesięcy = 10 000 zł) dla celów przykładu w jednej kwocie

Wn konto 55 "Koszty ogólnego zarządu" 10 000 zł

Ma konto 64-1 "Czynne rozliczenia międzyokresowe kosztów" 10 000 zł

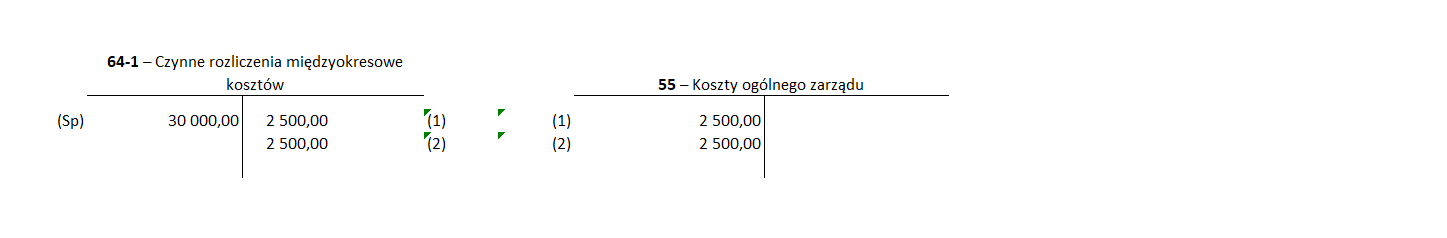

Ewidencja w księgach rachunkowych roku 2024

-

Odpis kosztów dotyczący stycznia 2024 r. (1/16)

Wn konto 55 "Koszty ogólnego zarządu" 2 500 zł

Ma konto 64-1 "Czynne rozliczenia międzyokresowe kosztów" 2 500 zł

2. Odpis kosztów dotyczący lutego 2024 r. (1/16)

Wn konto 55 "Koszty zarządu" 2 500 zł

Ma konto 64-1 "Czynne rozliczenia międzyokresowe kosztów" 2 500 zł

4. Rozliczenie na przełomie roku kosztów prenumeraty (gazet, czasopism itp.)

W przypadku prenumeraty często koszt ten zostaje poniesiony w roku wcześniejszym od tego, którego prenumerata dotyczy (np. w 2023 r. poniesiono koszty prenumeraty czasopism i gazet na 2024 r.). Jest to więc koszt przyszłego okresu sprawozdawczego, a zatem zgodnie z uregulowaniami prawa bilansowego koszty takie powinny być przypisane do okresu, którego dotyczą, niezależnie od terminu ich zapłaty. Zatem koszt prenumeraty na rok następny jednostka powinna ująć w 2023 r. na koncie zespołu 6 "Czynne rozliczenia międzyokresowe kosztów".

Koszty te w 2024 r. następnie rozlicza się w równych ratach co miesiąc albo jednorazowo. Przeważnie koszt taki nie jest istotny, dlatego jednostki zazwyczaj odpisują go jednorazowo już w styczniu. Sposób rozliczania kosztów powinien jednak wynikać z przyjętej przez daną jednostkę polityki (zasad) rachunkowości.

Przykład

Jednostka w 2023 r. wydatkowała 4 000 zł netto plus VAT na prenumeratę czasopisma na 2024 r. Koszty w 2024 r. zostały rozliczone jednorazowo. Jednostka prowadzi ewidencję kosztów tylko na kontach zespołu 4.

Ewidencja w księgach rachunkowych roku 2023

-

Faktura VAT dotycząca prenumeraty czasopisma na 2024 rok

Wn konto 40 "Koszty według rodzajów" (konto 40-2 "Zużycie materiałów i energii" - gdy prenumerata jest w wersji papierowej lub konto 40-3 "Usługi obce" - gdy prenumerata jest w wersji elektronicznej) 4 000 zł

Wn konto 22-1 "VAT naliczony i jego rozliczenie" 920 zł

Ma konto 21 "Rozrachunki z dostawcami" 4 920 zł

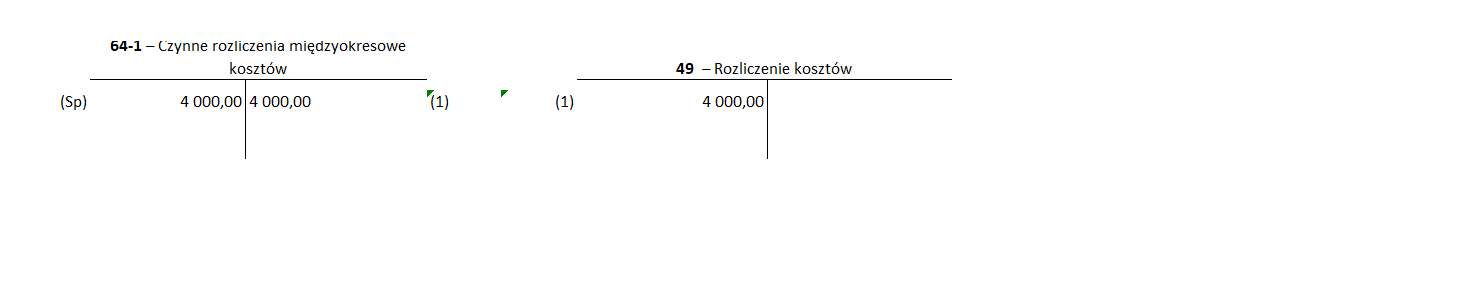

2. PK - rozliczenie kosztów prenumeraty - zaliczenie kosztów prenumeraty do rozliczenia w czasie

Wn konto 64-1 "Czynne rozliczenia międzyokresowe kosztów" 4 000 zł

Ma konto 49 "Rozliczenie kosztów" 4 000 zł

3. WB - zapłata za prenumeratę na 2024 rok

Wn konto 21 "Rozrachunki z dostawcami" 4 920 zł

Ma konto 13-1 "Bieżący rachunek bankowy" 4 920 zł

Ewidencja w księgach rachunkowych roku 2024

-

Rozliczenie kosztów w 2024 roku - jednorazowo

Wn konto 49 "Rozliczenie kosztów" 4 000 zł

Ma konto 64-1 "Czynne rozliczenia międzyokresowe kosztów" 4 000 zł

5. Rozliczenie na przełomie roku kosztów mediów

Koszty mediów powinny obciążyć koszty roku, którego dotyczą. Przy czym w przypadku faktury za dostawę mediów w 2023 r. wystawioną w 2024 r. podstawą ujęcia kosztów w 2023 r. może być zarówno otrzymana faktura albo dowód PK - Polecenie księgowania. Warto przy tym zawsze pamiętać, że prawo do obniżenia kwoty podatku należnego o kwotę podatku naliczonego powstaje generalnie w rozliczeniu za okres, w którym w odniesieniu do nabytych przez jednostkę towarów i usług powstał obowiązek podatkowy. W przypadku sprzedaży mediów obowiązek podatkowy powstaje zasadniczo z chwilą wystawienia faktury. Trzeba jednak pamiętać o zastrzeżeniu, z którego wynika, że prawo do obniżenia kwoty podatku należnego o kwotę podatku naliczonego powstaje nie wcześniej niż w rozliczeniu za okres, w którym podatnik otrzymał fakturę. Oznacza to, że mimo wystawienia faktury w danym miesiącu i powstania obowiązku podatkowego u dostawcy mediów, to nabywca, który zamierza odliczyć VAT z tytułu nabycia mediów, może tego dokonać najwcześniej w rozliczeniu za okres, w którym otrzymał fakturę lub w jednym z kolejnych dwóch okresów rozliczeniowych.

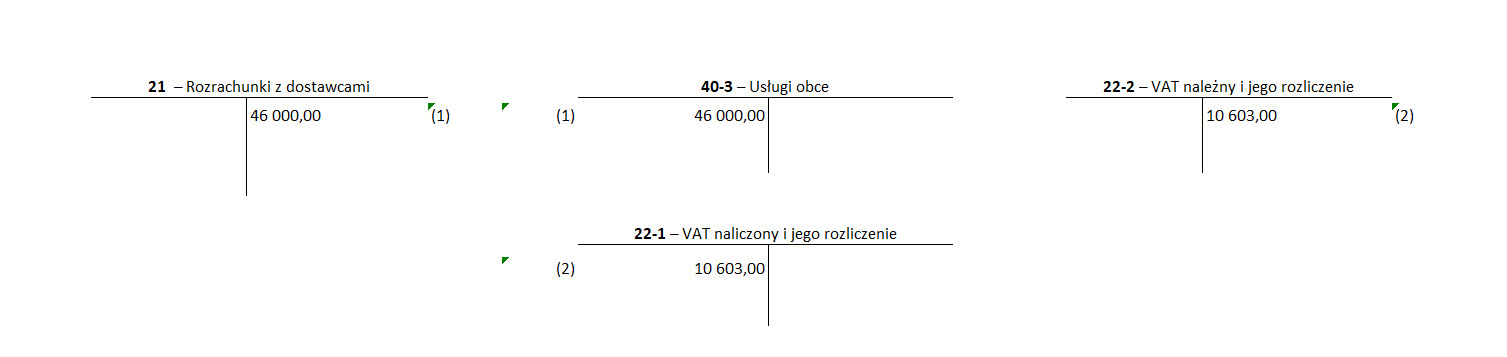

Przykład

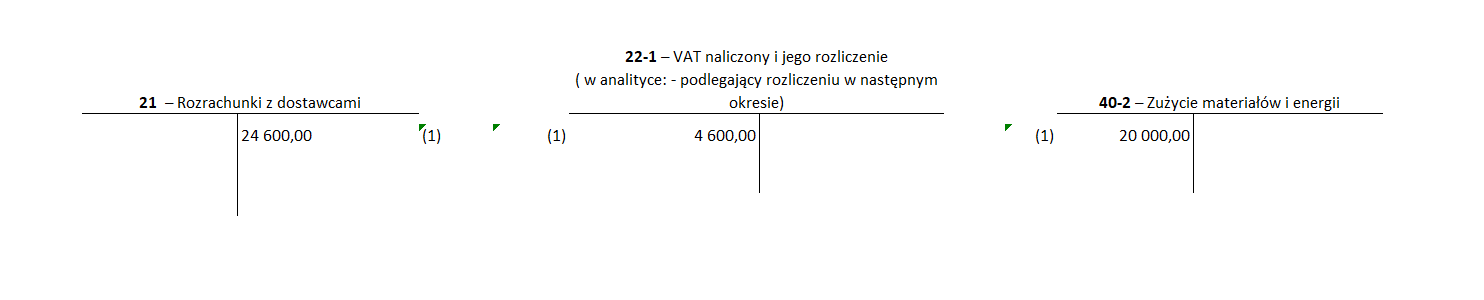

W styczniu 2024 r. jednostka otrzymała fakturę za energię cieplną zużytą w grudniu 2023 r. Kwota netto faktury wynosi 20 000 zł plus VAT. Koszt zużycia energii cieplnej dotyczący grudnia 2023 r. jednostka ujęła w księgach grudnia 2023 r. na podstawie otrzymanej faktury.

Ewidencja w księgach rachunkowych roku 2023

-

Faktura VAT za dostawę energii cieplnej w grudniu 2023 roku

Wn konto 40-2 "Zużycie materiałów i energii" 20 000 zł

Wn konto 22-1 "VAT naliczony i jego rozliczenie" w analityce: podlegający rozliczeniu w następnym okresie 4 600 zł

Ma konto 21 "Rozrachunki z dostawcami" 24 600 zł

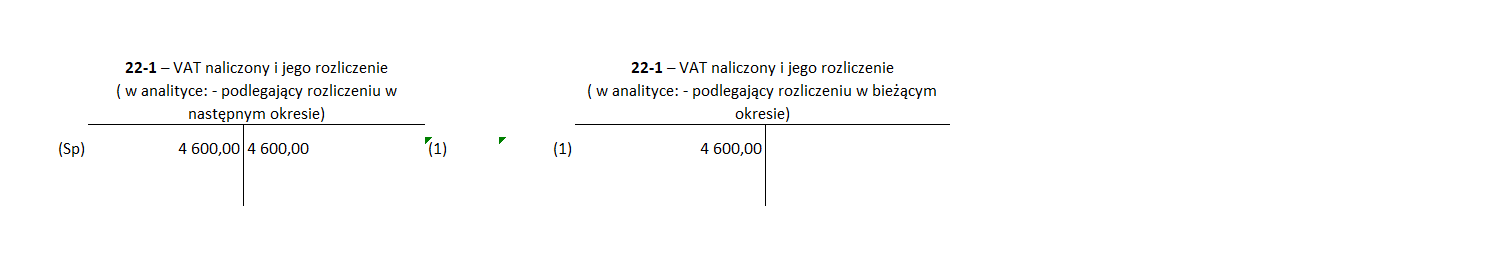

Ewidencja w księgach rachunkowych roku 2024

-

PK - przeksięgowanie VAT naliczonego

Wn konto 22-1 "VAT naliczony" w analityce: podlegający rozliczeniu w bieżącym okresie 4 600 zł

Ma konto 22-1 "VAT naliczony" w analityce: podlegający rozliczeniu w następnym okresie 4 600 zł

6. Rozliczenie na przełomie roku kosztów wynagrodzeń

Dla celów bilansowych wynagrodzenia pracowników oraz należne od nich składki ZUS w części finansowanej przez pracodawcę (FP, FGŚP i FEP) zawsze są zaliczane zgodnie z zasadą memoriału do kosztów miesiąca, którego dotyczą. Zgodnie z przepisami bilansowymi nie ma więc znaczenia moment wypłaty wynagrodzeń czy postawienia ich do dyspozycji pracownika czy też data przekazania składek do ZUS. Wynagrodzenia dotyczące grudnia 2023 r., mimo braku wypłaty w 2023 r., należy ująć w księgach grudnia 2023 r. Ta sama reguła dotyczy składek ZUS.

Przykład

W jednostce wynagrodzenia są płatne do 10 dnia następnego miesiąca. Wynagrodzenia za grudzień 2023 r. wypłacono 7 stycznia 2024 r.

Poszczególne pozycje listy płac sporządzonej za grudzień 2023 r. wynosiły:

-

wynagrodzenia brutto 50 000,00 zł

-

razem składki na ubezpieczenia społeczne 6 855,00 zł

-

składka na ubezpieczenie zdrowotne - wyliczona (9%) 3 883,05 zł

-

pobrana zaliczka na podatek dochodowy 4 847,00zł

-

kwota do wypłaty (netto) 34 414,95zł

Składki ZUS na ubezpieczenia społeczne obciążające pracodawcę 10 240,00 zł

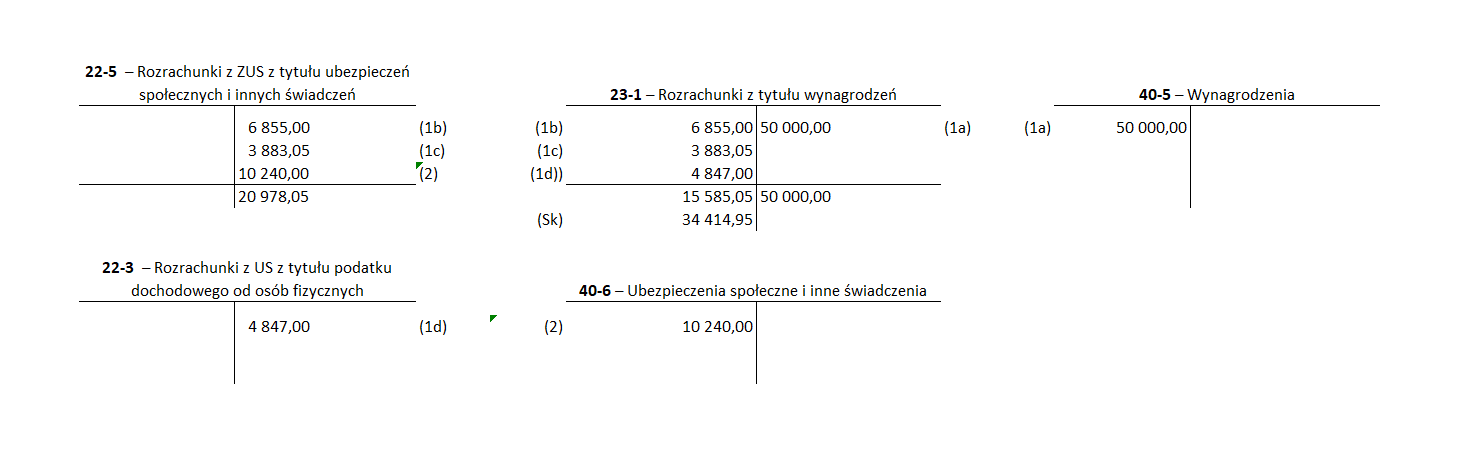

Ewidencja w księgach rachunkowych roku 2023

-

LP - wynagrodzenia za grudzień 2023 roku

a) naliczona kwota wynagrodzeń

Wn konto 40-5 "Wynagrodzenia" 50 000,00 zł

Ma konto 23-1 "Rozrachunki z tytułu wynagrodzeń" 50 000,00 zł

b) składki na ubezpieczenia społeczne

Wn konto 23-1 "Rozrachunki z tytułu wynagrodzeń" 6 855,00 zł

Ma konto 22-5 "Rozrachunki z ZUS z tytułu ubezpieczeń społecznych i innych świadczeń" 6 855,00 zł

c) składka zdrowotna

Wn konto 23-1 "Rozrachunki z tytułu wynagrodzeń" 3 883,05 zł

Ma konto 22-5 "Rozrachunki z ZUS z tytułu ubezpieczeń społecznych i innych świadczeń" 3 883,05 zł

d) zaliczka na podatek dochodowy

Wn konto 23-1 "Rozrachunki z tytułu wynagrodzeń" 4 847,00 zł

Ma konto 22-3 "Rozrachunki z US z tytułu podatku dochodowego od osób fizycznych" 4 847,00 zł

2. Składki ZUS obciążające pracodawcę

Wn konto 40-6 "Ubezpieczenia społeczne i inne świadczenia" 10 240,00 zł

Ma konto 22-5 "Rozrachunki z ZUS z tytułu ubezpieczeń społecznych i innych świadczeń" 10 240,00 zł

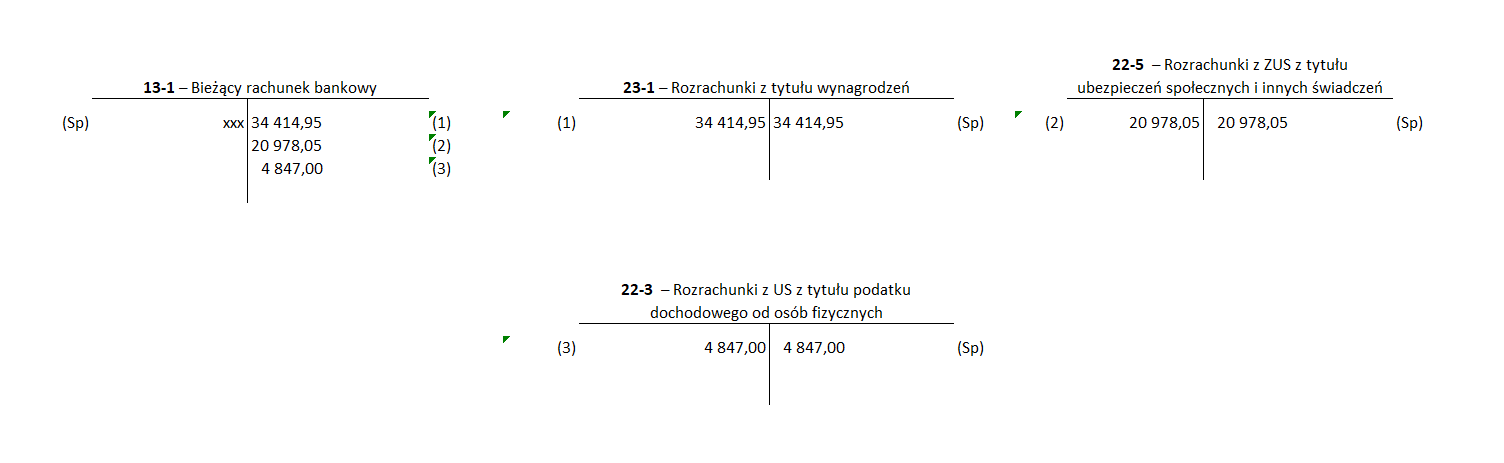

Ewidencja w księgach rachunkowych roku 2024

-

WB - wypłata wynagrodzeń - przelew na rachunki bankowe pracowników

Wn konto 23-1 "Rozrachunki z tytułu wynagrodzeń" 34 414,95 zł

Ma konto 13-1 "Bieżący rachunek bankowy" 34 414,95 zł

2. WB - zapłata ZUS

Wn konto 22-5 "Rozrachunki z ZUS z tytułu ubezpieczeń społecznych i innych świadczeń" 20 978,05 zł

Ma konto 13-1 "Bieżący rachunek bankowy" 20 978,05 zł

3. WB - zapłata podatku dochodowego

Wn konto 22-3 "Rozrachunki z US z tytułu podatku dochodowego od osób fizycznych" 4 847,00 zł

Ma konto 13-1 "Bieżący rachunek bankowy" 4 847,00 zł

7. Rozliczenie bonusu otrzymanego na przełomie roku od dostawcy

Zasadą jest, że rabat otrzymany przez jednostkę w roku 2024, odnoszący się do zakupów dokonanych w roku 2023, powinien zostać uwzględniony w księgach za rok 2023. Tym samym, gdy w roku 2024 jednostka otrzymała fakturę korygującą z tytułu rabatu (dotyczącą towarów nabytych w roku 2023) jeszcze przed sporządzeniem sprawozdania finansowego za rok 2023, kwotę z tytułu rabatu powinna uwzględnić w księgach za rok 2023. Należy przy tym pamiętać, że jeśli otrzymany rabat dotyczy towarów i materiałów, które nie zostały jeszcze sprzedane ani zużyte, konieczne jest dokonanie odpowiedniej korekty (zmniejszenia) wartości zapasów znajdujących się w magazynie. Natomiast w przypadku gdy rabat dotyczy już sprzedanych towarów lub zużytych materiałów, konieczne jest dokonanie korekty kosztów. W sytuacji gdy jednostka nie jest w stanie ustalić, które towary zostały objęte rabatem w konkretnej dostawie, a co za tym idzie, czy towary zostały sprzedane czy pozostają w magazynie, przyznany rabat powinien być zaliczony do zmniejszenia kosztów sprzedanych towarów.

Przykład

W marcu 2024 r. jednostka otrzymała od dostawcy bonus za zrealizowanie w 2023 r. określonego poziomu zakupu części do maszyn produkcyjnych w kwocie netto 50 000 zł. Otrzymany bonus jest rabatem, który stanowi opust z ceny udzielany nabywcy za spełnienie określonych warunków w momencie sprzedaży lub po jej dokonaniu. Zmniejsza on cenę sprzedaży u sprzedawcy i zarazem cenę zakupu u nabywcy materiałów lub usług. Ze względu na fakt, ze otrzymany w 2024 r. rabat dotyczy zakupów dokonanych w 2023 r., to jednostka jest zobowiązana do korekty kosztów w okresie sprawozdawczym, w którym koszt został poniesiony, tj. w 2023 r.

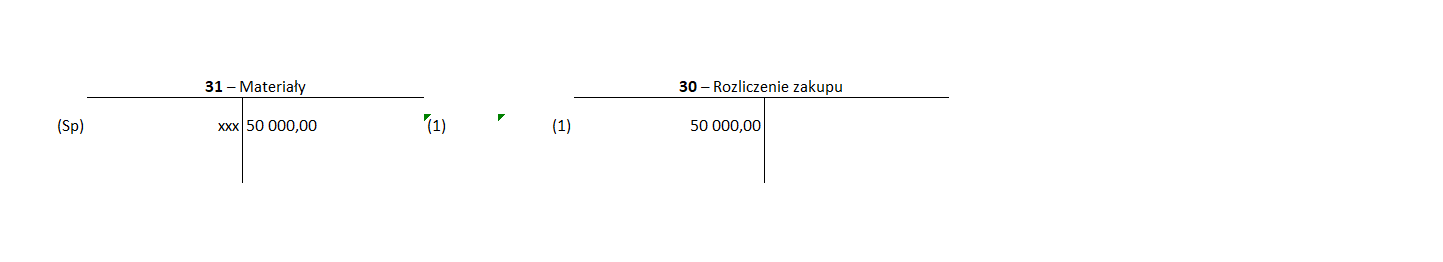

Ewidencja w księgach rachunkowych roku 2023

Wariant 1 - materiał, którego rabat dotyczy, znajduje się w magazynie

-

Korekta wartości magazynu w związku z otrzymanym bonusem

Wn konto 30 "Rozliczenie zakupu" 50 000 zł

Ma konto 31 "Materiały" 50 000 zł

s

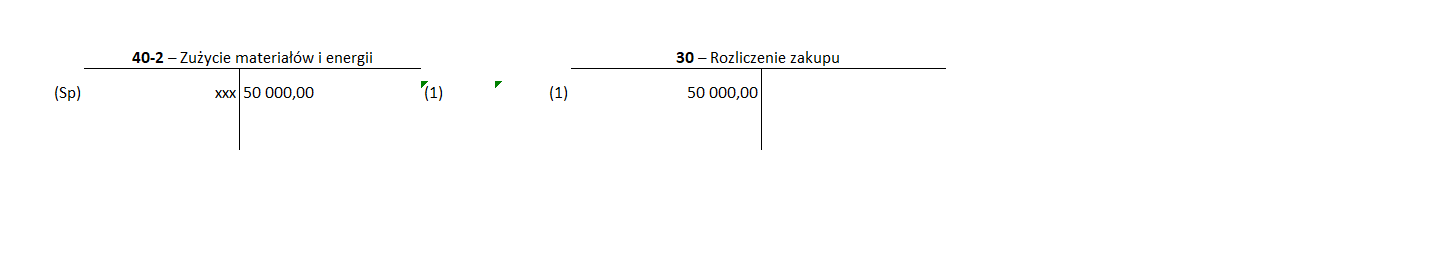

Wariant 2 - materiał, którego dotyczy rabat, został już zużyty

-

Korekta kosztów w związku z otrzymanym bonusem

Wn konto 30 "Rozliczenie zakupu" 50 000 zł

Ma konto 40-2 "Zużycie materiałów i energii" 50 000 zł

u

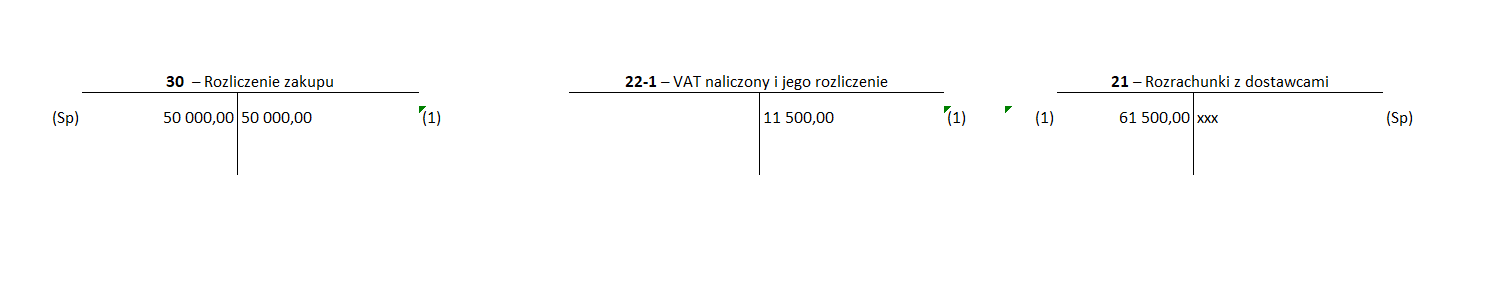

Ewidencja w księgach roku 2024

-

Faktura korygująca zakup dotycząca otrzymanego bonusu

Wn konto 21 "Rozrachunki z dostawcami" 61 500 zł

Ma konto 22-1 "VAT naliczony i jego rozliczenie" 11 500

Ma konto 30 "Rozliczenie zakupu" 50 000 zł

Podstawa prawna

art. 4 ust. 4 i 4a, art. 6 ust. 1 i 2, art. 8 ust. 1, art. 20 ust. 1 i art. 20 ust. 4, art. 30 ust. 2, art. 39 ustawy z 29 września 1994 r. o rachunkowości - j.t. Dz.U. z 2023 r. poz. 120; ost.zm. Dz.U. z 2023 r. poz. 1598

Joanna Gawrońska

biegły rewident