4/2023 [dodatek: ], data dodania: 24.03.2023

4/2023 [dodatek: ], data dodania: 24.03.2023 Zasady rozliczenia rocznej składki zdrowotnej dla przedsiębiorców

Od 1 stycznia 2022 r. zmieniły się zasady ustalania podstawy wymiaru składki zdrowotnej dla osób prowadzących pozarolniczą działalność gospodarczą. Sposób ustalania podstawy wymiaru składki zdrowotnej przez te osoby zależy bowiem od rodzaju prowadzonej działalności i formy opodatkowania. Ponadto na część płatników składek nałożony został obowiązek rocznego rozliczenia składki zdrowotnej. Po raz pierwszy takiego rozliczenia należy dokonać za 2022 r. w miesięcznych dokumentach rozliczeniowych za kwiecień 2023 r. składanych w terminie do 22 maja 2023 r.

Obowiązek rocznego rozliczenia podstawy wymiaru i składki zdrowotnej - kogo dotyczy

Płatnicy składek, którzy w 2022 r. ustalali podstawę wymiaru składki zdrowotnej od przychodu lub dochodu, mają obowiązek złożyć roczne rozliczenie składki na ubezpieczenie zdrowotne.

W 2023 r. po raz pierwszy dokonają rozliczenia podstawy wymiaru i wysokości składek zdrowotnych opłaconych w 2022 r.

Roczne rozliczenie składki zdrowotnej są zobowiązani złożyć przedsiębiorcy opodatkowani:

- według skali podatkowej,

- podatkiem liniowym,

- ryczałtem od przychodów ewidencjonowanych.

Rozliczenie roczne składki zdrowotnej przez płatników rozliczających podatek według skali podatkowej i w formie podatku liniowego

Roczne rozliczenie składki zdrowotnej to w zasadzie porównanie rocznej składki należnej za 2022 r. z sumą miesięcznych składek zdrowotnych opłaconych w 2022 r. W zależności od wyniku tego porównania, płatnik składek będzie musiał dokonać dopłaty tej składki albo będzie mógł wystąpić do ZUS o jej zwrot.

Ustalenie rocznego dochodu stanowiącego podstawę składki zdrowotnej

Roczną podstawę wymiaru składki zdrowotnej stanowi dochód ustalony jako różnica między:

- osiągniętymi przychodami, w rozumieniu updof, z wyłączeniem przychodów niepodlegających opodatkowaniu podatkiem dochodowym innych niż:

- przychody uzyskane w ramach ulgi: PIT zero na powrót, PIT zero dla rodzin 4+, PIT zero dla pracujących seniorów oraz

- przychody z działalności gospodarczej prowadzonej w specjalnej strefie ekonomicznej oraz z realizacji nowej inwestycji określonej w decyzji o wsparciu (art. 21 ust. 1 pkt 63a, 63b, 152-154 updof)

a

- poniesionymi kosztami uzyskania tych przychodów, z uwzględnieniem różnicy remanentu końcowego i początkowego, z odpłatnego zbycia środków trwałych oraz wartości niematerialnych i prawnych (art. 24 ust. 1-2b updof)

- pomniejszony o kwotę opłaconych w tym roku składek na ubezpieczenia emerytalne, rentowe, chorobowe i wypadkowe, jeżeli nie zostały zaliczone do kosztów uzyskania przychodów.

Ustalając podstawę wymiaru składki zdrowotnej, płatnik składek może uwzględnić różnice remanentowe oraz odpłatne zbycie środków trwałych i wartości niematerialnych i prawnych.

Warto wskazać, że w dochodzie za 2022 r. ujmuje się wyłącznie remanent ujemny. Jeśli remanent końcowy jest wyższy od początkowego, to nie należy zwiększać dochodu za 2022 r. Jeśli płatnik składek uzyskał przychód z tytułu zbycia środka trwałego, który był amortyzowany przed 1 stycznia 2022 r., a odpisy amortyzacyjne zostały zaliczone do kosztów podatkowych, wówczas nie dolicza ich do dochodu.

W przypadku gdy podstawa wymiaru składki na ubezpieczenie zdrowotne, ustalona zgodnie powyższymi zasadami, jest niższa od kwoty stanowiącej iloczyn liczby miesięcy podlegania ubezpieczeniu zdrowotnemu w roku kalendarzowym, za który ustalany był dochód, i minimalnego wynagrodzenia obowiązującego w pierwszym dniu roku składkowego - podstawę wymiaru składki na ubezpieczenie zdrowotne za ten rok składkowy stanowi ta kwota. Jest to tzw. roczna minimalna podstawa składki zdrowotnej [w 2022 r. wynosi 36 120 zł (12 x 3010 zł)]. Minimalna roczna składka zdrowotna w 2022 r. wynosi 3250,80 zł.

Przykład

Pani Iwona od kilku lat świadczy usługi kosmetyczne. Rozlicza działalność według skali podatkowej. W 2022 r. uzyskała dochód w kwocie 24 000 zł. W związku z tym, że minimalna roczna podstawa wymiaru składki zdrowotnej wynosi 36 120 zł (12 miesięcy × 3010 zł), w deklaracji Pani Iwona wskaże tę kwotę a nie faktycznie uzyskany dochód. Składka, jaka ją obowiązuje w 2022 r., to kwota 3250,80 zł (36 120 zł × 9%).

W liczbie miesięcy podlegania ubezpieczeniu zdrowotnemu nie uwzględnia się miesięcy, w których ubezpieczony spełniał warunki do zwolnienia z obowiązku opłacania składki zdrowotnej na podstawie art. 82 ust. 8-9 ustawy zdrowotnej (art. 81 ust. 2b i 2ba tej ustawy).

Chodzi o osoby prowadzące działalność gospodarczą będące:

- emerytami lub rencistami, których pobierane świadczenie nie przekracza miesięcznie kwoty minimalnego wynagrodzenia oraz z tytułu działalności uzyskują przychody w wysokości nieprzekraczającej miesięcznie 50% kwoty najniższej emerytury lub opłacają podatek w formie karty podatkowej, albo

- osobami zaliczonymi do umiarkowanego lub znacznego stopnia niepełnosprawności, uzyskującymi z działalności przychody w wysokości nieprzekraczającej miesięcznie 50% kwoty najniższej emerytury lub rozliczającymi podatek w formie karty podatkowej.

Przykład

Pani Regina od kilku lat prowadzi kiosk i rozlicza podatek w formie karty podatkowej. Od stycznia 2022 r. opłacała składkę zdrowotną w ryczałtowej wysokości 270,90 zł, tj. 9% od kwoty minimalnego wynagrodzenia, które w 2022 r. wynosiło 3010 zł. Od 1 lipca 2022 r. pani Regina została zaliczona do znacznego stopnia niepełnosprawności na podstawie orzeczenia wydanego przez zespół do spraw orzekania o niepełnosprawności . A zatem została zwolniona z obowiązku opłacania składki zdrowotnej z tytułu prowadzonej działalności.

Ustalanie rocznej składki zdrowotnej

Aby obliczyć roczną składkę zdrowotną, najpierw należy przeliczyć narastająco dochód za okres od stycznia do grudnia 2022 r. Stanowi on bowiem podstawę wymiaru składki zdrowotnej w okresie roku składkowego, który trwał od 1 lutego 2022 r. do 31 stycznia 2023 r.

Roczną składkę zdrowotną należy ustalić według wzoru:

Roczny dochód × stopa procentowa składki zdrowotnej = roczna składka zdrowotna

Przy czym roczna składka zdrowotna nie może być niższa niż obowiązująca minimalna jej kwota [za 2022 r. 3250,80 zł (12 x 270,90 zł)].

Stopa procentowa składki zdrowotnej wynosi:

- 9% rocznego dochodu - przy opodatkowaniu na zasadach ogólnych,

- 4,9% rocznego dochodu - przy opodatkowaniu podatkiem liniowym.

Rozliczenie rocznej składki zdrowotnej polega na porównaniu składki zdrowotnej wyliczonej od rocznego dochodu z sumą składek zdrowotnych wykazanych w dokumentach rozliczeniowych za poszczególne miesiące roku składkowego (tj. od 1 lutego danego roku do 31 stycznia roku następnego), za który sporządzane jest rozliczenie.

Przykład

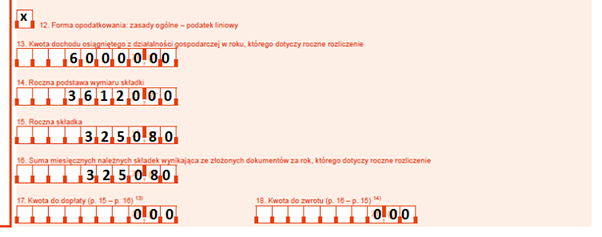

Pani Anna prowadzi działalność opodatkowaną podatkiem liniowym. W 2022 r. jej roczny dochód nie przekroczył kwoty 60 000 zł. Roczna składka zdrowotna w tym przypadku wyniosła 2940 zł (4,9% × 60 000 zł), czyli mniej niż 3250,80 zł (minimalna składka zdrowotna przypadku osób opłacających podatek liniowy). W trakcie roku 2022 r. Pani Anna opłacała minimalną składkę zdrowotną. W tej sytuacji nie wystąpi u Pani Anny dopłata czy zwrot nadpłaconej składki. Rozliczenie roczne składki zdrowotnej na deklaracji ZUS DRA składanej za kwiecień 2023 r. powinno wyglądać następująco:

fragment ZUS DRA

ZUS DRA

Rozliczenie składki zdrowotnej w przypadku osób opodatkowanych podatkiem ryczałtowym

Płatnicy składek opłacający zryczałtowany podatek od przychodów ewidencjonowanych muszą ustalić miesięczny przychód, który posłuży do obliczenia miesięcznej podstawy wymiaru składki zdrowotnej.

W ich przypadku przychody należy pomniejszyć o kwoty opłaconych składek na ubezpieczenia emerytalne, rentowe, chorobowe i wypadkowe, jeżeli nie zostały one zaliczone do kosztów uzyskania przychodów lub odliczone od dochodu, na podstawie updof.

Do przychodów nie zalicza się także przychodów nieopodatkowanych, z wyjątkiem przychodów uzyskanych w ramach ulgi na powrót, ulgi dla rodzin 4+ oraz ulgi dla pracujących seniorów (art. 21 ust. 1 pkt 152-154 updof),

Ustalanie miesięcznej podstawy wymiaru i wysokości składki zdrowotnej

W przypadku płatników składek opłacających zryczałtowany podatek od przychodów ewidencjonowanych miesięczną podstawę wymiaru składki zdrowotnej stanowi:

- kwota odpowiadająca 60% przeciętnego miesięcznego wynagrodzenia w sektorze przedsiębiorstw w czwartym kwartale roku poprzedniego, włącznie z wypłatami z zysku, ogłaszanego przez GUS (dalej: przeciętne miesięczne wynagrodzenie), jeżeli osiągnięte przychody z działalności gospodarczej w rozumieniu ustawy o zryczałtowanym podatku dochodowym od niektórych przychodów osiąganych przez osoby fizyczne (dalej: ustawa o zryczałtowanym podatku), nie przekroczyły kwoty 60 000 zł - w 2022 r. 3732,62 zł (składka zdrowotna - 335,94 zł; 3732,62 zł × 9%);

- kwota przeciętnego miesięcznego wynagrodzenia, jeżeli przychody z działalności gospodarczej w rozumieniu ustawy o zryczałtowanym podatku dochodowym od niektórych przychodów osiąganych przez osoby fizyczne, osiągnięte od początku roku kalendarzowego, przekroczyły kwotę 60 000 zł i nie przekroczyły kwoty 300 000 zł - w 2022 r. 6 221,04 zł (składka zdrowotna - 559,89 zł; 6221,04 zł × 9%);

- kwota odpowiadająca 180% przeciętnego miesięcznego wynagrodzenia, jeżeli przychody z działalności gospodarczej w rozumieniu ustawy o zryczałtowanym podatku dochodowym, osiągnięte od początku roku kalendarzowego, przekroczyły kwotę 300 000 zł - w 2022 r. 11 197,87 zł (składka zdrowotna 1007,81 zł; 11 197,87 zł × 9%).

Ustalanie rocznej podstawy wymiaru składki zdrowotnej

Ta forma opodatkowania pozwala także na uproszczony sposób ustalania przychodu stanowiącego podstawę składki zdrowotnej. Jeżeli płatnik składek przez cały rok prowadził działalność gospodarczą i przychody były opodatkowane ryczałtem, to może przy określaniu miesięcznej podstawy składki zdrowotnej przyjąć przychody uzyskane w poprzednim roku kalendarzowym pomniejszone o składki emerytalne, rentowe, chorobowe i wypadkowe, o ile nie zostały zaliczone do kosztów uzyskania przychodów lub odliczone od dochodu. Tak ustaloną podstawę składki zdrowotnej płatnik składek stosuje przez cały rok kalendarzowy. Faktyczne rozliczenie składki zdrowotnej następuje w rozliczeniu rocznym.

Przykład

Pan Roman od 10 lat jest taksówkarzem. Opłaca zryczałtowany podatek od przychodów ewidencjonowanych. W 2021 r. uzyskał przychód w wysokości 56 000 zł i taki przychód przyjął do ustalenia miesięcznej podstawy wymiaru składki zdrowotnej. Przez cały 2022 r. Pan Roman opłacał składkę zdrowotną w wysokości 335,94 zł. Dopiero w dokumentach rozliczeniowych za kwiecień 2023 r. Pan Roman ma obowiązek rozliczyć roczną składkę zdrowotną, na podstawie przychodu uzyskanego w całym 2022 r.

Roczną podstawę wymiaru składki na ubezpieczenie zdrowotne osób prowadzących działalność, które stosują opodatkowanie w formie ryczałtu od przychodów ewidencjonowanych, zgodnie z przepisami updof stanowi:

- iloczyn liczby miesięcy w roku kalendarzowym podlegania ubezpieczeniu zdrowotnemu i kwoty odpowiadającej 60% przeciętnego miesięcznego wynagrodzenia, jeżeli osiągnięte przychody z działalności gospodarczej w rozumieniu ustawy o zryczałtowanym podatku nie przekroczyły w tym okresie kwoty 60 000 zł;

- iloczyn liczby miesięcy w roku kalendarzowym podlegania ubezpieczeniu zdrowotnemu i kwoty przeciętnego miesięcznego wynagrodzenia, jeżeli osiągnięte przychody z działalności gospodarczej w rozumieniu ustawy zryczałtowanym podatku przekroczyły w tym okresie kwotę 60 000 zł i nie przekroczyły kwoty 300 000 zł;

- iloczyn liczby miesięcy w roku kalendarzowym podlegania ubezpieczeniu zdrowotnemu i kwoty odpowiadającej 180% przeciętnego miesięcznego wynagrodzenia, jeżeli osiągnięte przychody z działalności gospodarczej w rozumieniu ustawy o zryczałtowanym podatku dochodowym przekroczyły w tym okresie kwotę 300 000 zł.

Ustalanie rocznej składki zdrowotnej

Tabela 1. Roczna podstawa wymiaru składki zdrowotnej za 2022 r.

| Kwota rocznych przychodów opodatkowanych podatkiem zryczałtowanym | Roczna podstawa wymiaru składki na ubezpieczenie zdrowotne | Roczna składka zdrowotna |

| do 60 000 zł | 44 791,44 zł [(60% z 6221,04 zł*) × 12] | 4031,28 zł (12 x 335,94 zł) |

| wyższe niż 60 000 zł i nie niższe niż 300 000 zł | 74 652,48 zł [(100% z 6221,04 zł) × 12] | 6718,68 zł (12 x 559,89 zł) |

| powyżej 300 000 zł | 134 374,44 zł [(180% z 6221,04 zł) × 12] | 12 093,72 zł (12 x 1007,81 zł |

* przeciętne miesięczne wynagrodzenie w sektorze przedsiębiorstw w czwartym kwartale roku poprzedniego, włącznie z wypłatami z zysku, ogłaszane przez GUS

Roczną składkę zdrowotną dla osób rozliczających zryczałtowany podatek ustala się według wzoru:

składka roczna = liczba miesięcy × wartość miesięcznej składki zdrowotnej ustalonej według rocznych przychodów płatnika

Roczne rozliczenie składki zdrowotnej polega na porównaniu wyliczonej kwoty składki rocznej z sumą składek na ubezpieczenie zdrowotne wykazaną w dokumentach rozliczeniowych za poszczególne miesiące roku kalendarzowego.

Przykład

Pan Jacek w 2022 r. uzyskał przychód opodatkowany ryczałtem ewidencjonowanym w wysokości 75 000 zł. W rozliczeniu rocznym ustali roczną składkę w wysokości 6718,68 zł (12 miesięcy × 559,89 zł). W trakcie 2022 r. przez 4 miesiące opłacał składkę w wysokości 335,94 zł a w pozostałych miesiącach 559,89 zł (w 2022 r. zapłacił 5822,88 zł ). A zatem do 22 maja 2023 r. (ostateczny termin rozliczenia rocznej składki zdrowotnej) Pan Jacek będzie musiał dopłacić różnicę między składką należną a opłaconą w wysokości 895,80 zł (6718,68 zł - 5822,88 zł).

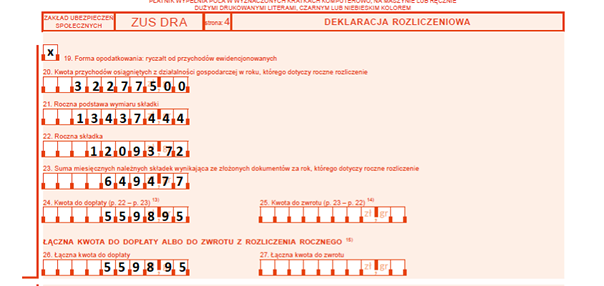

Przykład

Pan Robert od 1 stycznia 2022 r. prowadzi działalność opodatkowaną w formie ryczałtu od przychodów ewidencjonowanych. Opłacał składkę zdrowotną na podstawie bieżących przychodów.

W czerwcu 2022 r. jego przychód przekroczył kwotę 60 000 zł, a w listopadzie był wyższy niż 300 000 zł (322 775 zł).

Pan Robert powinien wpłacić do ZUS składkę zdrowotną w wysokości 12 093,72 zł (1007,81 zł × 12 miesięcy).

W ciągu roku przedsiębiorca wpłacił kwotę 6494,77 zł, co wynika z wyliczenia:

(335,94 zł × 5 miesięcy) +( 559,89 zł × 5 miesięcy) + (1007,81 zł × 2 miesiące) = 1679,70 zł + 2799,45 zł + 2015,62 zł = 6494,77 zł.

W tej sytuacji, przy rocznym rozliczeniu, Pan Robert będzie musiał dopłacić jeszcze kwotę 5598,95 zł (12 093,72 zł - 6494,77 zł). Wypełnienie deklaracji ZUS DRA za kwiecień 2023 r. powinno wyglądać następująco:

DRA ryczałt

Termin i forma złożenia rocznego rozliczenia składki zdrowotnej

Roczną składkę zdrowotną za rok poprzedni należy wykazać w dokumentach rozliczeniowych składanych za miesiąc, w którym upływa termin złożenia zeznania podatkowego (tj. kwiecień danego roku). W 2023 r. termin na złożenie rozliczenia rocznego za 2022 r. upływa 22 maja 2023 r. (20 maja przypada w sobotę).

Rozliczenia rocznego należy dokonać w:

- ZUS DRA (blok XII), jeżeli płatnik składek prowadzi działalność gospodarczą jednoosobowo,

- ZUS RCA (blok III.F), jeżeli płatnik składek opłaca składki także za inne osoby (np. pracowników, zleceniobiorców), przy czym rozliczenie roczne składki zdrowotnej dotyczy tylko płatnika.

Warto wskazać, że od 1 maja 2023 r. obowiązują nowe wzory dokumentów ZUS RCA i ZUS DRA. Po raz pierwszy płatnicy składek złożą wskazane dokumenty rozliczeniowe za kwiecień 2023 r.

Zasady zwrotu nadpłaconej składki zdrowotnej

W przypadku gdy suma wpłaconych za poszczególne miesiące roku składkowego albo roku kalendarzowego składek na ubezpieczenie zdrowotne jest wyższa od rocznej składki na ubezpieczenie zdrowotne ustalonej od rocznej podstawy wymiaru, ubezpieczonemu przedsiębiorcy przysługuje zwrot nadpłaconej składki zdrowotnej (art. 81 ust. 2i ustawy zdrowotnej).

ZUS zwróci nadpłatę jeżeli płatnik złoży wniosek, który będzie dostępny na profilu informacyjnym PUE ZUS. Wypełniony wniosek należy przesłać do ZUS w formie dokumentu elektronicznego opatrzonego np. kwalifikowanym podpisem elektronicznym, podpisem zaufanym albo podpisem osobistym.

Termin na złożenie takiego wniosku w 2023 r. upływa 1 czerwca 2023 r. Powinien być złożony w terminie miesiąca od upływu terminu do złożenia zeznania podatkowego za rok poprzedni.

Nadpłata zostanie przekazana przez ZUS na rachunek bankowy, który jest zapisany na koncie płatnika składek, nie później niż w terminie 3 miesięcy od upływu terminu do złożenia zeznania podatkowego, czyli najpóźniej do 1 sierpnia 2023 r.

Ważne

Jeśli wniosek zostanie złożony po terminie albo w formie papierowej, ZUS pozostawi go bez rozpoznania.

ZUS dokonuje zwrotu nadpłaconej składki zdrowotnej, pod warunkiem braku:

- zaległości na koncie płatnika składek z tytułu składek pobieranych przez ZUS lub

- zaległości z tytułu nienależnie pobranych świadczeń z ubezpieczeń społecznych, do zwrotu których został zobowiązany płatnik składek, oraz

- złożenia wniosku najpóźniej do 1 czerwca 2023 r.

W przypadku wystąpienia zaległości z tytułu składek lub nienależnie pobranych świadczeń z ubezpieczeń społecznych, do zwrotu których został zobowiązany płatnik składek, kwota nadpłaconej składki zdrowotnej podlega zaliczeniu na poczet tych zaległości (art. 81 ust. 2q ustawy zdrowotnej).

Jeśli płatnik nie posiada zadłużenia wobec ZUS (z tytułu składek lub świadczeń z ubezpieczeń społecznych) i uzyskał prawo do zwrotu nadpłaconej składki zdrowotnej za 2022 r., ale nie złożył w tym zakresie wniosku w ustawowym terminie, wówczas kwota zwrotu podlega rozliczeniu na koncie płatnika składek do końca roku, w którym upływa termin na złożenie zeznania podatkowego.

W przypadku zwrotu nadpłaconej składki zdrowotnej, rozliczenie rocznej podstawy wymiaru i należnych składek zdrowotnych ZUS uznaje za ostateczne (art. 81 ust. 2r ustawy zdrowotnej).

Odmowa nadpłaconej składki zdrowotnej następuje w drodze decyzji wydanej przez ZUS i udostępnionej w formie dokumentu elektronicznego opatrzonego kwalifikowanym podpisem elektronicznym, podpisem zaufanym, podpisem osobistym albo kwalifikowaną pieczęcią elektroniczną ZUS, na profilu informacyjnym płatnika składek.

Od wskazanej decyzji odmownej, płatnikowi przysługuje odwołanie do właściwego sądu w terminie i według zasad określonych w przepisach ustawy - Kodeks postępowania cywilnego. Dla postępowań w sprawach z zakresu ubezpieczeń społecznych jest to termin miesiąca od doręczenia decyzji.

Niedopłata składki zdrowotnej wynikająca z rozliczenia rocznego

Jeśli z rocznego rozliczenia składki zdrowotnej wynika, że roczna składka należna jest wyższa od sumy składek wykazanych w poszczególnych miesiącach roku składkowego lub kalendarzowego, to powstanie niedopłata składki za dany rok.

Dopłata następuje w terminie płatności składek za kwiecień danego roku. W 2023 r. płatnik ma czas na uregulowanie niedopłaty do 22 maja 2023 r.

Korekta rocznego rozliczenia składki zdrowotnej

Zgodnie w wyjaśnieniami ZUS, w rocznym rozliczeniu wykazuje się faktyczny przychód lub dochód (w zależności od formy opodatkowania), jaki osiągnięty został w danym roku. Na jego podstawie płatnik składek ustala należną składkę roczną na ubezpieczenie zdrowotne.

W przypadku dokonywania przez płatnika korekty zeznania podatkowego w zakresie osiągniętego przychodu lub dochodu za dany rok, powinien on skorygować także roczne rozliczenie składki na ubezpieczenie zdrowotne, które zostało wykazane w dokumentach ZUS DRA lub ZUS RCA za kwiecień danego roku. Korektę dokumentów z rocznym rozliczeniem składki zdrowotnej można złożyć w ciągu 5 lat od dnia, w którym upłynął termin na ich opłacenie.

W wytycznych ZUS umieszczonych na stronie www.zus.pl czytamy:

Każda korekta rocznego rozliczenia przekazana do ZUS po wniosku o zwrot nadpłaty lub po 30 czerwca danego roku zawsze musi być sprawdzona i wyjaśniona z Krajową Administracją Skarbową. Oznacza to, że dokument korygujący za kwiecień danego roku, w którym zmieni się roczne rozliczenie składki na ubezpieczenie zdrowotne, będzie objęty postępowaniem prowadzonym we współpracy z KAS. Zmiana rozliczenia składki zdrowotnej za ten rok będzie zależeć od wyniku tej weryfikacji. Korekta rocznego rozliczenia powinna mieć odzwierciedlenie w korekcie zeznania podatkowego w urzędzie skarbowym.

Podstawa prawna

- art. 66 ust. 1 pkt 35a, art. 79a, art. 81 ustawy z 27 sierpnia 2004 r. o świadczeniach opieki zdrowotnej finansowanych ze środków publicznych - j.t. Dz. U. z 2022 r. poz. 2561; ost.zm. Dz. U. z 2022 r. poz. 2140

- art. 11, art. 13 pkt 5-6, art. 14 ust. 2 pkt 10 ustawy z 26 lipca 1991 r. o podatku dochodowym od osób fizycznych - j.t. Dz.U. z 2022 r. poz. 2647; ost.zm. Dz.U. z 2023 r. poz. 326

- § 1 rozporządzenia Rady Ministrów z 14 września 2021 r. w sprawie wysokości minimalnego wynagrodzenia za pracę oraz wysokości minimalnej stawki godzinowej w 2022 r. - Dz.U. z 2021 r. poz. 1690

- § 1, § 3 rozporządzenia Rady Ministrów z 13 września 2022 r. w sprawie wysokości minimalnego wynagrodzenia za pracę oraz wysokości minimalnej stawki godzinowej w 2023 r. - Dz.U. poz. 1952

- art. 6 ustawy z 20 listopada 1998 r. o zryczałtowanym podatku dochodowym od niektórych przychodów osiąganych przez osoby fizyczne - j.t. Dz. U. z 2022 r. poz. 2540; ost. zm. Dz. U. z 2022 r. poz. 2180

- obwieszczenie Prezesa Głównego Urzędu Statystycznego z 20 stycznia 2023 r. w sprawie przeciętnego miesięcznego wynagrodzenia w sektorze przedsiębiorstw, włącznie z wypłatami z zysku, w czwartym kwartale 2022 r. - M.P. z 2023 r. poz. 130

- załącznik nr 12 i 17 (w brzmieniu obowiązującym od 1 maja 2023 r.) rozporządzenia Ministra Rodziny i Polityki Społecznej z 20 grudnia 2020 r. w sprawie określenia wzorów zgłoszeń do ubezpieczeń społecznych i ubezpieczenia zdrowotnego, imiennych raportów miesięcznych i imiennych raportów miesięcznych korygujących, zgłoszeń płatnika składek, deklaracji rozliczeniowych i deklaracji rozliczeniowych korygujących, zgłoszeń danych o pracy w szczególnych warunkach lub o szczególnym charakterze, raportów informacyjnych, oświadczeń o zamiarze przekazania raportów informacyjnych, informacji o zawartych umowach o dzieło oraz innych dokumentów - Dz.U. z 2022 r. poz. 1349; ost.zm. Dz. U. z 2023 r. poz. 258

Małgorzata Kozłowska

radca prawny, specjalista i praktyk, od wielu lat zajmuje się prawem ubezpieczeń

Agata Pinzuł

specjalista ds. ubezpieczeń, redaktor "Monitora Księgowego"