1/2023, data dodania: 21.12.2022

1/2023, data dodania: 21.12.2022 PIT-11 za 2022 r. - jak wypełnić informację podatkową

Informację o przychodach z innych źródeł oraz o dochodach i pobranych zaliczkach na podatek dochodowy (PIT-11) dla przychodów, dochodów (strat) uzyskanych (poniesionych) od 1 stycznia do 31 grudnia 2022 r. należy wypełnić na wzorze nr 29. Pracodawcy najczęściej wystawiają ją dla podatników będących pracownikami lub osobami zatrudnionymi na podstawie umów cywilnoprawnych. W każdym przypadku PIT-11 dotyczy przychodów osoby fizycznej.

W porównaniu do poprzedniej wersji PIT-11 w obecnej znajdują się nowe pozycje dotyczące zwolnień przychodów z podatku, w tym zasiłków macierzyńskich, z których podatnicy (m.in. pracownicy i zleceniobiorcy) mogli skorzystać po raz pierwszy w 2022 r., otrzymanych przez podatników:

- od ukończenia wieku emerytalnego,

- wychowujących co najmniej 4 dzieci,

- przenoszących miejsce zamieszkania do Polski.

Zwolnienie z opodatkowania dotyczy też po raz pierwszy w 2022 r. zasiłków macierzyńskich wypłaconych podatnikom do ukończenia 26 lat.

Obecna wersja PIT-11 zawiera obszerne objaśnienia odnoszące się do wypełniania tego dokumentu.

Podmiotami, które mają obowiązek sporządzenia PIT-11, są:

- płatnicy podatku dochodowego od osób fizycznych,

- niebędący płatnikami podatku dochodowego od osób fizycznych: rolnicy, osoby fizyczne prowadzące działalność gospodarczą, osoby prawne i ich jednostki organizacyjne oraz jednostki organizacyjne niemające osobowości prawnej.

Do grupy płatników podatku należą w szczególności:

- płatnicy stypendiów dla uczniów i studentów,

- zakłady pracy z tytułu wypłacanych: przychodów ze stosunku służbowego, stosunku pracy, pracy nakładczej lub spółdzielczego stosunku pracy, zasiłków pieniężnych z ubezpieczenia społecznego, a w spółdzielniach pracy - dokonujący wypłat z tytułu udziału w nadwyżce bilansowej,

- płatnicy dokonujący wypłat z tytułu działalności wykonywanej osobiście, w tym z umów zlecenia i o dzieło,

- podmioty przyjmujące na praktykę absolwencką lub staż uczniowski,

- rolnicze spółdzielnie produkcyjne oraz inne spółdzielnie zajmujące się produkcją rolną, dokonujące na rzecz członków spółdzielni lub ich domowników wypłat z tytułu dniówek obrachunkowych, udziału w dochodzie podzielnym spółdzielni, a także z uzyskiwanych od spółdzielni przez te osoby zasiłków pieniężnych z ubezpieczenia społecznego,

- organy egzekucyjne (m.in. komornicy) lub podmioty niebędące następcą prawnym zakładu pracy, przejmujące jego zobowiązania wynikające ze stosunku służbowego, stosunku pracy, pracy nakładczej oraz spółdzielczego stosunku pracy.

Poniżej prezentujemy zasady wypełniania PIT-11.

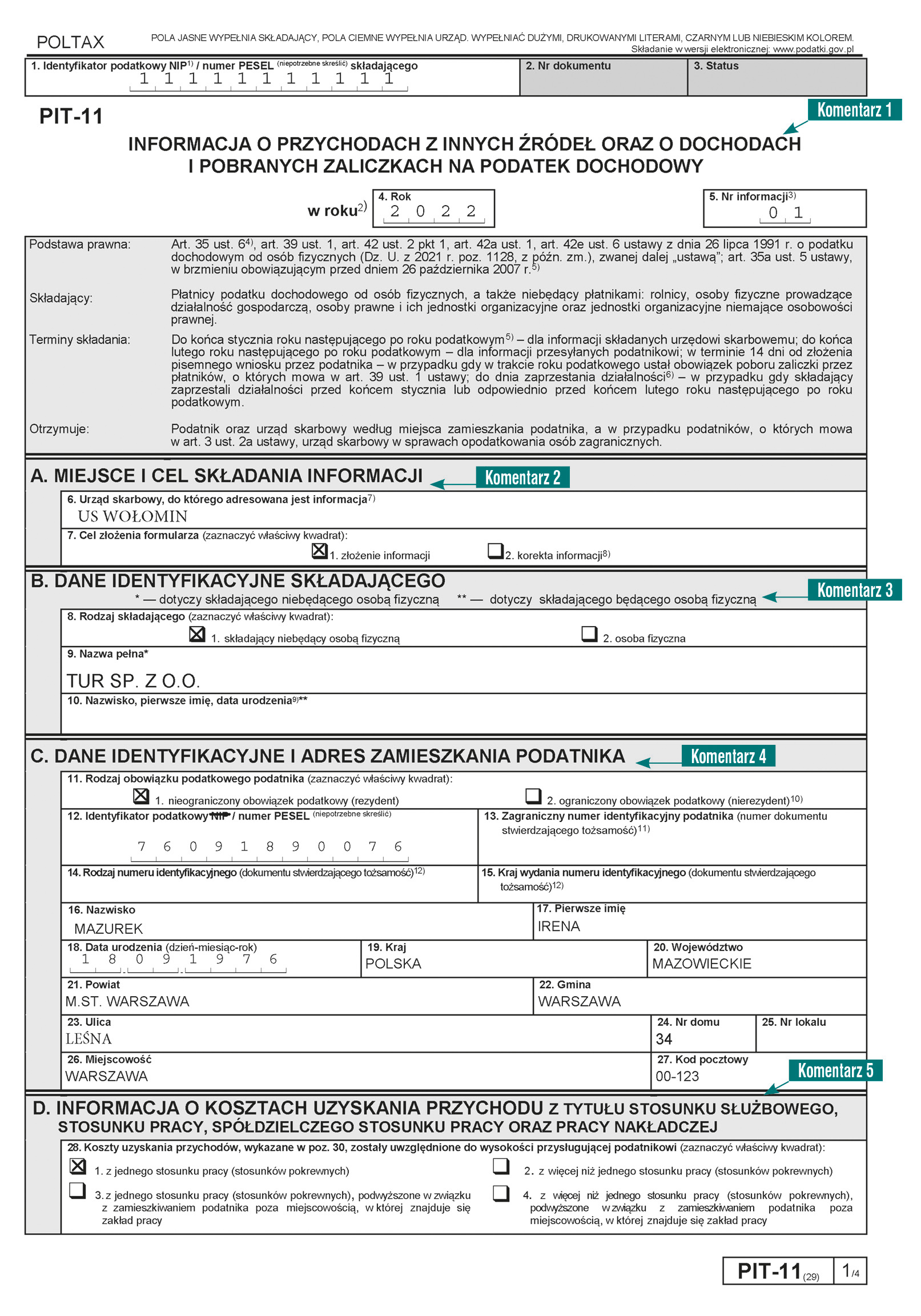

Wzór. Wzór PIT-11 (wersja 29)

Komentarz 1. Dane składającego i informacje porządkowe

Informację PIT-11 rozpoczyna część, w której należy podać podstawowe dane dotyczące wystawiającego informację oraz samej informacji.

Tabela 1. Dane podstawowe

| Pozycja | Objaśnienie |

| dane identyfikacyjne składającego | identyfikatorem jest NIP albo PESEL; w przypadku przedsiębiorstwa w spadku należy podać identyfikator podatkowy NIP zmarłego przedsiębiorcy (osoby fizycznej) |

| rok, za który jest składana informacja | rok podatkowy, który co do zasady rozpoczyna się 1 stycznia, a kończy 31 grudnia |

| numer informacji | składający może wystawić w trakcie roku więcej niż jedną informację PIT-11 dla tej samej osoby fizycznej. Jeżeli w odniesieniu do jej dochodów (przychodów) uzyskanych w roku, za który jest składana informacja, składający sporządza i przesyła więcej niż jedną informację PIT-11 (niebędącą korektą poprzedniej), w informacji tej nie należy uwzględniać kwot wykazanych w poprzednio przesłanych informacjach (nie sumuje się ich). W przypadku gdy sporządzone i przesłane w trakcie roku podatkowego informacje PIT-11 zawierają kompletne dane niezbędne do sporządzenia zeznania podatkowego, płatnik nie przesyła informacji PIT-11 po zakończeniu roku |

PRZYKŁAD

Spółka TUR zatrudniała pracownika do 30 czerwca 2022 r. Na jego wniosek w lipcu 2022 r. sporządziła i przesłała PIT-11. Informację w tym samym czasie otrzymał też właściwy dla pracownika urząd skarbowy. Spółka ponownie zatrudniła tę osobę w grudniu 2022 r. i w tym miesiącu wypłaciła wynagrodzenie za pracę. W tym przypadku w PIT-11 w pozycji "Nr informacji" musi podać "02". Przy założeniu, że w grudniu 2022 r. spółka przesłała za pracownika drugą informację obejmującą dochody uzyskane tylko w grudniu 2022 r., nie musi sporządzać PIT-11 i wykazywać w niej zsumowanych dochodów za 2022 r.

Komentarz 2. Miejsce i cel składania informacji (część A)

Miejsce złożenia PIT-11 jest uzależnione od rodzaju obowiązku podatkowego, jakim jest objęty podatnik (np. pracownik czy zleceniobiorca).

Tabela 2. Ustalanie właściwości miejscowej urzędu skarbowego

| Podatnik jest: | Właściwym urzędem skarbowym jest: |

| rezydentem | urząd skarbowy według jego miejsca zamieszkania |

| nierezydentem | urząd skarbowy w sprawach opodatkowania osób zagranicznych |

Informację PIT-11 składaną za dany rok zarówno po raz pierwszy, jak i kolejny, o ile nie jest to korekta, należy oznaczyć jako złożenie informacji. W przeciwnym razie, a więc gdy składający chce poprawić błędnie wypełnioną część uprzednio złożonej informacji PIT-11, musi zaznaczyć pozycję korekta informacji.

Komentarz 3. Dane identyfikacyjne składającego (część B)

W tej części PIT-11 należy wskazać dane dotyczące podmiotu składającego PIT-11.

Tabela 3. Dane szczegółowe składającego wykazywane w PIT-11

| Składający | Opis |

| rodzaj składającego | podmiot niebędący osobą fizyczną lub będący osobą fizyczną, zgodnie z wpisem w CEIDG lub KRS |

| nazwa pełna | zgodnie z wpisem do CEIDG lub KRS; jeżeli składający jest osobą fizyczną podaje: nazwisko, pierwsze imię i datę urodzenia; w przypadku gdy dane dotyczą przedsiębiorstwa w spadku, należy podać dane identyfikacyjne zmarłego przedsiębiorcy z dodaniem oznaczenia "w spadku" |

Komentarz 4. Dane podatnika (część C)

W tej części PIT-11 trzeba podać dane identyfikacyjne podatnika, którymi są:

- rodzaj obowiązku podatkowego;

| nieograniczony (dotyczy rezydenta) | dotyczy osób fizycznych, które mają miejsce zamieszkania w Polsce; za osobę mającą miejsce zamieszkania na terytorium Polski (do celów podatkowych) uważa się osobę fizyczną, która:

Osoby fizyczne, jeżeli mają miejsce zamieszkania na terytorium Polski, podlegają obowiązkowi podatkowemu od całości swoich dochodów (przychodów) bez względu na miejsce położenia źródeł przychodów |

| ograniczony (dotyczy nierezydenta) | dotyczy osób fizycznych, które nie mają miejsca zamieszkania w Polsce; podlegają one obowiązkowi podatkowemu tylko od dochodów (przychodów) osiąganych na terytorium Polski |

- identyfikator podatkowy;

| NIP | w przypadku osób fizycznych prowadzących pozarolniczą działalność gospodarczą, podatników podatku VAT, cudzoziemców nieobjętych rejestrem PESEL |

| PESEL | w przypadku osób fizycznych objętych rejestrem PESEL, nieprowadzących działalności gospodarczej lub niebędących zarejestrowanymi podatnikami podatku VAT |

- zagraniczny numer identyfikacyjny, rodzaj numeru identyfikacyjnego i kraj jego wydania - te pozycje dotyczą podatników-nierezydentów (z ograniczonym obowiązkiem podatkowym). W takim przypadku należy określić w PIT-11 numer służący identyfikacji dla celów podatkowych lub ubezpieczeń społecznych uzyskany w państwie, w którym podatnik ma miejsce zamieszkania, czyli alternatywnie:

- numer identyfikacyjny TIN (numer ubezpieczenia społecznego, który jest nadawany w chwili urodzenia lub przyjazdu do Finlandii - w przypadku imigrantów - przez Centrum Ewidencji Ludności Finlandii),

- numer ubezpieczeniowy,

- paszport,

- urzędowy dokument stwierdzający tożsamość,

- inny rodzaj identyfikacji podatkowej,

- inny dokument stwierdzający tożsamość,

- dane szczegółowo identyfikujące podatnika (nazwisko, imię, data urodzenia) i dane adresowe (miejsce zamieszkania). Do celów podatkowych istotny jest adres zamieszkania. Na podstawie tego adresu jest ustalany właściwy dla podatnika urząd skarbowy.

Komentarz 5. Informacja o kosztach uzyskania przychodów ze stosunku pracy i stosunków pokrewnych (część D)

W tej części należy określić wysokość kosztów uzyskania zastosowanych do przychodów pochodzących z zatrudnienia pracowniczego w jednym zakładzie pracy (w razie przejścia zakładu pracy na innego pracodawcę obowiązanym do wystawienia PIT-11 za okres przed przejściem i po przejściu jest wyłącznie nowy pracodawca). Można zaznaczyć tylko jedną pozycję. Nie jest to jedynie formalność. Podane w informacji podatkowej koszty uzyskania przychodów powinny być bowiem ograniczone do wysokości podanej w tabeli 4. Chodzi tu przede wszystkim o podatników, którzy otrzymują przychody z więcej niż jednego stosunku pracy zawartego z tym samym pracodawcą. W ich przypadku stosowanie kosztów uzyskania przychodów do każdego ze stosunków pracy w tej samej wysokości może spowodować przekroczenie ustawowego limitu. Od 1 stycznia 2022 r. podatnicy, do których przychodów stosowane są pracownicze koszty uzyskania przychodów w wysokości wynoszącej miesięcznie 250 zł (koszty podstawowe), mogą z nich zrezygnować, składając w tym celu płatnikowi wniosek o ich nieuwzględnianie przy obliczaniu podstawy opodatkowania. W takim przypadku płatnik, który w ogóle nie stosował tych kosztów w 2022 r., nie zaznacza w informacji PIT-11 żadnego pola. Dopiero od 1 stycznia 2023 r. istnieje możliwość rezygnacji ze stosowania również kosztów podwyższonych, jeżeli podatnik miał do nich prawo.

PRZYKŁAD

Przez cały 2022 r. spółka zatrudniała pracownika na podstawie dwóch umów o pracę w wymiarze po 1/2 etatu - na czas określony (zastępstwo) i na czas nieokreślony. Do każdego przychodu z tytułu tego zatrudnienia spółka powinna stosować zwykłe koszty uzyskania przychodów (po 250 zł miesięcznie). Na początku stycznia 2022 r. pracownik zrezygnował ze stosowania kosztów od przychodów z umowy na zastępstwo. W takim przypadku płatnik wskaże w PIT-11 wyłącznie koszty z jednego stosunku pracy i zaznaczy pierwszą rubrykę - z jednego stosunku pracy (stosunków pokrewnych). Pracownik w zeznaniu rocznym może zastosować te koszty w maksymalnej wysokości wynoszącej 4500 zł.

Można przyjąć, że okoliczność, dla której koszty uzyskania przychodów zostały zastosowane w danej wysokości, składający PIT-11 powinien określić na 31 grudnia 2022 r. Jeżeli PIT-11 został wystawiony wcześniej, decydująca powinna być wysokość kosztów, do której podatnik był uprawniony w ostatnim dniu okresu, za jaki informacja została wystawiona.

W sytuacji gdy wykazaniu w PIT-11 podlegają przychody zwolnione w całości z podatku otrzymane przez podatnika:

- do ukończenia 26 lat (art. 21 ust. 1 pkt 148 ustawy o pdof),

- przenoszącego miejsce zamieszkania do Polski (art. 21 ust. 1 pkt 152 ustawy o pdof),

- wychowującego co najmniej 4 dzieci (art. 21 ust. 1 pkt 153 ustawy o pdof),

- od ukończenia wieku emerytalnego (art. 21 ust. 1 pkt 154 ustawy o pdof),

pozycji dotyczącej wysokości zastosowanych kosztów uzyskania przychodów nie należy zaznaczać.

Tabela 4. Wysokość kosztów uzyskania przychodów ze stosunku służbowego, stosunku pracy, spółdzielczego stosunku pracy oraz pracy nakładczej

| Okres, za jaki przysługują | Zwykłe | Podwyższone - jeżeli miejsce stałego lub czasowego zamieszkania podatnika jest położone poza miejscowością, w której znajduje się zakład pracy, i podatnik nie uzyskuje dodatku za rozłąkę | ||

| z jednego stosunku zatrudnienia | z więcej niż jednego stosunku zatrudnienia | z jednego stosunku zatrudnienia i | z więcej niż jednego stosunku zatrudnienia | |

| miesięcznie | 250 zł | 300 zł | ||

| rocznie (nie więcej niż) | 3000 zł | 4500 zł | 3600 zł | 5400 zł |

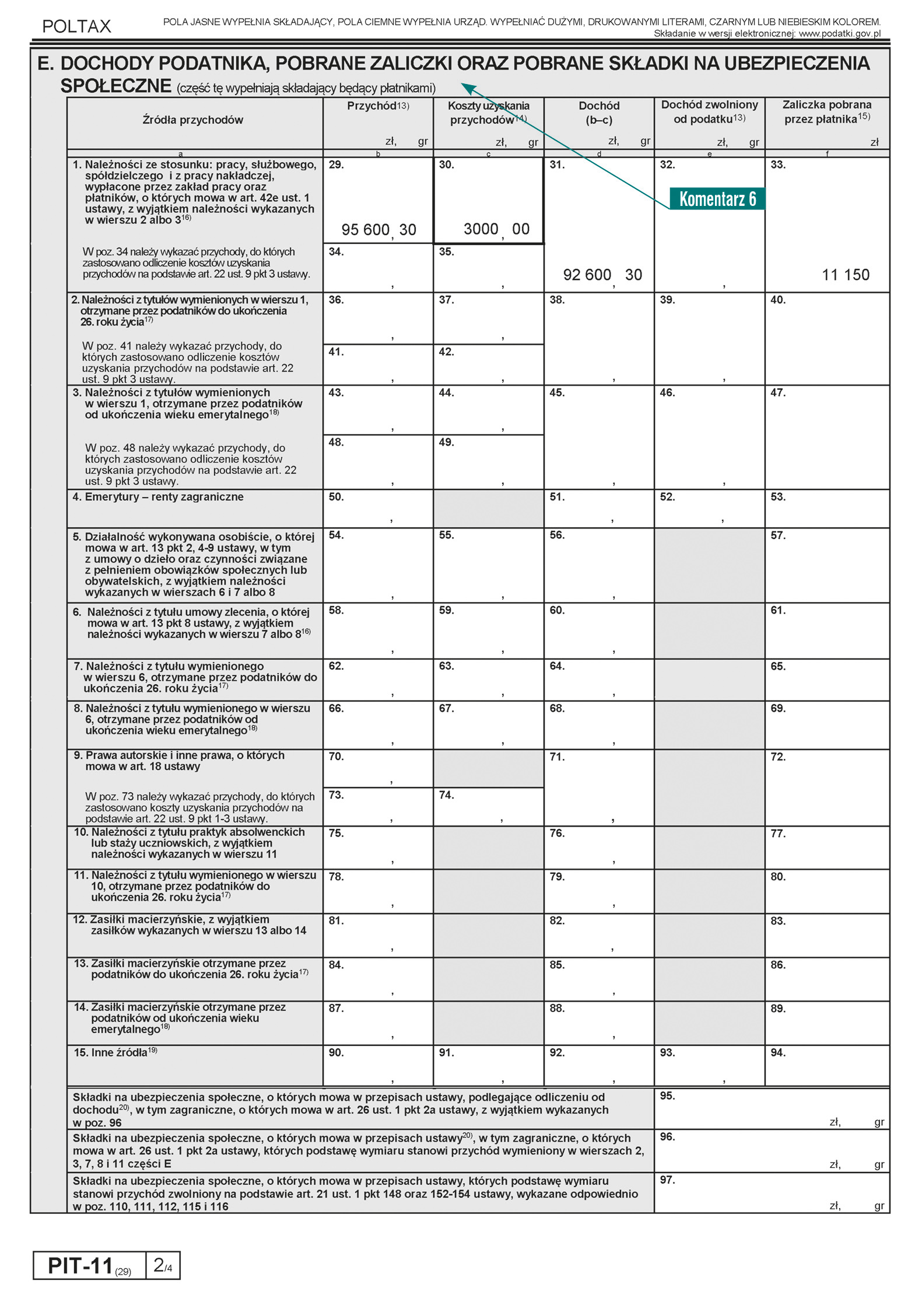

Komentarz 6. Dochody podatnika, pobrane zaliczki oraz składki na ubezpieczenia społeczne (część E)

Tę część wypełniają składający będący płatnikami. W części E PIT-11 należy wykazać wysokość przychodów podlegających opodatkowaniu pochodzących ze źródeł w niej określonych, tj. w szczególności:

- ze stosunku pracy, stosunku służbowego i spółdzielczego oraz z pracy nakładczej,

- z działalności wykonywanej osobiście, w tym z umowy zlecenia i o dzieło,

- z praw autorskich,

- z innych źródeł niż ww., do których należą zasiłki pieniężne z ubezpieczenia społecznego wypłacone przez zakład pracy, należności z tytułu członkostwa w rolniczej spółdzielni produkcyjnej, należności za pracę przypadające tymczasowo aresztowanym lub skazanym, świadczenia wypłacone z Funduszu Pracy i FGŚP, należności wynikające z umowy aktywizacyjnej, a także kwotę stypendium dla uczniów i studentów przekraczającą 3800 zł (kwotę zwolnioną z podatku).

Przychody

Kwota przychodów wykazana w kolumnie b Przychód nie może uwzględniać przychodów zwolnionych z podatku na podstawie przepisów ustawy o pdof oraz przychodów, od których na podstawie przepisów Ordynacji podatkowej zaniechano poboru podatku. Natomiast dochody zwolnione z podatku na podstawie umów o unikaniu podwójnego opodatkowania lub innych umów międzynarodowych należy wykazać w kolumnie e Dochód zwolniony od podatku. Zasadą jest, że ten sam dochód może być opodatkowany tylko w jednym państwie.

W wierszu 1 i odpowiednio w wierszu 6 części E należy wykazać również przychody z wymienionych tam tytułów otrzymane przez podatników, którzy przenieśli miejsce zamieszkania na terytorium Polski (tzw. ulga na powrót) oraz otrzymane przez podatników, którzy w roku podatkowym wychowywali co najmniej 4 dzieci (tzw. ulga dla rodzin 4+), jeśli płatnik w trakcie roku pobierał od tych przychodów zaliczki na podatek, w sytuacji gdy podatnik nie złożył płatnikowi oświadczenia o spełnieniu warunków do stosowania zwolnień od podatku, o których mowa w art. 21 ust. 1 pkt 152 i 153 ustawy o pdof, albo z powodu przekroczenia limitu przychodu zwolnionego z podatku (sumy kwot wykazanych w poz. 109 i 114), gdy zwolnienie było stosowane w trakcie roku. W wierszach tych należy odpowiednio wykazać przychody uzyskane przez podatników wraz z kwotą kosztów uzyskania przychodów oraz sumą zaliczek na podatek pobranych przez płatnika.

Wiersze 2, 7, 11 i 13 części E należy wypełnić, jeśli płatnik w trakcie roku pobierał od tych przychodów zaliczki na podatek w związku ze złożeniem przez podatnika oświadczenia o rezygnacji ze stosowania w trakcie roku zwolnienia od podatku, o którym mowa w art. 21 ust. 1 pkt 148 ustawy o pdof (tzw. ulga dla młodych), albo z powodu przekroczenia limitu przychodu zwolnionego od podatku (sumy kwot wykazanych w poz. 109 i 114), gdy zwolnienie było stosowane w trakcie roku. W wierszach tych należy odpowiednio wykazać przychody uzyskane przez podatników do ukończenia 26 roku życia wraz z kwotą kosztów uzyskania przychodów oraz sumą zaliczek na podatek pobranych przez płatnika. Przychody ze stosunku pracy i stosunków pokrewnych uzyskane przez podatnika po dniu ukończenia 26 roku życia płatnik wykazuje w wierszu 1. Odpowiednio przychody z umów zlecenia, o których mowa w art. 13 pkt 8 ustawy o pdof, płatnik wykazuje w wierszu 6, przychody z praktyk absolwenckich lub staży uczniowskich - w wierszu 10, a przychody z zasiłków macierzyńskich - w wierszu 12.

Wiersze 3, 8 i 14 części E należy wypełnić, jeśli płatnik w trakcie roku pobierał od tych przychodów zaliczki na podatek, w sytuacji gdy podatnik nie złożył płatnikowi oświadczenia o spełnieniu warunków do stosowania zwolnienia od podatku, o którym mowa w art. 21 ust. 1 pkt 154 ustawy o pdof (tzw. ulgi dla seniora) albo z powodu przekroczenia limitu przychodu zwolnionego od podatku (sumy kwot wykazanych w poz. 109 i 114), gdy zwolnienie było stosowane w trakcie roku. W tych wierszach trzeba odpowiednio wykazać przychody uzyskane przez podatników po ukończeniu 60 lat w przypadku kobiety i 65 lat w przypadku mężczyzny, pod warunkiem że podatnik podlega z tytułu uzyskania tych przychodów ubezpieczeniom społecznym w rozumieniu ustawy systemowej. W tych wierszach należy odpowiednio wykazać kwoty kosztów uzyskania przychodów oraz sumy zaliczek na podatek pobranych przez płatnika. Przychody ze stosunku pracy i stosunków pokrewnych uzyskane przez podatnika przed ukończeniem ww. wieku płatnik wykazuje w wierszu 1, odpowiednio przychody z umów zlecenia, o których mowa w art. 13 pkt 8 ustawy, płatnik wykazuje w wierszu 6, a z zasiłków macierzyńskich - w wierszu 12.

W wierszu 15 części E wykazuje się m.in. zasiłki pieniężne z ubezpieczenia społecznego wypłacone przez zakład pracy, z wyjątkiem zasiłków macierzyńskich w wierszach 12, 13 i 14, należności z tytułu członkostwa w rolniczej spółdzielni produkcyjnej, należności za pracę przypadające tymczasowo aresztowanym lub skazanym, świadczenia wypłacone z FP i FGŚP, należności wynikające z umowy aktywizacyjnej, a także kwotę stypendium, o którym mowa w art. 21 ust. 1 pkt 40b ustawy, w wysokości przekraczającej kwotę zwolnioną z podatku (wykazaną w poz. 106).

Koszty uzyskania przychodów

W kwocie kosztów uzyskania przychodów należy wykazać koszty faktycznie uwzględnione przy poborze zaliczek na podatek.

Tabela 5. Przykładowe przychody i wysokość maksymalnych kosztów uzyskania przychodów

| Rodzaj przychodu | Wysokość kosztów uzyskania przychodów |

| ze stosunku pracy i stosunków pokrewnych, z wyłączeniem przychodów z tego źródła, do których mają zastosowanie koszty autorskie i z wyłączeniem przychodów w wysokości do 85 528 zł rocznie osiąganych przez podatników do ukończenia 26 lat | koszty te nie mogą przekraczać ustawowo ustalonych limitów |

| z umów o zarządzanie przedsiębiorstwem, kontraktów menedżerskich lub umów o podobnym charakterze, w tym przychody z tego rodzaju umów zawieranych w ramach prowadzonej przez podatnika pozarolniczej działalności gospodarczej | koszty te nie mogą przekroczyć miesięcznie 250 zł, a w przypadku zawarcia więcej niż jednej umowy - 4500 zł rocznie w przypadku działalności gospodarczej wysokość kosztów nie została określona, przy czym należy wziąć pod uwagę, że muszą to być koszty poniesione w celu osiągnięcia przychodów lub zachowania albo zabezpieczenia źródła przychodów |

| z praw autorskich (w tym ze stosunku pracy) i innych praw pokrewnych w rozumieniu odrębnych przepisów, praw do projektów wynalazczych, praw do topografii układów scalonych, znaków towarowych i wzorów zdobniczych, w tym również z odpłatnego zbycia tych praw | koszty te nie mogą przekroczyć 120 000 zł rocznie |

W przypadku gdy zakład pracy pobierał zaliczki na podatek zarówno od należności ze stosunku: pracy, służbowego, spółdzielczego i pracy nakładczej, jak i od zasiłków pieniężnych z ubezpieczenia społecznego, łączną kwotę zaliczek pobranych z tych źródeł należy wykazać tylko raz. Kwotę tę płatnik może wykazać w kolumnie f Zaliczka pobrana przez płatnika właściwej dla:

- wiersza 1: Należności ze stosunku: pracy, służbowego, spółdzielczego i z pracy nakładczej, wypłacone przez zakład pracy oraz płatników, o których mowa w art. 42e ust. 1 ustawy, z wyjątkiem należności wykazanych w wierszu 2 albo 3 lub

- wiersza 2: Należności z tytułów wymienionych w wierszu 1, otrzymane przez podatników do ukończenia 26 roku życia, lub

- wiersza 3: Należności z tytułów wymienionych w wierszu 1, otrzymane przez podatników od ukończenia wieku emerytalnego - gdy podatnik nie złożył płatnikowi oświadczenia o spełnieniu warunków do stosowania zwolnienia od podatku, tzw. ulgi dla seniora) albo z powodu przekroczenia limitu przychodu zwolnionego od podatku, gdy zwolnienie było stosowane w trakcie roku, lub

- wiersza 15: Inne źródła.

Od 2022 r. istnieje tylko jedno odliczenie składkowe - od podstawy opodatkowania w postaci składek na ubezpieczenia społeczne (emerytalne, rentowe i chorobowe finansowane ze środków podatnika, które należy wykazać w informacji) naliczonych od przychodu opodatkowanego w podziale na:

- składki na ubezpieczenia społeczne podlegające odliczeniu od dochodu, w tym zagraniczne, zapłacone w roku podatkowym ze środków podatnika na obowiązkowe ubezpieczenia społeczne podatnika lub osób z nim współpracujących, zgodnie z przepisami dotyczącymi obowiązkowego ubezpieczenia społecznego obowiązującymi w innym niż Polska państwie członkowskim Unii Europejskiej lub w innym państwie należącym do Europejskiego Obszaru Gospodarczego lub w Konfederacji Szwajcarskiej (część E poz. 95),

- składki na ubezpieczenia społeczne, w tym zagraniczne, których podstawę wymiaru stanowi przychód podlegający opodatkowaniu, wypłacony podatnikom do 26 lat i od ukończenia wieku emerytalnego - wymieniony w części E w wierszach: 2, 3, 7, 8 i 11 (część E poz. 96),

- składki na ubezpieczenia społeczne, których podstawę wymiaru stanowi przychód zwolniony z podatku w ramach ulgi dla: młodych podatników, przenoszących miejsce zamieszkania do Polski, wychowujących co najmniej 4 dzieci, aktywnych zawodowo od ukończenia wieku emerytalnego - niepobierających emerytury (część E poz. 97).

Wykazaniu w PIT-11 podlegają też składki zdrowotne pobrane przez płatnika do wysokości 9% podstawy jej wymiaru. Składki na to ubezpieczenie są uwzględniane w kwocie składek do obliczenia w zeznaniu podatkowym dodatkowego zwrotu z tytułu ulgi na dzieci (art. 27f ust. 9 ustawy o pdof).

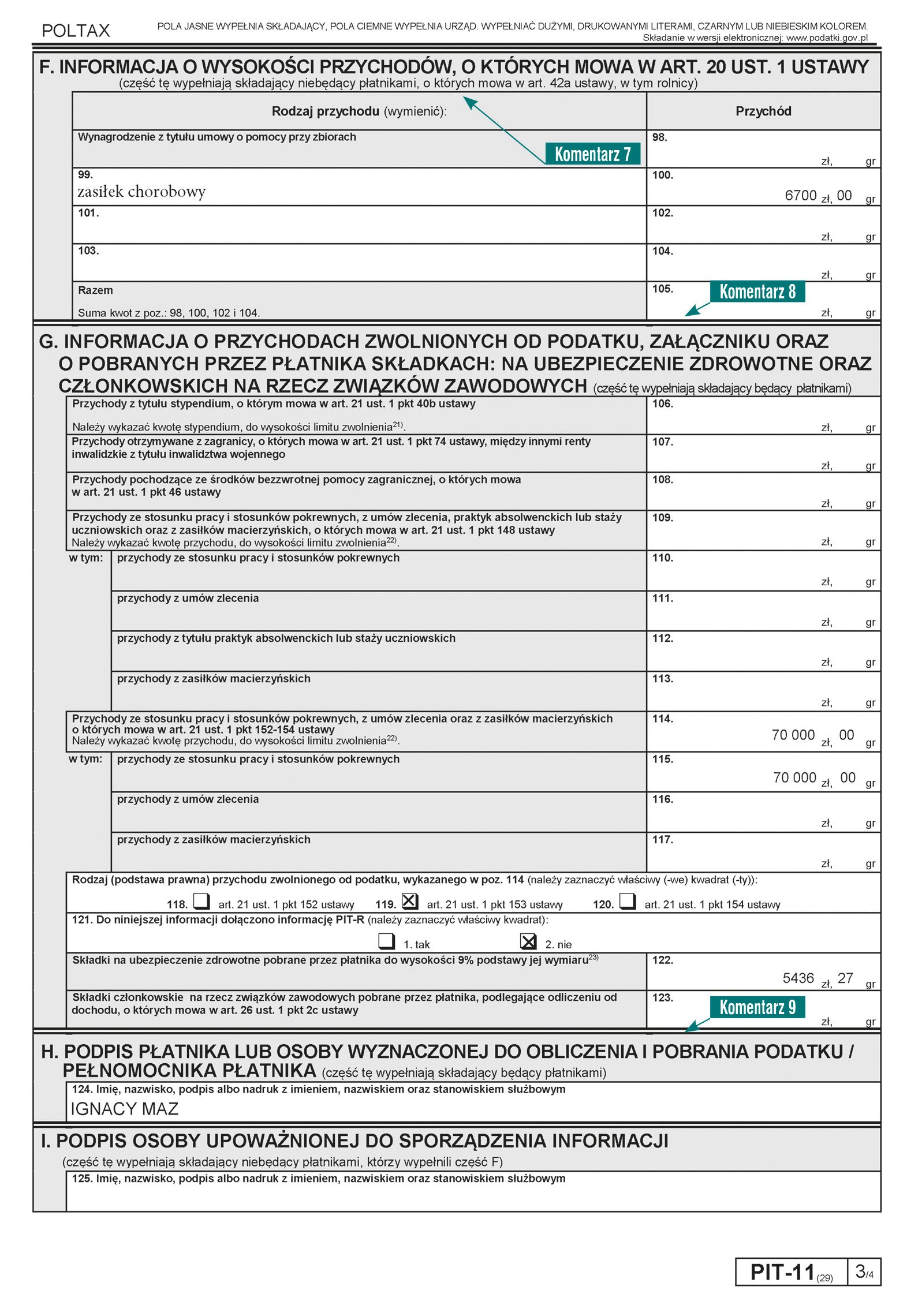

Komentarz 7. Informacja o wysokości przychodów z innych źródeł (część F)

Część F informacji PIT-11 jest przeznaczona dla podmiotów niebędących płatnikami podatku dochodowego od osób fizycznych, w tym rolników.

W tej części należy wykazać należności lub świadczenia kwalifikowane do przychodów z innych źródeł, z wyjątkiem dochodów (przychodów) zwolnionych z podatku oraz dochodów, od których na podstawie przepisów Ordynacji podatkowej zaniechano poboru podatku.

Za przychody z innych źródeł, oprócz ww., uznawane są m.in.: zasiłki pieniężne z ubezpieczenia społecznego, alimenty, stypendia, niektóre dotacje (subwencje), dopłaty, nagrody i inne nieodpłatne świadczenia nienależące do przychodów określonych w art. 12-14 i art. 17 ustawy o pdof, tj. m.in. niebędące przychodami ze stosunku pracy i pokrewnych, z samodzielnej działalności czy działalności gospodarczej. Najczęściej wykazaniu przez podmioty zatrudniające podlegają zasiłki pieniężne wypłacone zleceniobiorcom. Od przychodu z tego tytułu podmiot wypłacający nie pobiera podatku. Osoba, która otrzymała ten rodzaj świadczenia, ma obowiązek doliczyć go przy sporządzaniu zeznania rocznego do pozostałych przychodów i od ich sumy obliczyć podatek. Jako przychód podlegający wykazaniu w informacji podatkowej zostało umieszczone już we wzorze PIT-11 wynagrodzenie z tytułu umowy o pomocy przy zbiorach.

Komentarz 8. Informacja o przychodach zwolnionych od podatku, załączniku oraz o pobranych przez płatnika składkach: na ubezpieczenie zdrowotne oraz członkowskich na rzecz związków zawodowych (część G)

Część G PIT-11 wypełniają płatnicy podatku. Wykazują w niej przychody zwolnione z podatku w ramach ustalonych ustawowo limitów, m.in. z tytułu stypendium, renty inwalidzkiej otrzymanej z zagranicy, przychodów: ze stosunku pracy i stosunków pokrewnych, umów zlecenia, praktyk absolwenckich, zasiłków macierzyńskich. Ponadto po raz pierwszy od 2022 r. w PIT-11 należy wykazać składki członkowskie na rzecz związków zawodowych pobrane przez płatnika i podlegające odliczeniu od dochodu. Odliczenie to nie może przekroczyć w roku podatkowym kwoty 500 zł.

W 2022 r. podatnicy w wieku do 26 lat osiągający przychody:

- ze stosunku służbowego, stosunku pracy, pracy nakładczej, spółdzielczego stosunku pracy,

- z umów zlecenia, o których mowa w art. 13 pkt 8 ustawy o pdof,

- z tytułu odbywania praktyki absolwenckiej, o której mowa w przepisach ustawy z 17 lipca 2009 r. o praktykach absolwenckich,

- z tytułu odbywania stażu uczniowskiego, o którym mowa w art. 121a ustawy z 14 grudnia 2016 r. - Prawo oświatowe,

- z zasiłku macierzyńskiego, o którym mowa w ustawie z 25 czerwca 1999 r. o świadczeniach pieniężnych z ubezpieczenia społecznego w razie choroby i macierzyństwa

mogli korzystać ze zwolnienia podatkowego tych przychodów do kwoty rocznej wynoszącej 85 528 zł. Stosowanie zwolnienia przez płatnika nie wymaga żadnego oświadczenia podatnika - jest automatyczne. Podatnicy z tej grupy mieli też prawo złożyć płatnikowi pisemny wniosek o pobór zaliczek w 2022 r. bez stosowania zwolnienia z podatku w trakcie roku.

Od 1 stycznia 2022 r. podatnicy mogli po raz pierwszy skorzystać ze zwolnień z podatku osiąganych przychodów:

- ze stosunku służbowego, stosunku pracy, pracy nakładczej i spółdzielczego stosunku pracy;

- z umów zlecenia, o których mowa w art. 13 pkt 8 ustawy o pdof;

- z pozarolniczej działalności gospodarczej, do których mają zastosowanie ogólne, według skali podatkowej, zasady opodatkowania oraz podatek liniowy lub od kwalifikowanych praw własności intelektualnej, albo określone w ustawie o zryczałtowanym podatku dochodowym w zakresie ryczałtu od przychodów ewidencjonowanych;

- z zasiłku macierzyńskiego, o którym mowa w ustawie z 25 czerwca 1999 r. o świadczeniach pieniężnych z ubezpieczenia społecznego w razie choroby i macierzyństwa, jeżeli:

- przenosili miejsce zamieszkania do Polski (art. 21 ust. 1 pkt 152 ustawy o pdof),

- wychowywali co najmniej 4 dzieci (art. 21 ust. 1 pkt 153 ustawy o pdof),

- byli aktywni zawodowo od ukończenia wieku emerytalnego i nie pobierali emerytury (art. 21 ust. 1 pkt 154 ustawy o pdof).

Zwolnienie z podatku dotyczy przychodów osiągniętych ze wszystkich ww. tytułów w 2022 r. do łącznej wysokości 85 528 zł i wymaga złożenia przez podatnika oświadczenia o spełnieniu warunków uprawniających do zastosowania danego zwolnienia pod rygorem odpowiedzialności karnej za złożenie fałszywego oświadczenia.

Przychody tych osób zarówno zwolnione z podatku (część G PIT-11), jak i opodatkowane (część E PIT-11) podlegają wykazaniu w informacji rocznej. Dotyczy to również naliczonych od tych przychodów składek na ubezpieczenia społeczne i zdrowotne, a także ewentualnie pobranego podatku.

Komentarz 9. Podpis płatnika lub osoby upoważnionej do sporządzenia PIT-11 (część H i I)

Część H informacji wypełniają płatnicy podatku, np. zakłady pracy, od wypłaconych wynagrodzeń. Natomiast część I informacji wypełniają składający niebędący płatnikami, którzy wypełnili część F.

Terminy składania

Informację PIT-11 za 2022 r. należy złożyć:

- do 31 stycznia 2023 r. - właściwemu dla podatnika, według miejsca zamieszkania na ostatni dzień grudnia 2022 r., urzędowi skarbowemu,

- do 28 lutego 2023 r. - podatnikowi.

Wyjątkowo przed ww. terminami PIT-11 należy sporządzić:

- podatnikowi - w terminie 14 dni od złożenia pisemnego wniosku o wydanie informacji, w przypadku gdy w trakcie roku podatkowego ustał obowiązek poboru zaliczki przez płatników będących m.in. zakładami pracy czy zleceniodawcami,

- do dnia zaprzestania działalności - w przypadku gdy składający zaprzestali działalności przed końcem stycznia lub odpowiednio przed końcem lutego roku następującego po roku podatkowym.

Sposób złożenia PIT-11

Urząd skarbowy przyjmuje PIT-11 wyłącznie elektronicznie, bez względu na liczbę podatników, za których jest sporządzana informacja. Zasadniczo informację PIT-11 należy podpisać bezpiecznym podpisem elektronicznym. W przypadku gdy informację tę sporządza osoba fizyczna, może ją podpisać np. kwotą przychodu z zeznania rocznego. Ten sposób nie ma jednak zastosowania do innych podmiotów sporządzających PIT-11.

Informację PIT-11 można przesłać podatnikowi również elektronicznie, np. e-mailem. Potwierdzają to m.in. wyroki: WSA w Poznaniu z 22 października 2010 r. (I SA/Po 486/10) i z 26 lipca 2018 r. (I SA/Po 418/18) oraz WSA w Krakowie z 10 września 2018 r. (I SA/Kr 537/18):

WSA w Poznaniu w wyroku z 26 lipca 2018 r. uznał, że:

WSA

(…) skoro ustawodawca w przepisie art. 39 ust. 1 ustawy o p.d.o.f. posługuje się jedynie pojęciem "przesłania" bez dalszego uściślenia, co ewentualnie wchodziłoby w jego zakres, to z całą pewnością nie musi ono oznaczać nałożenia na płatnika obowiązku legitymowania się dowodem doręczenia podatnikowi deklaracji. Z treści uzasadnienia zaskarżonej interpretacji wynika, że w podobny sposób normę prawną zawartą w art. 39 ust. 1 ustawy o p.d.o.f. odkodował organ, albowiem potwierdził on, że przepisy ustawy o p.d.o.f. nie regulują trybu przekazania/przesłania podatnikom informacji o dochodach oraz o pobranych zaliczkach na podatek dochodowy PIT-11 przez płatników. Organ wprost wskazał, że w ww. przepisie ustawodawca wprowadził jedynie wymóg przekazania deklaracji podatnikom przez płatnika. Jednocześnie zastrzegł przy tym, że dla oceny prawidłowego sposobu postępowania płatnika, należy mieć na względzie normę prawną stanowiącą sumę norm wynikających z art. 8 O.p., art. 39 ust. 1 ustawy o p.d.o.f. oraz art. 80 § 2 k.k.s. Zdaniem organu, jednym z koniecznych elementów prawidłowego i skutecznego przekazania informacji PIT-11 drogą elektroniczną jest aby płatnik dysponował dowodem faktycznego przekazania i doręczenia podatnikowi wiadomości elektronicznej, którą przesłano PIT-11.

Natomiast WSA w Krakowie w wyroku z 10 września 2018 r. potwierdził, że:

WSA

(…) opatrzenie wiadomości bezpiecznym podpisem elektronicznym pozwoli zweryfikować, czy została sporządzona przez upoważniony podmiot. Jednocześnie podkreślić należy, że płatnika będzie obciążało udowodnienie doręczenia takiej deklaracji podatnikowi w przypadku zaistnienia w tym zakresie wątpliwości. W szczególności w celach dowodowych płatnik będzie mógł przedstawić elektroniczne potwierdzenie odbioru wiadomości elektronicznej, którą przesłano deklaracje.

Płatnicy przekazują podatnikom informacje PIT-11 najczęściej osobiście lub za pośrednictwem tradycyjnej poczty na ich adres korespondencyjny. Informacje podatkowe należy w takim przypadku wysłać listem poleconym. Przepisy nie wymagają, aby doręczać je za potwierdzeniem odbioru. Zobowiązują jedynie sporządzającego PIT-11 do złożenia tego dokumentu podatnikowi według obowiązującego wzoru i w ustawowym terminie.

PODSTAWA PRAWNA:

-

art. 3 ust. 1-2a, art. 18, art. 21 ust. 1 pkt 148, pkt 152-154, art. 22 ust. 2, ust. 9 pkt 5, art. 26 ust. 1, art. 31, art. 32 ust. 1f, art. 33, art. 35 ust. 1 pkt 8, ust. 10, art. 39 ust. 1, art. 42 ust. 2 pkt 1, art. 42a ustawy z 26 lipca 1991 r. o podatku dochodowym od osób fizycznych - j.t. Dz.U. z 2021 r. poz. 1128; ost.zm. Dz.U. z 2022 r. poz. 2463

POWOŁANE ORZECZENIA SĄDÓW:

-

wyrok WSA w Poznaniu z 22 października 2010 r. (I SA/Po 486/10)

-

wyrok WSA w Poznaniu z 26 lipca 2018 r. (I SA/Po 418/18)

-

wyrok WSA w Krakowie z 10 września 2018 r. (I SA/Kr 537/18)

Bożena Goliszewska-Chojdak

ekonomista, specjalista z zakresu kadr i płac, redaktor MONITORA prawa pracy i ubezpieczeń, praktyk z kilkunastoletnim doświadczeniem w dziale personalnym