8/2018 [dodatek: Dodatek specjalny], data dodania: 30.07.2018

8/2018 [dodatek: Dodatek specjalny], data dodania: 30.07.2018 Likwidacja lub zawieszenie działalności gospodarczej

Podatnik prowadzący działalność gospodarczą może stanąć przed koniecznością jej czasowego zawieszenia lub nawet zakończenia. Likwidacja działalności gospodarczej wiąże się z określonymi obowiązkami, w tym z terminowym sporządzeniem spisu z natury, jego rozliczeniem, a następnie zgłoszeniem naczelnikowi urzędu skarbowego faktu zaprzestania wykonywania czynności opodatkowanych w celu wykreślenia z rejestru podatników VAT. Podatnicy wykorzystujący kasy rejestrujące muszą dodatkowo pamiętać o złożeniu wniosków o dokonanie odczytu pamięci fiskalnej kasy oraz wykreślenie jej z ewidencji prowadzonej przez naczelnika urzędu skarbowego. Z kolei podatnik, który zawiesił działalność gospodarczą, choć zasadniczo w okresie tego zawieszenia jest zwolniony z licznych podatkowych obowiązków, powinien mieć świadomość tego, że niektóre z nich należy w tym czasie wykonywać. Likwidacja działalności może mieć również miejsce, gdy umrze właściciel prowadzący jednoosobową działalność. Uchwalona 5 lipca 2018 r. ustawa o zarządzie sukcesyjnym przedsiębiorstwem osoby fizycznej ma pomóc spadkobiercom kontynuować działalność.

1. Likwidacja jednoosobowych działalności i spółek osobowych

Likwidacja działalności gospodarczej prowadzonej jednoosobowo lub w formie spółek osobowych skutkuje m.in. obowiązkiem:

- sporządzenia spisu z natury i wykazania w związku z nim podatku należnego,

- dołączenia informacji o sporządzonym spisie do ostatniej deklaracji podatkowej,

- złożenia zgłoszenia na formularzu VAT-Z (bez obowiązku odrębnego wyrejestrowania jako podatnika VAT UE),

- zakończenia pracy kasy rejestrującej w trybie fiskalnym,

- zwrotu ulgi na zakup kasy, jeśli była używana krócej niż 3 lata,

- korekty podatku naliczonego, o której mowa w art. 91 ust. 7 ustawy o VAT, jeśli nastąpiła zmiana przeznaczenia towaru.

1.1. Zasady sporządzania spisu z natury na zakończenie działalności gospodarczej

Likwidacja jednoosobowej działalności gospodarczej oraz spółek osobowych skutkuje obowiązkiem sporządzenia spisu z natury, o którym mowa w art. 14 ustawy o VAT, i wykazania w związku z nim podatku należnego od towarów, co do których przy nabyciu przysługiwało prawo do odliczenia podatku naliczonego, a które pozostały w firmie na dzień likwidacji działalności.

1.1.1. Na kim spoczywa obowiązek sporządzenia remanentu likwidacyjnego

Zgodnie z art. 14 ust. 1-3 ustawy o VAT obowiązek sporządzenia spisu z natury w celu rozliczenia podatku należnego dotyczy:

- osób fizycznych,

- spółek cywilnych,

- spółek handlowych niemających osobowości prawnej, tj. spółek jawnych, partnerskich, komandytowych i komandytowo-akcyjnych.

Obowiązek ten nie dotyczy natomiast spółek, którym odrębne przepisy przyznają osobowość prawną, czyli spółki z o.o. i spółki akcyjnej, co nie oznacza, że spółki te nie wykazują podatku należnego od towarów pozostałych na dzień likwidacji (patrz: punkt 2.1. Opodatkowanie towarów w spółce kapitałowej w związku z zakończeniem działalności gospodarczej).

| Uwaga! Obowiązek sporządzenia remanentu likwidacyjnego nie dotyczy podatników (osób fizycznych i spółek osobowych):

|

W przypadku podatnika będącego osobą fizyczną obowiązek sporządzenia spisu z natury powstaje nie tylko w związku z zakończeniem działalności gospodarczej zgłoszonej naczelnikowi urzędu skarbowego na formularzu VAT-Z, ale również wtedy, gdy podatnik nie dokonał tego zgłoszenia, choć nie wykonywał czynności podlegających opodatkowaniu co najmniej przez 10 miesięcy (z wyłączeniem przypadku zawieszenia działalności gospodarczej).

1.1.2. Jakie towary należy wykazać w spisie i jak je wycenić

W remanencie likwidacyjnym należy uwzględnić towary własnej produkcji i towary, które po nabyciu nie były przedmiotem dostawy, w stosunku do których podatnikowi przysługiwało prawo do odliczenia podatku naliczonego. Obowiązek opodatkowania tych towarów powstaje na określony dzień, tj. w dniu rozwiązania spółki lub zaprzestania wykonywania czynności opodatkowanych (art. 14 ust. 6 ustawy o VAT).

Klasycznym tego przykładem mogą być towary handlowe. Ale na tym nie koniec. W remanencie likwidacyjnym należy także ująć pozostałe towary, np. środki trwałe i wyposażenie (kasę rejestrującą, samochody firmowe, meble, komputery i inne wyposażenie), jeśli przy ich nabyciu podatnik miał prawo do odliczenia podatku naliczonego, a na dzień likwidacji w dalszym ciągu stanowią one składnik jego firmowego majątku.

Podstawą opodatkowania towarów objętych spisem z natury jest ich wartość ustalona na podstawie ceny nabycia towarów lub towarów podobnych, a gdy nie ma ceny nabycia - kosztu wytworzenia, określonych w momencie dostawy tych towarów. Oznacza to, że towary ujęte w spisie z natury sporządzonym na potrzeby rozliczenia VAT wycenia się według ich wartości rynkowej ustalonej na dzień rozwiązania spółki lub zaprzestania wykonywania czynności opodatkowanych (art. 14 ust. 8 w zw. z art. 29a ust. 2 ustawy o VAT).

Przykład

Podatnik nabył w lipcu 2017 r. na potrzeby prowadzonej działalności samochód osobowy na kwotę 36 900 zł (wartość netto + VAT = 30 000 zł + 6900 zł). W związku z tym nabyciem podatnik odliczył 50% kwoty podatku, tj. 3450 zł (6900 zł x 50%).

W sierpniu 2018 r. podatnik, z powodu posiadania auta na moment likwidacji działalności gospodarczej, musiał wykazać je w spisie z natury. Za podstawę opodatkowania powinien przyjąć cenę rynkową tego samochodu, ustaloną na moment zakończenia działalności, i od tak ustalonej podstawy opodatkowania naliczyć podatek według stawki 23% (choć przy nabyciu odliczył on tylko część VAT w wysokości 50% kwoty podatku).

Gdyby podatnik przed zakończeniem działalności sprzedał auto, uzyskując zapłatę według tej samej ceny rynkowej, to również musiałby odprowadzić podatek należny według stawki 23%, ale zyskałby dodatkowo prawo do korekty części podatku naliczonego, który mógłby "odzyskać" na podstawie art. 90b ust. 1 pkt 2 i ust. 2 ustawy o VAT.

Sposobem na uniknięcie szacowania wartości towarów, obejmowanych spisem z natury, według ich aktualnej wartości rynkowej może być sprzedaż dokonana przed zakończeniem działalności gospodarczej. Jeżeli między stronami transakcji nie występują powiązania, o których mowa w art. 32 ustawy o VAT, to zasadniczo cena rynkowa uzyskana ze sprzedaży towarów, pomniejszona o VAT, stanowi podstawę opodatkowania z tytułu odpłatnej dostawy towarów. Po dokonaniu sprzedaży towarów, jeśli nastąpiła ona przed likwidacją działalności, podatnik nie uwzględnia ich w remanencie likwidacyjnym.

Przykład

Podatnik ma zamiar zlikwidować działalność gospodarczą z dniem 31 sierpnia 2018 r. Dotychczas prowadził on sklep monopolowy, w którym wykorzystywał zakupiony kilka lat wcześniej regał i ladę sklepową. Łączna wartość zakupu wyniosła wówczas 6150 zł (wartość netto + VAT = 5000 zł + 1150 zł).

W dniu 27 sierpnia 2018 r. podatnik sprzedał regał i ladę innemu podmiotowi za kwotę 500 zł (wartość netto + VAT = 406,50 zł + 93,50 zł). Między dostawcą a nabywcą nie występują powiązania, o których mowa w art. 32 ustawy o VAT. Niska cena sprzedaży jest uzasadniona zużyciem regału i lady oraz utratą ich przydatności.

W związku z dokonaną sprzedażą podatnik nie będzie zobowiązany do wykazania regału i lady w remanencie likwidacyjnym. Podatek należny w kwocie 93,50 zł rozliczy on z tytułu odpłatnej dostawy tych towarów.

1.1.3. Czy w spisie należy uwzględnić kasę rejestrującą

Kontrowersyjnym tematem jest uwzględnianie w spisie z natury kasy rejestrującej. Zasadniczo jako towar, o którym mowa w art. 2 pkt 6 ustawy o VAT, spełnia ona warunki do objęcia jej spisem z natury, jeśli podatnik przy nabyciu miał prawo do odliczenia podatku naliczonego, a na dzień zakończenia działalności nadal posiada kasę. Kasa fiskalna jest jednak szczególnym urządzeniem, którego podstawowym zadaniem jest kontrola fiskalna prowadzonej działalności gospodarczej. Z uwagi na brak możliwości dokonania w niej zmiany NIP podatnika może być wykorzystywana do rejestrowania sprzedaży dokonywanej wyłącznie przez jeden i ten sam podmiot. Po zlikwidowaniu działalności nie może więc być odsprzedana w celu użytkowania przez inny podmiot. Po usunięciu modułu fiskalnego sprzedaży może podlegać najwyżej sama obudowa. Kasa rejestrująca nie nosi zatem cech towaru, który mógł być odprzedany w takim charakterze, w jakim został nabyty. Z wymienionych powodów sądy administracyjne uznawały w przeszłości, że na podatniku likwidującym działalność gospodarczą nie ciąży obowiązek ujmowania kasy rejestrującej w spisie z natury i wykazywania podatku należnego na zasadach określonych przez art. 14 ustawy o VAT. Takie stanowisko w prawomocnych orzeczeniach zaprezentował WSA w Lublinie w wyroku z 9 kwietnia 2008 r. (sygn. akt I SA/Lu 27/08) oraz w wyroku z 10 czerwca 2009 r. (sygn. akt I SA/Lu 116/09), a także WSA w Krakowie w wyroku z 29 stycznia 2009 r. (sygn. akt I SA/Kr 1070/08). Odmienne zdanie na ten temat miał natomiast Dyrektor IS w Katowicach, który w interpretacji indywidualnej z 21 maja 2009 r. (sygn. IBPP1/443-195/09/AW) uznał, że kasę rejestrującą należy wykazać w remanencie likwidacyjnym, ale za podstawę jej opodatkowania należy przyjąć nie historyczną, lecz aktualną jej wartość, co powoduje, że może zostać wyceniona w cenie złomu, jeśli tak przyjęta wartość jest zgodna z obowiązującymi w danym okresie na tego typu towar cenami rynkowymi.

Ze względu na rozbieżności interpretacyjne, które powodują, że nieobjęcie kasy spisem z natury mogłoby zostać uwzględnione ewentualnie dopiero w postępowaniu przed sądem administracyjnym, zdaniem autora, bezpieczniejszym, a jednocześnie niezbyt kosztownym dla podatnika rozwiązaniem jest to ostatnie z przedstawionych, według którego kasę rejestrującą, przy nabyciu której podatnikowi przysługiwało prawo do odliczenia podatku naliczonego, należy ująć w remanencie likwidacyjnym i opodatkować według stawki 23%. Za podstawę opodatkowania należy przyjąć aktualną wartość rynkową posiadanej kasy rejestrującej, która ze względu na bardzo niską wartość handlową (sprzedaży może podlegać ewentualnie sama obudowa, bez modułu fiskalnego) może odpowiadać np. aktualnej cenie złomu.

Warto też pamiętać, że podatnik nie będzie miał obowiązku wykazania kasy rejestrującej w remanencie likwidacyjnym, gdy przed likwidacją działalności dokona on fizycznej likwidacji kasy, uzasadnionej jej zużyciem technicznym.

1.1.4. Czy w spisie należy uwzględnić środki trwałe, dla których minął okres korekty

Innym kontrowersyjnym tematem jest uwzględnianie w spisie z natury środków trwałych (w tym nieruchomości), dla których minął już okres korekty podatku naliczonego. Co do zasady, w spisie z natury, o którym mowa w art. 14 ustawy o VAT, należy ujmować także środki trwałe, w stosunku do których podatnikowi przysługiwało prawo do odliczenia podatku naliczonego. Zasadność opodatkowania tych towarów może budzić jednak wątpliwości, zwłaszcza wówczas, gdy zostały one zakupione dość dawno i okres ich podatkowej korekty, o której mowa w art. 91 ustawy o VAT, już minął. Z zasad opodatkowania towarów w spisie z natury, o którym mowa w art. 14 ustawy o VAT, nie wynika jakiekolwiek ograniczenie czasowe, w stosunku do towarów w nim ujętych. Nawet jeśli dany składnik majątku, np. nieruchomość będąca środkiem trwałym, przez wiele lat był wykorzystywany na potrzeby prowadzonej działalności, wobec czego doszło niejako do "skonsumowania" odliczonego podatku naliczonego, to literalne brzmienie art. 14 ustawy o VAT nakazuje opodatkować ten środek trwały. W przypadku nieruchomości ich aktualna cena rynkowa raczej nie maleje istotnie w stosunku do wartości historycznej, co powoduje, że ten odliczony podatek naliczony w zasadzie z powrotem trzeba oddać, mimo że środek trwały przez wiele lat był wykorzystywany na potrzeby działalności gospodarczej. Problem ten został ostatecznie rozstrzygnięty przez TSUE w wyroku z 16 czerwca 2016 r. w sprawie C-229/15 (Minister Finansów przeciwko Janowi Mateusiakowi). Trybunał uznał, że upływ okresu korekty podatku naliczonego dla środka trwałego nie wyklucza objęcia spisem z natury i opodatkowania tego składnika majątku, posiadanego przez podatnika w dniu zakończenia działalności. Z wyroku wynika, że:

(...) w wypadku zaprzestania podlegającej opodatkowaniu działalności gospodarczej podatnika zatrzymanie towarów przez podatnika, jeżeli podatek VAT od owych towarów podlegał odliczeniu w momencie ich nabycia, można uznać za odpłatną dostawę towarów podlegającą opodatkowaniu podatkiem VAT, jeżeli upłynął okres korekty przewidziany w art. 187 dyrektywy VAT.

Organy podatkowe uwzględniają ten wyrok w swoich rozstrzygnięciach, czego przykładem może być interpretacja indywidualna z 26 września 2016 r. (sygn. ITPP1/4512-522/16-1/MN), w której Dyrektor IS w Bydgoszczy uznał, że:

(...) w sporządzonym na dzień likwidacji spisie z natury winny być ujęte wszystkie towary (w tym środki trwałe i wyposażenie), które po nabyciu nie były przedmiotem dostawy towarów, i w stosunku do których przysługiwało prawo do obniżenia kwoty podatku należnego o kwotę podatku naliczonego. Bez znaczenia natomiast pozostaje okoliczność, czy w odniesieniu do tych towarów upłynął okres korekty, o którym mowa w art. 91 ustawy o podatku od towarów i usług.

1.1.5. Jak wykazać spis z natury

Podatnik, który likwiduje działalność gospodarczą, nie musi odrębnie zawiadamiać naczelnika urzędu skarbowego o sporządzonym spisie. Wystarczy, że w deklaracji VAT składanej za okres obejmujący dzień rozwiązania spółki lub zaprzestania wykonywania czynności opodatkowanych podatnik rozliczy podatek należny od remanentu likwidacyjnego (w poz. 36 części C deklaracji VAT-7/VAT-7K jako "Kwota podatku należnego od towarów i usług objętych spisem z natury, o którym mowa w art. 14 ust. 5 ustawy") oraz załączy do niej dodatkową informację o dokonanym spisie z natury oraz o ustalonej na jego podstawie wartości i kwocie podatku należnego. Tak wynika z art. 14 ust. 5 ustawy o VAT. Ponieważ obecnie deklaracje VAT-7/VAT-7K można składać wyłącznie w formie elektronicznej, a nie przewidziano możliwości załączenia informacji również w tej formie jak w przypadku wniosku o zwrot VAT, należy ją wysłać pocztą lub złożyć osobiście w urzędzie skarbowym w tym samym terminie co deklarację.

Kwotę ze spisu uwzględniamy również w JPK_VAT w pozycji K_36.

Dla informacji o dokonanym spisie z natury nie obowiązuje żaden urzędowy druk, dlatego można ją sporządzić w sposób dowolny z uwzględnieniem zakresu informacji podanego w art. 14 ust. 5 ustawy o VAT. Informację tę należy złożyć także wtedy, gdy wartość spisu z natury wynosi 0 zł, a deklaracja VAT składana za okres zakończenia działalności jest deklaracją "zerową".

Przykład informacji o dokonanym spisie z natury

|

Alicja Wolińska 02-600 Warszawa, ul. Letnia 1 NIP: XXX-XXX-XX-XX | Warszawa, 10 sierpnia 2018 r.

Naczelnik Urzędu Skarbowego Warszawa-Mokotów 02-676 Warszawa, ul. Postępu 16A

|

| Informacja o spisie z natury sporządzonym na dzień zakończenia działalności gospodarczej Na podstawie art. 14 ust. 5 ustawy z 11 marca 2004 r. o podatku od towarów i usług, j.t. Dz.U. z 2017 r. poz. 1221 ze zm., informuję, że w związku z zakończeniem działalności gospodarczej w dniu 31 lipca 2018 r. sporządziłam spis z natury. Na jego podstawie ustaliłam:

Alicja Wolińska ------------------------------ (podpis podatnika) | |

Niektóre urzędy skarbowe posiadają gotowy formularz VAT-S1, który służy zgłoszeniu przez podatnika informacji o dokonanym spisie. Formularz ten nie ma charakteru urzędowego, lecz wyłącznie pomocniczy. Ma on na celu ułatwić podatnikowi sporządzenie informacji, o której mowa w art. 14 ust. 5 ustawy o VAT. Jednak posługiwanie się nim nie jest obowiązkowe, co oznacza, że podatnik może np. złożyć odręcznie napisaną informację w sposób przedstawiony powyżej.

1.2. Rozliczenie podatku w ostatniej deklaracji

W deklaracji VAT za ostatni okres rozliczeniowy (miesiąc lub kwartał) podatnik wykazuje m.in.:

- po stronie podatku należnego:

- czynności podlegające opodatkowaniu, co do których obowiązek podatkowy powstał w ostatnim miesiącu/kwartale,

- kwotę podatku należnego od towarów objętych spisem z natury,

- zwrot ulgi na zakup kasy rejestrującej, jeśli wystąpił taki obowiązek;

- po stronie podatku naliczonego:

- zakupy towarów i usług, co do których prawo odliczenia przysługiwało za ostatni miesiąc/kwartał,

- korektę podatku naliczonego, o której mowa w art. 91 ust. 7 ustawy o VAT, dotyczącą zmiany przeznaczenia towaru.

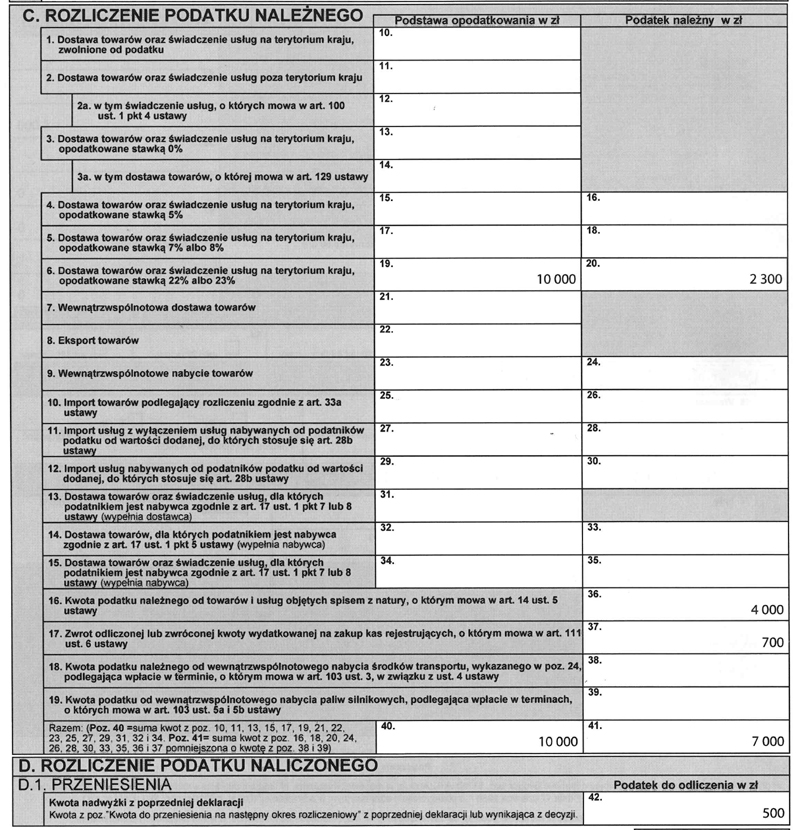

Przykład

Adam Michalski, będący czynnym podatnikiem VAT, składa deklaracje VAT za okresy miesięczne. Z dniem 31 lipca 2018 r. podatnik zlikwidował działalność gospodarczą wykazując w deklaracji VAT-7 za lipiec:

-

krajową sprzedaż towarów i usług opodatkowaną według stawki 23% (wartość netto + VAT = 10 000 zł + 2300 zł),

-

spis towarów sporządzony na 31 lipca 2018 r., od którego wartości ustalił podatek należny w kwocie 4000 zł,

-

zwrot ulgi na zakup kasy, ze względu na jej używanie przez okres krótszy niż 3 lata, w kwocie 700 zł,

-

nadwyżkę podatku naliczonego przeniesioną z poprzedniej deklaracji w kwocie 500 zł,

-

zakupy towarów i usług (wartość netto + VAT = 7000 zł + 1500 zł).

Ze sporządzonej deklaracji VAT-7 wynika zobowiązanie podatkowe w kwocie 5000 zł, które podatnik powinien przekazać na rachunek bankowy urzędu skarbowego w terminie do 25 sierpnia 2018 r.

Fragment deklaracji VAT-7

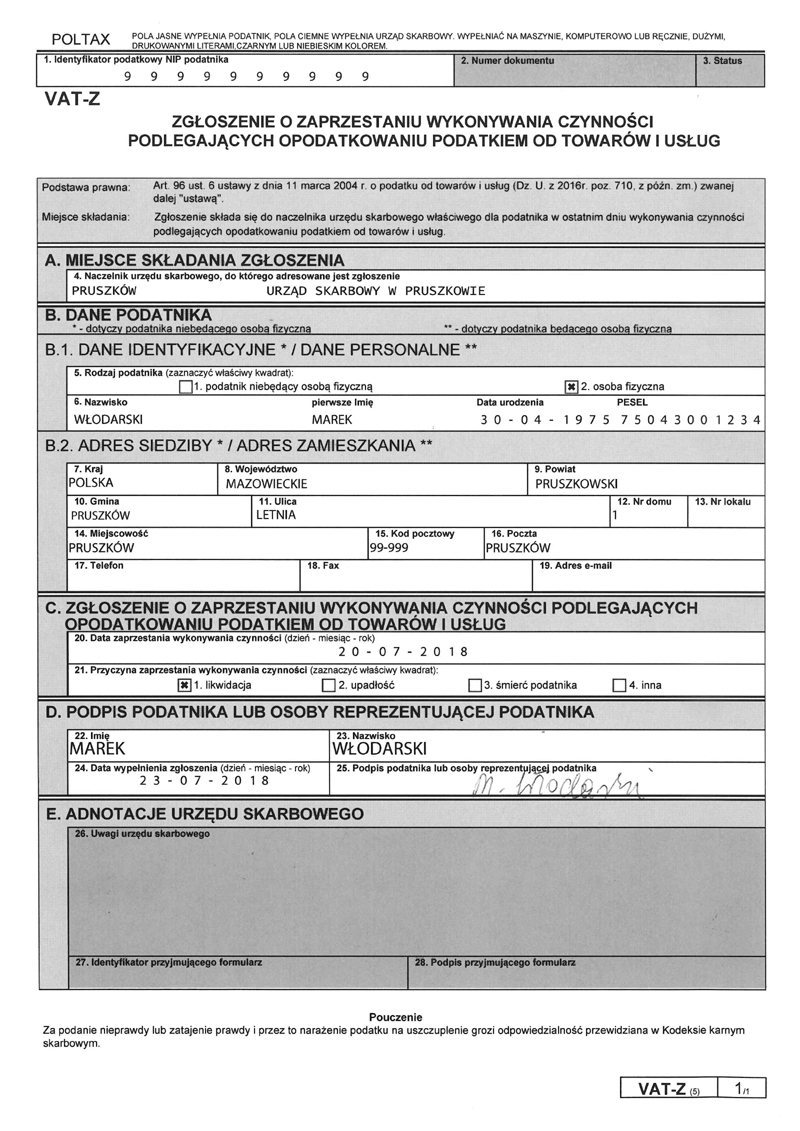

1.3. Zgłoszenie o zaprzestaniu wykonywania czynności podlegających opodatkowaniu VAT (VAT-Z)

Jeżeli podatnik VAT zaprzestał wykonywania czynności opodatkowanych, to jest on zobowiązany zgłosić ten fakt naczelnikowi urzędu skarbowego, co wynika z art. 96 ust. 6 ustawy o VAT. Zgłoszenia dokonuje na formularzu VAT-Z, który stanowi dla naczelnika urzędu skarbowego podstawę do wykreślenia podatnika z rejestru jako podatnika VAT. Urzędem właściwym do przyjęcia zgłoszenia jest urząd właściwy dla podatnika w ostatnim dniu wykonywania czynności podlegających opodatkowaniu.

Choć termin złożenia zgłoszenia o zaprzestaniu wykonywania czynności podlegających VAT nie wynika wprost z przepisów ustawy o VAT, to organy podatkowe przyjmują, że został on określony w art. 96 ust. 12 ustawy o VAT. Przywołany przepis nakłada na podatnika obowiązek zgłoszenia w terminie 7 dni każdej zmiany dotyczącej danych zawartych w zgłoszeniu rejestracyjnym. Na tej podstawie podatnik w ciągu 7 dni, licząc od dnia zakończenia działalności gospodarczej, powinien złożyć w urzędzie skarbowym zgłoszenie zaprzestania działalności na formularzu VAT-Z.

Przykład wypełnienia VAT-Z

Po otrzymaniu zgłoszenia VAT-Z naczelnik urzędu skarbowego wykreśla podatnika z rejestru VAT, co oznacza utratę statusu podatnika VAT i - w rezultacie - utratę prawa m.in. do wystawiania faktur. Wykreślenie z rejestru podatników VAT oznacza również brak prawa do odliczania podatku naliczonego od dokonanych zakupów, ponieważ przysługuje ono tylko tym podatnikom, którzy są zarejestrowani jako podatnicy VAT czynni, o czym mówi art. 88 ust. 4 ustawy o VAT. Dlatego w praktyce zgłoszenie to powinno zostać złożone po zakończeniu wszystkich czynności, w których przedsiębiorca występuje jako "podatnik VAT czynny". Złożenie formularza VAT-Z powinno nastąpić po dokonaniu odliczenia podatku naliczonego od ostatnich zakupów oraz wyprzedaży majątku pochodzącego z likwidowanej działalności.

Jeżeli przed zakończeniem działalności gospodarczej podatnik był zarejestrowany jako podatnik VAT UE, to złożenie zgłoszenia VAT-Z, o którym mowa w art. 96 ust. 6 ustawy o VAT, powoduje także utratę statusu podatnika VAT UE, bez potrzeby składania odrębnego zawiadomienia w tej sprawie. Jak wynika z art. 97 ust. 16 ustawy o VAT, wykreślenie podatnika z rejestru jako podatnika VAT jest równoznaczne z wykreśleniem z rejestru jako podatnika VAT UE.

Podatnik jest zobowiązany zgłosić zaprzestanie wykonywania czynności opodatkowanych VAT tylko wówczas, gdy ma ono charakter definitywny. W rezultacie obowiązek złożenia zgłoszenia VAT-Z nie dotyczy np. zawieszenia działalności gospodarczej. Obowiązek ten nie powstanie także wówczas, gdy podatnik dokonał wyrejestrowania działalności gospodarczej, ale nie zakończył wykonywania czynności podlegających opodatkowaniu VAT. Do tego ostatniego przypadku odniósł się Dyrektor IS w Bydgoszczy w interpretacji indywidualnej z 18 sierpnia 2016 r. (sygn. ITPP1/4512-463/16/MS). Pismo dotyczyło podatniczki, która w ramach prowadzonej działalności gospodarczej zaprzestała wykonywania usług księgowych, dokonując wyrejestrowania z rejestrów CEIDG, ZUS, GUS i urzędu skarbowego, po czym rozpoczęła wynajmowanie nieruchomości w ramach tzw. prywatnego najmu. W tej sytuacji organ podatkowy potwierdził, że zakończenie (wyrejestrowanie) działalności gospodarczej w zakresie świadczonych usług księgowych, a następnie odpłatne udostępnianie nieruchomości w ramach tzw. prywatnego najmu, nie powoduje zaprzestania wykonywania czynności opodatkowanych przez podatnika. W rezultacie podatniczka nie ma obowiązku składania zgłoszenia VAT-Z, ponieważ po zakończeniu świadczenia usług księgowych nadal świadczy podlegające opodatkowaniu usługi najmu. Organ podatkowy wskazał, że:

(...) pomimo zakończenia działalności gospodarczej podlegającej rejestracji, o czym poinformuje Pani CEIDG, nie będzie Pani zobowiązana do zgłoszenia - stosownie do art. 96 ust. 6 ustawy o podatku od towarów i usług - zaprzestania wykonywania czynności podlegających opodatkowaniu naczelnikowi urzędu skarbowego, ponieważ nadal będzie Pani wykonywać działalność gospodarczą opodatkowaną podatkiem od towarów i usług w zakresie najmu lokalu użytkowego.

| Uwaga! Jeżeli poza likwidowaną działalnością gospodarczą źródłem przychodów podatnika jest jeszcze tzw. prywatny najem, który będzie przez niego kontynuowany, to podatnik nie składa zgłoszenia VAT-Z. Kontynuacja działalności w zakresie prywatnego najmu (w charakterze podatnika VAT) oznacza, że przedsiębiorca nie zaprzestał wykonywania czynności opodatkowanych VAT. |

1.4. Likwidacja działalności a informacja VAT-26

Podatnicy wykorzystujący pojazdy samochodowe, dla których są obowiązani prowadzić ewidencję przebiegu pojazdu, mają obowiązek złożyć naczelnikowi urzędu skarbowego informację o tych pojazdach na formularzu VAT-26 (art. 86a ust. 12 ustawy o VAT). Należy ją złożyć w terminie 7 dni od dnia, w którym podatnik poniesie pierwszy wydatek związany z tymi pojazdami. Z kolei z art. 86a ust. 14 ustawy o VAT wynika, że jeśli nastąpi zmiana wykorzystywania pojazdu samochodowego, to podatnik jest zobowiązany złożyć aktualizację VAT-26. Aktualizację tę należy złożyć najpóźniej przed dniem, w którym nastąpiła ta zmiana. Wskazany przepis nie precyzuje, jaka zmiana wykorzystywania pojazdu powoduje konieczność aktualizacji. Na charakter tej zmiany wskazują objaśnienia do informacji VAT-26, z których wynika, że aktualizację informacji składa się w przypadku zmiany wykorzystania pojazdu samochodowego (z wykorzystania wyłącznie do działalności gospodarczej na wykorzystanie do celów działalności gospodarczej i do celów innych niż działalność gospodarcza). Zasadniczo chodzi tu o taką zmianę przeznaczenia pojazdu, która skutkuje zmianą wysokości odliczanego podatku naliczonego (ze 100% do 50%).

Mimo że auto zgłoszone w informacji VAT-26 z chwilą likwidacji działalności gospodarczej zmienia swoje przeznaczenie w ten sposób, że przestaje być wykorzystywane wyłącznie do celów działalności gospodarczej, jednak organy podatkowe nie wymagają złożenia na tę okoliczność aktualizacji VAT-26 (choć, dla porównania, żądają jej np. przy sprzedaży auta). Złożenie zgłoszenia na formularzu VAT-Z, skutkujące wykreśleniem podatnika z rejestru czynnych podatników VAT, jest równoznaczne z całkowitym zaprzestaniem odliczania podatku naliczonego od auta objętego informacją VAT-26. Tym samym złożenie VAT-Z wywołuje skutek dla informacji VAT-26 w postaci utraty prawa do pełnego odliczania VAT od wydatków związanych z samochodami objętymi tą informacją.

1.5. Prawo do odliczenia podatku naliczonego, który wynika z faktur otrzymanych po zlikwidowaniu działalności gospodarczej

Aby po stronie nabywcy powstało prawo do odliczenia kwoty podatku naliczonego wynikającej z otrzymanej faktury stwierdzającej zakup towarów i usług, poza związkiem zakupu z czynnościami opodatkowanymi, niezbędne jest, by:

- sprzedaż towarów i usług spowodowała po stronie sprzedawcy powstanie obowiązku podatkowego (art. 86 ust. 10 ustawy o VAT),

- zakupione towary i usługi były wykorzystywane do działalności opodatkowanej,

- nabywca otrzymał fakturę zakupu (art. 86 ust. 10b pkt 1 ustawy o VAT).

Spełnienie dwóch warunków, tj. powstanie obowiązku podatkowego u sprzedawcy i otrzymanie faktury przez nabywcę, wyznacza najwcześniejszy możliwy termin odliczenia podatku naliczonego - termin, w którym powstaje prawo do tego odliczenia.

Faktura zakupu, która wprawdzie została wystawiona przed zakończeniem działalności gospodarczej podatnika, powodując powstanie obowiązku podatkowego po stronie sprzedawcy, ale jej otrzymanie nastąpiło już po zakończeniu tej działalności, niestety nie daje prawa do odliczenia z niej podatku naliczonego, ponieważ na moment otrzymania faktury nabywca nie jest zarejestrowanym podatnikiem VAT czynnym. Z art. 88 ust. 4 ustawy o VAT wynika, że obniżenia kwoty lub zwrotu różnicy podatku należnego nie stosuje się do podatników, którzy nie są zarejestrowani jako podatnicy VAT czynni.

Przykład

Podatnik zlikwidował z dniem 31 lipca 2018 r. działalność gospodarczą, w ramach której wykonywał czynności opodatkowane. Dzień 31 lipca 2018 r. wskazał również w formularzu VAT-Z jako dzień zaprzestania wykonywania czynności podlegających VAT. W sierpniu br. były przedsiębiorca otrzymał jeszcze fakturę dotyczącą usługi wykonanej w lipcu br. (powstanie obowiązku podatkowego), którą usługodawca wystawił na początku sierpnia br., do czego miał prawo.

Choć w stosunku do opisanej usługi obowiązek podatkowy po stronie sprzedawcy powstał w lipcu br., to nabywca w momencie otrzymania faktury za tę usługę nie jest już zarejestrowanym czynnym podatnikiem VAT. Przedsiębiorca nie może odliczyć kwoty podatku naliczonego, wynikającej z otrzymanej faktury, w ostatniej deklaracji VAT-7 za lipiec br., ponieważ w lipcu nie był on w jej posiadaniu. Sporne jest także odliczenie tej kwoty podatku w deklaracji VAT za sierpień br., ponieważ od 1 sierpnia br. nie jest on już czynnym podatnikiem VAT

W takim przypadku organy podatkowe mogą uznawać, że podatnikowi, który na dzień otrzymania faktury nie posiada już statusu zarejestrowanego podatnika VAT czynnego, nie przysługuje prawo do odliczenia podatku naliczonego, który wynika z otrzymanej faktury lub faktury korygującej "in plus" (art. 88 ust. 4 ustawy o VAT). Dlatego jeśli podatnik planuje likwidację działalności gospodarczej, to warto, by z formalnego punktu widzenia dokonał tego dopiero po otrzymaniu wszystkich faktur zakupu.

W tym samym kontekście problematyczne jest także zmniejszanie podatku naliczonego z otrzymanych faktur korygujących "in minus". Z art. 86 ust. 19a ustawy o VAT wynika, że co do zasady podatnik jest zobowiązany obniżyć podatek naliczony o kwotę wynikającą z faktury korygującej "in minus" za okres, w którym ją otrzymał. Jeżeli faktura korygująca "in minus" dotyczy wprawdzie okresu gospodarczej aktywności podatnika, ale jej otrzymanie nastąpiło po zlikwidowaniu działalności, to dokonanie tego obniżenia za okres otrzymania faktury korygującej jest obowiązkiem niemożliwym do zrealizowania. Za okres, w którym podatnik otrzymał fakturę korygującą "in minus" powodującą powstanie obowiązku zmniejszenia podatku naliczonego, podatnik ten nie jest uprawniony do złożenia deklaracji VAT z wykazanym zmniejszeniem tego podatku z powodu utraty statusu podatnika VAT czynnego.

1.6. Wystawianie faktur korygujących przez zlikwidowany podmiot i na jego rzecz

Faktura korygująca jest szczególnym dokumentem, którego celem jest doprowadzenie wielkości obrotu, udokumentowanego fakturą pierwotną, do wysokości zgodnej z rzeczywistym przebiegiem transakcji. Jeżeli więc po wystawieniu faktury pierwotnej doszło np. do zwrotu towarów lub ich części, przyznano rabat, uwzględniono reklamację usługi itd., to sprzedawca jest zobowiązany wystawić fakturę korygującą, której konsekwencją jest zmiana kwoty podatku należnego.

Jeżeli taka korekta ma zostać wystawiona przez podmiot, który już zlikwidował swoją działalność, to pojawia się pytanie o dopuszczalność takiego działania, gdyż podmiotem uprawnionym do wystawienia faktury korygującej jest wyłącznie czynny podatnik VAT. Utrata podatkowego statusu, która nastąpiła w związku z zakończeniem działalności gospodarczej i wykreśleniem podmiotu z rejestru podatników, powoduje, że wystawienie faktury korygującej przez zlikwidowanego podatnika jest nieskuteczne w tym znaczeniu, iż nie spowoduje obniżenia podatku należnego, nawet po uzyskaniu przez sprzedawcę potwierdzenia odbioru korekty przez nabywcę. Brak podstaw do wystawienia faktury korygującej przez zlikwidowanego przedsiębiorcę (czynnego podatnika VAT) potwierdził również Dyrektor IS w Bydgoszczy, który w interpretacji indywidualnej z 29 kwietnia 2016 r. (sygn. ITPP1/4512-133/16/IK) wyjaśnił, że:

(...) do wystawienia faktury korygującej uprawnieni są wyłącznie podatnicy, o których mowa w art. 15 ustawy. Z uwagi na fakt, iż faktura korygująca ma moc faktury VAT i pod każdym względem traktuje się ją jako zwykłą fakturę VAT, podmiotem uprawnionym do jej wystawienia jest wyłącznie podmiot zarejestrowany jako "podatnik VAT czynny". Ponieważ zaprzestał Pan prowadzenia działalności gospodarczej i został wykreślony z rejestru podatników VAT czynnych, nie jest Pan zobowiązany i uprawniony do wystawienia faktury korygującej, o której mowa w art. 106j i n. ustawy.

Przyjęcie zwrotu towarów czy uwzględnienie reklamacji przez zlikwidowanego sprzedawcę nie wyklucza rozliczeń finansowych między stronami. Po stronie zlikwidowanego podatnika zdarzenia te nie dają jednak prawa do udokumentowania ich fakturą korygującą.

Po zlikwidowaniu działalności przez czynnego podatnika VAT nie jest również dopuszczalne, aby inne podmioty wystawiały faktury korygujące na jego dane, ponieważ podmiot ten w momencie wystawienia korekty już nie istnieje. Stanowisko to zaprezentował Dyrektor IS w Katowicach w interpretacji indywidualnej z 10 września 2014 r. (sygn. IBPP1/443-510/14/AZb), w której czytamy, że:

(...) skoro kontrahent któremu Wnioskodawca sprzedał towary i na którego zamierza wystawić faktury korekty zakończył swoją działalność, to Wnioskodawca nie może wystawić faktur korygujących na podmiot nieistniejący, bowiem wystawione faktury korekty nie zawierałyby wszystkich danych, o których mowa w art. 106j ust. 2 ustawy o VAT. Tym samym faktury te nie rodziłyby żadnych skutków podatkowych po stronie Wnioskodawcy.

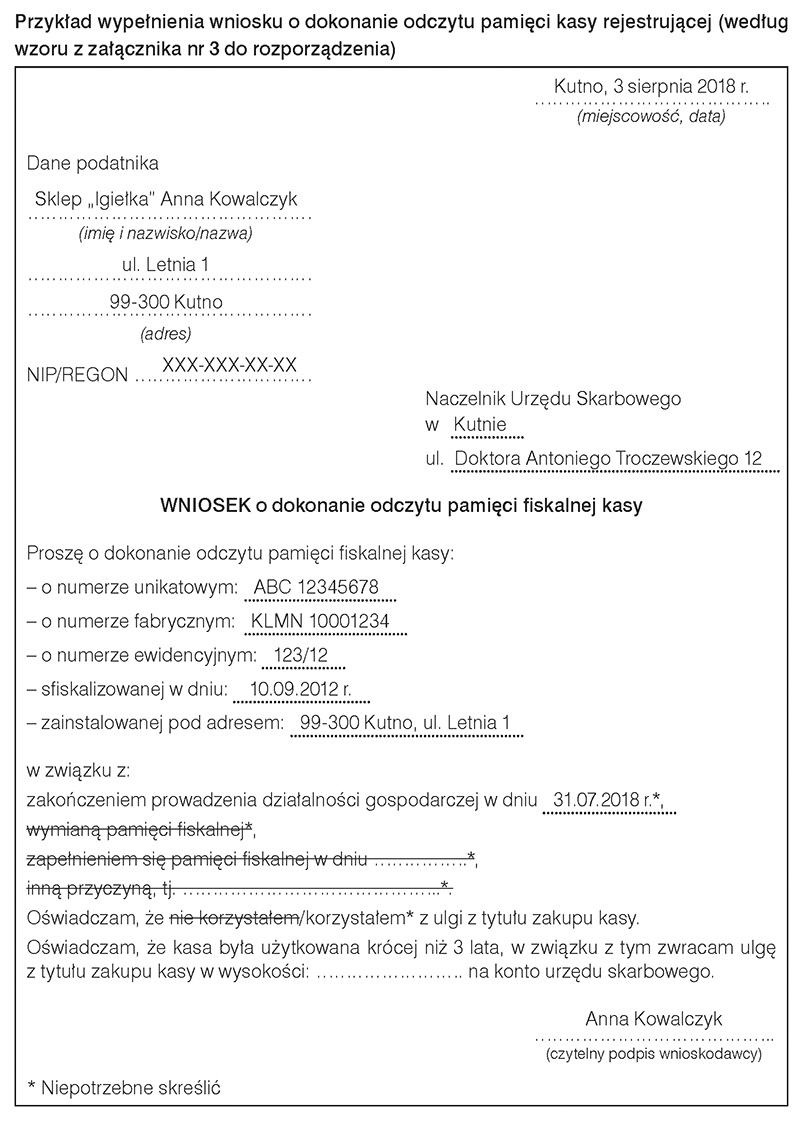

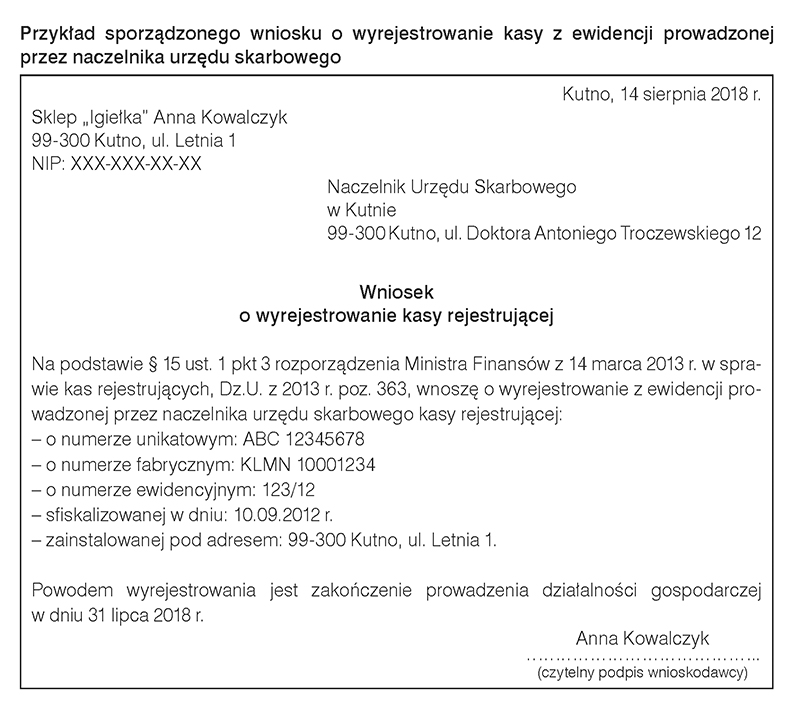

1.7. Obowiązki związane z likwidacją działalności podatnika, dotyczące kasy rejestrującej

W związku z likwidacją działalności gospodarczej podatnik powinien wystąpić do naczelnika urzędu skarbowego z wnioskiem o dokonanie odczytu pamięci fiskalnej kasy oraz z wnioskiem o wyrejestrowanie kasy. Jeżeli podatnik ewidencjonował sprzedaż przy użyciu kasy rejestrującej przez okres krótszy niż 3 lata, może być też zobowiązany do zwrotu ulgi na zakup kasy.

1.7.1. Zakończenie pracy kasy rejestrującej w trybie fiskalnym

Likwidacja działalności gospodarczej wiąże się z zakończeniem pracy kasy rejestrującej w trybie fiskalnym. Powoduje to obowiązek odczytania zawartości pamięci fiskalnej potwierdzonej protokołem. Czynności te wymagają udziału: podatnika, serwisanta i urzędnika skarbowego. Zgodnie z § 15 ust. 1 rozporządzenia w sprawie kas rejestrujących w przypadku zakończenia przez kasę pracy w trybie fiskalnym podatnik:

1) wykonuje raport fiskalny dobowy i raport fiskalny okresowy (miesięczny),

2) składa w terminie 7 dni od dnia zakończenia pracy kasy w trybie fiskalnym wniosek do naczelnika urzędu skarbowego o dokonanie odczytu pamięci fiskalnej kasy, którego wzór stanowi załącznik nr 3 do rozporządzenia,

3) składa wniosek o wyrejestrowanie kasy z ewidencji prowadzonej przez naczelnika urzędu skarbowego,

4) dokonuje przy pomocy serwisanta kasy odczytu zawartości pamięci fiskalnej kasy przez wykonanie raportu rozliczeniowego za cały okres pracy kasy w obecności pracownika urzędu skarbowego.

Odczyt zawartości pamięci fiskalnej kasy powinien być zakończony protokołem z czynności odczytania zawartości pamięci fiskalnej kasy sporządzonym przez pracownika urzędu skarbowego. Raport rozliczeniowy stanowi załącznik do protokołu. Protokół sporządza się według wzoru, który stanowi załącznik nr 4 do ww. rozporządzenia.

Przykład

Od września 2012 r. Anna Kowalczyk prowadziła działalność gospodarczą w zakresie detalicznego handlu akcesoriami krawieckimi i pasmanteryjnymi. Z dniem 31 lipca 2018 r. pani Anna zlikwidowała tę działalność. W związku z tym w terminie 7 dni od dnia zakończenia pracy kasy w trybie fiskalnym powinna złożyć wniosek do naczelnika urzędu skarbowego o dokonanie odczytu pamięci fiskalnej kasy.

W związku z zakończeniem używania kasy rejestrującej podatnik musi złożyć wniosek o wyrejestrowanie kasy z ewidencji prowadzonej przez naczelnika urzędu skarbowego. Przepisy o VAT nie określają wzoru takiego wniosku, wobec czego może on zostać sporządzony w dowolnej formie.

1.7.2. Zasady zwrotu ulgi na zakup kasy rejestrującej w związku z zakończeniem działalności gospodarczej

W działalności gospodarczej podatnika mogą wystąpić zdarzenia, które powodują obowiązek zwrotu odliczonej wcześniej ulgi na zakup kasy rejestrującej, mimo że w momencie odliczenia podatnik spełnił wszystkie określone przepisami warunki. Do zdarzeń tych należy m.in. zakończenie prowadzonej działalności gospodarczej przed upływem 3 lat od dnia rozpoczęcia ewidencjonowania. Podatnik jest zobowiązany do zwrotu odliczonych lub zwróconych mu kwot wydatkowanych na zakup kas rejestrujących, w przypadku gdy w okresie 3 lat od dnia rozpoczęcia ewidencjonowania zaprzestanie używania kas (art. 111 ust. 6 ustawy o VAT).

Natomiast z § 6 rozporządzenia w sprawie odliczania i zwrotu kwot wydatkowanych na zakup kas rejestrujących wynika, że podatnik jest zobowiązany zwrócić ulgę m.in. także wówczas, gdy w okresie 3 lat od dnia rozpoczęcia ewidencjonowania:

- zaprzestanie działalności,

- nastąpi otwarcie likwidacji,

- zostanie ogłoszona upadłość,

- nastąpi sprzedaż przedsiębiorstwa lub zakładu (oddziału), a następca prawny nie będzie dokonywał sprzedaży, o której mowa w art. 111 ust. 1 ustawy o VAT.

Zwrotu odliczonych lub zwróconych kwot wydatkowanych na zakup kas rejestrujących należy dokonać na rachunek właściwego urzędu skarbowego w terminie:

1) do 25 dnia miesiąca następującego po:

a) miesiącu, w którym powstały okoliczności uzasadniające dokonanie takiego zwrotu, jeżeli podatnik rozlicza podatek za okresy miesięczne,

b) kwartale, w którym powstały okoliczności uzasadniające dokonanie takiego zwrotu, jeżeli podatnik rozlicza podatek za okresy kwartalne;

2) do końca miesiąca następującego po miesiącu, w którym powstały okoliczności uzasadniające dokonanie zwrotu w przypadku podatników, o których mowa w art. 111 ust. 5 ustawy, tj. wykonujących wyłącznie czynności zwolnione od podatku, lub u których sprzedaż jest zwolniona od podatku na podstawie art. 113 ust. 1 i 9 ustawy o VAT.

Podatnik VAT czynny wykazuje kwotę zwracanej ulgi w poz. 37 deklaracji VAT-7/VAT-7K jako "Zwrot odliczonej lub zwróconej kwoty wydatkowanej na zakup kas rejestrujących, o którym mowa w art. 111 ust. 6 ustawy". W przypadku wykazania kwoty zwracanej ulgi w deklaracji podatkowej podatnik nie dokonuje odrębnego przelewu z tego tytułu. Zapłata zobowiązania z tytułu zwrotu ulgi zostanie bowiem uregulowana w ramach zapłaty łącznej kwoty zobowiązania wynikającej z deklaracji VAT, która powinna nastąpić w terminie do 25 dnia miesiąca następującego po zakończeniu okresu rozliczeniowego (miesiąca lub kwartału), którego dotyczy ta deklaracja. Przyjęcie rozwiązania, że podatnik wykazuje zwrot ulgi w deklaracji VAT, na podstawie której reguluje całe swoje zobowiązanie i jednocześnie dokonuje także bezpośredniego zwrotu ulgi na rachunek bankowy urzędu skarbowego, powodowałoby dwukrotne uregulowanie przez podatnika zobowiązania z tytułu zwrotu ulgi. Oznacza to, że jeżeli podatnik wykazał zwrot ulgi w deklaracji VAT i uregulował łączną kwotę zobowiązania, która z tej deklaracji wynika, to nie ciąży na nim obowiązek dokonania kolejnego przelewu z tytułu zwrotu ulgi.

Przykład

Z dniem 10 grudnia 2015 r. podatnik rozpoczął działalność handlową, w ramach której zobowiązany był ewidencjonować sprzedaż na rzecz osób prywatnych za pomocą kasy rejestrującej. W związku z tym skorzystał on wówczas z ulgi na zakup kasy w kwocie 700 zł. Podatnik rozlicza VAT za okresy miesięczne.

W dniu 20 sierpnia 2018 r. podatnik zlikwidował prowadzoną działalność gospodarczą. W związku z tym, że od momentu rozpoczęcia ewidencjonowania sprzedaży za pomocą kasy rejestrującej do momentu likwidacji działalności nie upłynęły 3 lata, podatnik jest zobowiązany zwrócić całą kwotę odliczonej ulgi, tj. 700 zł.

Zwrotu tej kwoty powinien dokonać do upływu terminu na złożenie deklaracji VAT-7 za sierpień 2018 r., czyli do 25 września 2018 r. Kwotę zwrotu podatnik powinien wykazać w poz. 37 deklaracji VAT-7 jako "Zwrot odliczonej lub zwróconej kwoty wydatkowanej na zakup kas rejestrujących, o którym mowa w art. 111 ust. 6 ustawy". Jeżeli w terminie do 25 września 2018 r. podatnik ureguluje łączną kwotę zobowiązania wynikającego z deklaracji VAT-7 za sierpień, to warunek zwrotu ulgi w terminie wskazanym w § 6 ust. 3 ww. rozporządzenia uważa się za spełniony.

Nie do rzadkości należy sytuacja, w której podatnik przed likwidacją działalności dokonuje jej czasowego zawieszenia. Zdaniem organów podatkowych w takim przypadku okres zawieszenia działalności nie jest okresem, w którym następuje używanie kasy, wobec czego nie jest on wliczany do 3-letniego limitu, z upływem którego podatnik zostaje zwolniony z obowiązku zwrotu ulgi. Podatnik musi zwrócić ulgę, jeśli prowadzenie sprzedaży przy zastosowaniu kasy rejestrującej nie trwało pełnych 3 lat. Takie stanowisko wyraził Dyrektor IS w Bydgoszczy w interpretacji indywidualnej z 15 grudnia 2014 r. (sygn. ITPP1/443-1177/14/AJ) oraz Dyrektor KIS w interpretacji indywidualnej z 14 kwietnia 2017 r. (sygn. 2461-IBPP3.4512.146.2017.2.JK). Co istotne, stanowisko organów podatkowych podzielił także NSA w wyroku z 25 lipca 2017 r. (sygn. akt I FSK 2112/15), który uznał, że zawieszenie działalności gospodarczej z następującą bezpośrednio po nim likwidacją działalności oznacza definitywne zaprzestanie używania kasy w dniu zaewidencjonowania przy jej użyciu ostatniej sprzedaży. W tym kontekście nie ma znaczenia fakt zawieszenia działalności gospodarczej, skoro nie dokonano po nim już żadnej sprzedaży ewidencjonowanej na kasie. W wyroku czytamy, że:

(...) "zaprzestanie używania" należy interpretować w ten sposób, iż bez znaczenia pozostają przyczyny, z jakich podatnik zaprzestał ewidencjonowania obrotu za pomocą kasy rejestrującej, tzn. czy zaprzestanie używania było wynikiem nieumyślnego zdarzenia losowego, czy też wynikało bezpośrednio z zaplanowanego działania.

(...) przy obliczaniu owego trzyletniego okresu nie ma znaczenia ani data rozpoczęcia prowadzenia działalności gospodarczej, ani okres ewentualnego zawieszenia prowadzenia działalności gospodarczej.

Przykład

Podatnik rozpoczął ewidencjonowanie sprzedaży przy użyciu kasy rejestrującej 20 kwietnia 2017 r. Odliczył wówczas w deklaracji VAT wydatki na zakup kasy w kwocie 700 zł. Obecnie podatnik planuje zawieszenie działalności gospodarczej na okres 2 lat, tj. od 1 września 2018 r. do 31 sierpnia 2020 r., i z upływem tego okresu chce definitywnie zakończyć działalność gospodarczą. Załóżmy, że ostatnia sprzedaż zostanie zaewidencjonowana na kasie fiskalnej 29 sierpnia 2018 r. W związku z tym, że od 20 kwietnia 2017 r. do 29 sierpnia 2018 r., tj. między datą pierwszej i ostatniej transakcji zaewidencjonowanej przy użyciu kasy, upłynie okres krótszy niż 3 lata, podatnik będzie zobowiązany do zwrotu ulgi na zakup kasy w kwocie 700 zł. Okres zawieszenia działalności nie jest traktowany jako okres używania kasy rejestrującej, wobec czego nie jest wliczany do trzyletniego limitu jej używania. Obowiązek zwrotu ulgi, związanego z zaprzestaniem ewidencjonowania, powstanie w rozliczeniu za sierpień 2018 r. (a nie dopiero w związku z zakończeniem i wyrejestrowaniem działalności gospodarczej).

Należy jednak podkreślić, że w kontekście zawieszenia działalności gospodarczej i zwrotu ulgi na zakup kasy w związku z zaprzestaniem ewidencjonowania organy podatkowe nie wymagają zwrotu ulgi, jeśli zawieszenie działalności ma charakter czasowy, a nie definitywny. Jeśli podatnik bezpośrednio po zawieszeniu działalności dokonuje jej likwidacji, to skutkuje to koniecznością zwrotu ulgi na zasadach opisanych powyżej. Jeżeli natomiast zawieszenie działalności ma charakter czasowy, tzn. po jego upływie podatnik ponownie podejmuje prowadzenie działalności, obowiązek zwrotu ulgi nie wystąpi. Takie stanowisko zaprezentował Dyrektor IS w Poznaniu w interpretacji indywidualnej z 4 stycznia 2017 r. (sygn. 3063-ILPP2-2.4512.186.2016.1.AD) dotyczącej podatniczki, która po zawieszeniu działalności gospodarczej na okres od 1 kwietnia 2014 r. do 31 sierpnia 2016 r. (w związku z korzystaniem z urlopu wychowawczego dla osób prowadzących działalność gospodarczą) wznowiła ją z dniem 1 września 2016 r. i kontynuowała. W tych okolicznościach organ podatkowy uznał, że:

(...) skoro, jak wynika ze złożonego wniosku, Zainteresowana kontynuuje działalność gospodarczą, to nie ma ona obowiązku zwrotu odliczonej od podatku należnego kwoty wydatkowanej na zakup kasy rejestrującej.

1.8. Rozliczanie ulgi na złe długi, gdy wierzyciel lub dłużnik zlikwidował działalność gospodarczą

Podatnicy, którzy dokonali sprzedaży towarów i usług i nie otrzymali z tego tytułu zapłaty, mogą skorzystać z tzw. ulgi na złe długi, która daje możliwość skorygowania (zmniejszenia) kwoty podatku należnego, wynikającej z nieuregulowanej faktury. Dłużnik odpowiednio zmniejsza podatek naliczony. Zasady korzystania z ulgi na złe długi określają przepisy art. 89a i 89b ustawy o VAT.

W praktyce dość często dzieje się tak, że podatnik w trakcie prowadzenia działalności gospodarczej skorzystał z przywileju zmniejszenia podatku należnego w ramach ulgi na złe długi, ale należność lub jej część odzyskał dopiero po zakończeniu działalności gospodarczej, np. w wyniku skutecznej egzekucji komorniczej. Z art. 89a ust. 4 ustawy o VAT wynika, że w przypadku gdy po skorzystaniu przez podatnika z ulgi na złe długi należność została uregulowana lub zbyta w jakiejkolwiek formie, wierzyciel obowiązany jest do zwiększenia podstawy opodatkowania oraz kwoty podatku należnego w rozliczeniu za okres, w którym należność została uregulowana lub zbyta. W przypadku częściowego uregulowania należności podstawę opodatkowania oraz kwotę podatku należnego zwiększa się w odniesieniu do tej części. Problem z zastosowaniem tego przepisu polega na tym, że jeśli otrzymanie zapłaty nastąpiło po zakończeniu działalności gospodarczej, to w momencie odzyskania należności wierzyciel nie jest już czynnym podatnikiem VAT. Czy w związku z tym ma on obowiązek zwiększenia podatku należnego przypadającego na odzyskaną należność?

Zdaniem organów podatkowych podatnik, który odzyskał należność po zmniejszeniu podatku należnego na podstawie art. 89a ustawy o VAT, ma obowiązek zwiększenia podatku należnego nawet wtedy, gdy zakończył już działalność gospodarczą. Zmniejszająca korekta podatku należnego nie jest bowiem ostateczna. Ma ona charakter "przejściowy", trwający do momentu otrzymania zapłaty. Dlatego każdy przypadek odzyskania należności - także gdy ma miejsce po zakończeniu działalności - skutkuje obowiązkiem zwiększenia wcześniej zmniejszonej kwoty podatku należnego. Potwierdzenie tego stanowiska można odnaleźć w interpretacjach indywidualnych Dyrektora IS w Katowicach z 8 kwietnia 2014 r. (sygn. IBPP2/443-101/14/BW) oraz Dyrektora IS w Poznaniu z 29 sierpnia 2014 r. (sygn. ILPP2/443-576/14-4/AK). Z ostatniego pisma jednoznacznie wynika, że:

(...) Wnioskodawca ma obowiązek dokonania rozliczenia (zwrotu) podatku należnego w rozliczeniu za okres, w którym należność została przez dłużnika uregulowana, pomimo, że w momencie uregulowania tej należności, Wnioskodawca nie posiada już statutusu podatnika podatku VAT czynnego.

Przykład

Podatnik zlikwidował działalność gospodarczą z dniem 31 marca 2018 r., co spowodowało utratę statusu czynnego podatnika VAT. Wcześniej jednak, po spełnieniu ustawowych warunków, w ramach ulgi na złe długi dokonał on w deklaracji VAT-7 za styczeń br. korekty "in minus" podatku należnego na kwotę 4600 zł. Dłużnik uregulował wobec wierzyciela całe swoje zobowiązanie 17 lipca 2018 r. Zgodnie ze stanowiskiem organów podatkowych w związku z otrzymaną zapłatą podatnik jest zobowiązany do tzw. odwróconej korekty podatku należnego "in plus" w kwocie 4600 zł, którą powinien wykazać w deklaracji VAT-7 za lipiec 2018 r. (mimo nieposiadania statusu podatnika VAT czynnego) i wpłacić podatek.

W kontekście ulgi na złe długi można również rozważać, czy wobec upływu 150 dni od terminu płatności wierzyciel może zmniejszyć podatek należny, jeśli dłużnik w tym czasie zlikwidował działalność gospodarczą? Zgodnie z art. 89a ust. 2 pkt 3 lit. a) ustawy o VAT warunkiem dokonania przez wierzyciela (podatnika) w deklaracji VAT korekty niezapłaconego podatku należnego jest posiadanie przez dłużnika, na dzień poprzedzający złożenie deklaracji z wykazaną korektą podatku należnego, statusu zarejestrowanego podatnika VAT czynnego. Jeśli dłużnik zlikwidował działalność gospodarczą przed złożeniem przez wierzyciela deklaracji VAT z wykazaną korektą podatku należnego, to skorzystanie z tej korekty jest niemożliwe. Potwierdził to również NSA w wyroku z 5 stycznia 2017 r. (sygn. akt I FSK 1782/16), z którego wynika, że likwidacja działalności gospodarczej przez dłużnika wyklucza zastosowanie przez wierzyciela ulgi na złe długi.

Przykład

W lutym firma A (wierzyciel) sprzedała firmie B (dłużnikowi) towar na kwotę 12 300 zł (wartość netto + VAT = 10 000 zł + 2300 zł). Zgodnie z fakturą termin zapłaty za towar upłynął 10 marca. Do 7 sierpnia (upływ 150 dni) wierzyciel nie otrzymał zapłaty za towar. Okazało się, że firma B z dniem 31 lipca zlikwidowała działalność gospodarczą. Firma A nie może w deklaracji VAT-7 za sierpień skorygować podatku należnego w ramach ulgi na złe długi, ponieważ dłużnik na dzień poprzedzający złożenie tej deklaracji nie był zarejestrowanym podatnikiem VAT czynnym.

1.9. Sprzedaż towaru objętego spisem z natury

Jeżeli osoba fizyczna, która zaprzestała wykonywania czynności opodatkowanych, bądź spółka cywilna lub spółka handlowa niemająca osobowości prawnej sporządziły remanent likwidacyjny, w którym ujęły towary niesprzedane na dzień zakończenia działalności, wobec czego towary te zostały opodatkowane VAT, to późniejsza ich sprzedaż pozostaje poza zakresem VAT.

Z art. 14 ust. 7 ustawy o VAT wynika, że dostawa towarów:

-

dokonywana przez osoby fizyczne, które zaprzestały wykonywania czynności opodatkowanych, lub przez byłych wspólników wymienionych wyżej spółek,

- której przedmiotem są towary objęte spisem z natury,

podlega zwolnieniu od podatku przez okres 12 miesięcy od dnia zakończenia działalności, pod warunkiem rozliczenia podatku od towarów objętych spisem z natury.

Pojawiają się stanowiska, że przepis ten obejmuje dostawy towarów objętych spisem z natury, które podlegają opodatkowaniu, a więc są dokonywane przez wymienione w tym przepisie osoby działające w charakterze podatników podatku od towarów i usług (np. po ponownym rozpoczęciu wykonywania czynności podlegających opodatkowaniu przez osobę fizyczną, która zaprzestała wykonywania tych czynności). Natomiast sprzedaż towarów objętych spisem poza działalnością w ogóle nie podlega VAT, niezależnie od tego, kiedy nastąpiła.

Nie oznacza to jednak, że po upływie tego okresu sprzedaż będzie opodatkowana. Przemawiają za tym dwa argumenty. Po pierwsze, towary te zostały już raz opodatkowane w remanencie likwidacyjnym. Po drugie, ich ewentualnej sprzedaży dokonuje podmiot (np. były wspólnik spółki cywilnej lub były przedsiębiorca działający jako osoba fizyczna), który nie jest podatnikiem VAT. W momencie sprzedaży wymienione towary stanowią majątek osobisty byłego wspólnika spółki lub byłego przedsiębiorcy (osoby fizycznej), a sprzedaż dokonana z majątku osobistego, co do zasady, pozostaje poza zakresem VAT. W rezultacie późniejsza sprzedaż towarów, które zostały opodatkowane w remanencie likwidacyjnym sporządzonym na podstawie art. 14 ustawy o VAT, nie podlega opodatkowaniu, nawet jeśli nastąpiła po upływie 12 miesięcy od zakończenia działalności przez podmioty wymienione w art. 14 ust. 1 ustawy o VAT.

Potwierdzeniem tego stanowiska jest prawomocne orzeczenie WSA w Szczecinie z 18 stycznia 2018 r. (sygn. akt I SA/Sz 986/17). W sporze tym organ podatkowy twierdził, że planowana sprzedaż towarów objętych spisem z natury, dokonana po upływie 12 miesięcy od zaprzestania wykonywania czynności opodatkowanych, powoduje, że sprzedawca występuje w charakterze podatnika, o którym mowa w art. 15 ust. 1 i 2 ustawy o VAT, a zatem sprzedaż ta podlega opodatkowaniu VAT na zasadach ogólnych z zastosowaniem stawek właściwych dla poszczególnych towarów, w tym zwolnienia od podatku. WSA w Szczecinie nie podzielił jednak tego stanowiska, którego uwzględnienie prowadziłoby do podwójnego opodatkowania tych samych towarów (raz w spisie z natury, drugi raz przy sprzedaży). WSA uznał, że sprzedaż towarów objętych remanentem likwidacyjnym, która nastąpi po upływie 12 miesięcy od zaprzestania wykonywania czynności opodatkowanych VAT, jest wykonywana poza działalnością gospodarczą osoby fizycznej (która to działalność została zakończona w dniu sporządzenia remanentu likwidacyjnego) i nie będzie już miała charakteru dostawy towarów (w rozumieniu art. 5 ust. 1 pkt 1 ustawy VAT) dokonywanej przez podatnika. W rezultacie z wyroku wynika, że:

(...) planowana czynność sprzedaży towarów, po okresie dłuższym niż 12 miesięcy od dnia zaprzestania przez podatnika wykonywania czynności podlegających opodatkowaniu, nie będzie mieścić się w zakresie opodatkowania VAT.

| Uwaga! Sprzedaż towarów ujętych i opodatkowanych w remanencie likwidacyjnym nie podlega ponownemu opodatkowaniu nawet wtedy, gdy nastąpiła po upływie 12 miesięcy od zakończenia działalności gospodarczej. |

2. Likwidacja spółki kapitałowej

Procedura likwidacji działalności gospodarczej przez spółkę kapitałową jest nieco bardziej skomplikowana niż w przypadku działalności likwidowanej przez osoby fizyczne lub spółki osobowe. W ustawie o VAT zakres wielu obowiązków "likwidacyjnych" jest jednak taki sam. Różnice dotyczą opodatkowania towarów pozostałych na dzień zakończenia działalności w spółce kapitałowej.

2.1. Opodatkowanie towarów w spółce kapitałowej w związku z zakończeniem działalności gospodarczej

Na spółce kapitałowej (spółce z o.o. oraz spółce akcyjnej) nie ciąży obowiązek sporządzenia remanentu likwidacyjnego, o którym mowa w art. 14 ustawy o VAT. Przepis ten wśród podmiotów zobowiązanych do sporządzenia spisu z natury na dzień rozwiązania spółki nie wymienia spółek kapitałowych posiadających osobowość prawną. Z tego powodu spółka z o.o. oraz spółka akcyjna nie mają obowiązku sporządzania spisu towarów posiadanych na dzień likwidacji działalności, przy których nabyciu, ze względu na przysługujące prawo, odliczono podatek naliczony.

Nie oznacza to jednak, że towary, przy których nabyciu spółka kapitałowa odliczyła podatek naliczony, unikną w ten sposób opodatkowania. Towary, które pozostały w likwidowanej spółce kapitałowej, mogą podlegać opodatkowaniu w związku z ich przekazaniem wspólnikowi spółki z o.o. lub akcjonariuszowi spółki akcyjnej na podstawie art. 7 ust. 2 ustawy o VAT. I nie ma tu znaczenia czy wspólnik lub akcjonariusz jest osobą fizyczną czy osobą prawną. Istotą opodatkowania jest przekazanie majątku przez spółkę kapitałową innemu podmiotowi. Na podstawie art. 7 ust. 2 ustawy o VAT opodatkowaniu podlega nieodpłatne przekazanie przez spółkę (podatnika) towarów, w szczególności na cele osobiste wspólników, udziałowców, akcjonariuszy, jeśli spółce (podatnikowi) przysługiwało, w całości lub w części, prawo do odliczenia podatku naliczonego z tytułu nabycia, importu lub wytworzenia tych towarów lub ich części składowych.

Stanowisko to potwierdza jednolita linii orzecznictwa, czego przykładem mogą być wyroki NSA z: 20 marca 2014 r. (sygn. akt I FSK 930/13), 3 marca 2015 r. (sygn. akt I FSK 640/14), 3 marca 2015 r. (sygn. akt I FSK 2044/13), 23 lipca 2015 r. (sygn. akt I FSK 334/14) itd.

W pierwszym z wymienionych wyroków NSA wyjaśnił, że:

(...) czynność przekazania wspólnikowi przez spółkę kapitałową w wyniku likwidacji pozostałych - po zaspokojeniu wierzycieli, a przed jej wykreśleniem z KRS - składników majątku, spełnia przesłanki określone w art. 7 ust. 2 u.p.t.u., skoro stanowi przeznaczenie przez podatnika towarów do celów niewątpliwie innych niż prowadzona przez niego działalność. Oznacza to, że jeżeli z towarami tymi związane było prawo do odliczenia VAT (w całości lub części), czynność ta musi być potraktowana jako odpłatna dostawa towarów.

Nie ma przy tym znaczenia, czy wspólnik ten jest osobą prawną czy też osobą fizyczną, gdyż w przypadku tym nie jest ważna osoba wspólnika, tylko czynność podatnika (likwidowanej spółki), który przekazując temuż wspólnikowi towary, przeznacza je do celów innych niż prowadzona przez niego działalność.

Stanowisko to jest jak najbardziej słuszne. Skoro likwidowanej spółce kapitałowej przysługiwało prawo do odliczenia podatku naliczonego przy zakupie przekazywanych towarów, to ich opodatkowanie na etapie przekazania wspólnikowi lub akcjonariuszowi zapewnia neutralność podatku. Przy czym ciężar podatku nie jest ponoszony przez wspólnika lub akcjonariusza, którzy otrzymują majątek nieodpłatnie, ale przez likwidowaną spółkę dokonującą jego przekazania.

Zgodnie z art. 29a ust. 2 ustawy o VAT podstawą opodatkowania towarów przekazywanych wspólnikowi lub akcjonariuszowi jest cena nabycia towarów lub towarów podobnych, a gdy nie ma ceny nabycia - koszt wytworzenia, określone w momencie dostawy tych towarów. Oznacza to, że za podstawę opodatkowania przekazywanych przez spółkę towarów należy przyjąć ich aktualną cenę rynkową.

| Uwaga! Przekazanie majątku likwidowanej spółki kapitałowej na rzecz wspólnika lub akcjonariusza:

|

Jak stwierdzono powyżej, nie zawsze przekazanie majątku likwidowanej spółki kapitałowej na rzecz jej wspólnika lub akcjonariusza podlega opodatkowaniu VAT. Opodatkowaniu nie podlega przekazanie przedsiębiorstwa lub jego zorganizowanej części (art. 6 pkt 1 ustawy o VAT), a także przekazanie towarów innych niż przedsiębiorstwo lub jego zorganizowana część, jeśli przy ich nabyciu spółce nie przysługiwało prawo do odliczenia podatku naliczonego (art. 7 ust. 2 ustawy o VAT). Potwierdzenie tego drugiego stanowiska można odnaleźć w interpretacji indywidualnej Dyrektora KIS z 31 stycznia 2018 r. (sygn. 0111-KDIB3-2.4012.786.2017.3.MGO). Pismo dotyczy sytuacji, w której w związku z likwidacją spółki z o.o. przekazano jedynemu wspólnikowi (miastu) grunt wniesiony do spółki w 2001 r. w ramach aportu, który wówczas nie podlegał opodatkowaniu. W tych okolicznościach organ podatkowy stwierdził, że:

(...) skoro Wnioskodawcy przy nabyciu gruntu niezabudowanego składającego się z dwóch działek o łącznej powierzchni 13,9530 ha nie przysługiwało prawo do obniżenia kwoty podatku należnego o kwotę podatku naliczonego, tym samym przekazanie wspólnikowi gruntu w związku z likwidacją spółki nie będzie podlegało opodatkowaniu podatkiem od towarów i usług.

2.2. Inne obowiązki dotyczące likwidowanej spółki kapitałowej

Choć spółka kapitałowa nie musi sporządzać spisu z natury w związku z zakończeniem działalności gospodarczej, a ewentualny podatek należny rozlicza przy przekazaniu majątku wspólnikowi lub akcjonariuszowi, pozostałe obowiązki z zakresu VAT są już zbieżne z tymi, które dotyczą likwidacji działalności jednoosobowych i prowadzonych przez spółki osobowe.

Jeżeli spółka kapitałowa ewidencjonowała sprzedaż przy użyciu kasy rejestrującej, to likwidacja działalności wymaga:

● złożenia wniosku o dokonanie odczytu pamięci kasy,

● złożenia wniosku o wykreślenie kasy z rejestru prowadzonego przez naczelnika urzędu skarbowego,

● zwrotu ulgi na zakup kasy rejestrującej, jeżeli była używana krócej niż 3 lata.

Sposób postępowania w tym zakresie został szczegółowo omówiony w niniejszym opracowaniu w punkcie 1.7. Obowiązki związane z likwidacją działalności podatnika, dotyczące kasy rejestrującej.

Każdy podatnik VAT czynny likwidujący działalność gospodarczą, w tym także spółka z o.o. lub spółka akcyjna, jest obowiązany zgłosić ten fakt naczelnikowi urzędu skarbowego właściwemu w ostatnim dniu wykonywania czynności opodatkowanych, składając VAT-7. Zgłoszenie to stanowi dla naczelnika urzędu skarbowego podstawę do wykreślenia podatnika z rejestru jako podatnika VAT. Termin złożenia zgłoszenia, sposób jego wypełnienia oraz konsekwencje utraty statusu podatnika VAT czynnego w postaci braku prawa do odliczenia podatku naliczonego zostały omówione w punkcie 1.3. Zgłoszenie o zaprzestaniu wykonywania czynności podlegających opodatkowaniu VAT (VAT-Z).

| Uwaga! Podatnik, który zlikwidował działalność gospodarczą, jest obowiązany przechowywać ewidencje prowadzone dla celów rozliczania podatku oraz wszystkie dokumenty, w szczególności faktury, związane z tym rozliczaniem do czasu upływu terminu przedawnienia zobowiązania podatkowego, czyli zasadniczo do upływu 5 lat, licząc od końca roku kalendarzowego, w którym upłynął termin płatności podatku. |

3. Śmierć podatnika

Powodem zakończenia działalności gospodarczej może być także śmierć podatnika. W tych okolicznościach spadkobiercy mogą podjąć dwa rodzaje decyzji, a mianowicie albo całkowicie zlikwidować jego działalność, bez zamiaru jej kontynuowania, albo dalej prowadzić działalność w takim samym zakresie, w jakim prowadził ją wcześniej spadkodawca.

3.1. Zamknięcie działalności gospodarczej przez spadkobierców

Jeżeli spadkobierca (następca prawny) nie chce kontynuować działalności gospodarczej zmarłego podatnika, musi złożyć w urzędzie skarbowym zgłoszenie VAT-Z. Nie ciąży na nim natomiast obowiązek sporządzenia spisu z natury, o którym mowa w art. 14 ustawy o VAT, oraz złożenia deklaracji VAT za ostatnie nierozliczone przez zmarłego okresy rozliczeniowe, w których prowadził działalność gospodarczą.

Zasady wyrejestrowania zmarłego podatnika przez spadkobiercę określa art. 96 ust. 7 ustawy o VAT, z którego wynika, że zgłoszenia o zaprzestaniu działalności w wyniku śmierci podatnika dokonuje jego następca prawny. Oznacza to, że następca prawny jest obowiązany do złożenia formularza VAT-Z, na podstawie którego organ podatkowy wykreśli zmarłego podatnika z rejestru podatników VAT.

Z przepisów ustawy o VAT (art. 99 i 103) nie wynika, aby obowiązek złożenia deklaracji podatkowej za zmarłego podatnika spoczywał na jego następcy prawnym. Oznacza to, że po śmierci podatnika jego następca prawny nie ma ani obowiązku, ani prawa do złożenia deklaracji VAT za okresy, które nie zostały rozliczone przez zmarłego. Potwierdził to również Dyrektor IS w Katowicach w interpretacjach indywidualnych z 11 kwietnia 2014 r. (sygn. IBPP1/443-165/14/LSz) oraz z 14 października 2016 r. (sygn. IBPP1/4512-548/16-1/MS). W ostatnim piśmie czytamy, że:

(...) Spadkobierca nie ma prawa do składania deklaracji podatkowych za zmarłego podatnika. Również obrót i podatek należny ze sprzedaży towarów i usług zrealizowanych przez spadkodawcę nie podlega wykazaniu i rozliczeniu w deklaracji VAT-7 składanej przez spadkobiercę. Wszelkie obowiązki i prawa przechodzące na spadkobiercę (w tym ewentualną nadwyżkę podatku naliczonego nad należnym), winien określić właściwy organ podatkowy w stosownej decyzji - co wynika z cyt. przepisu art. 100 Ordynacji podatkowej.

W przypadku gdy zmarły podatnik ewidencjonował sprzedaż przy użyciu kasy rejestrującej, na jego następcy prawnym nie ciążą obowiązki związane z zakończeniem pracy kasy w trybie fiskalnym, które zostały wymienione w § 15 ust. 1 rozporządzenia w sprawie kas rejestrujących. Tym samym następca prawny nie musi składać wniosków o dokonanie odczytu pamięci fiskalnej kasy i o wyrejestrowanie kasy z ewidencji prowadzonej przez naczelnika urzędu skarbowego. Tak uznał Dyrektor IS w Poznaniu w interpretacji indywidualnej z 9 lipca 2015 r. (sygn. ILPP2/4512-1-305/15-2/AD).

Spadkobierca nie ma też obowiązku sporządzenia remanentu likwidacyjnego obejmującego składniki majątku, od których spadkodawca odliczył podatek naliczony i były one wykorzystywane w firmie aż do momentu jego śmierci. Z art. 14 ustawy o VAT, regulującego zasady sporządzania remanentu likwidacyjnego, wynika, że spis z natury musi sporządzić podatnik, który zaprzestaje wykonywania czynności opodatkowanych VAT. Nie jest możliwe, by zmarły podatnik sporządził remanent, o którym mowa w art. 14 ustawy o VAT. Żaden z przepisów o VAT nie obciąża też tym obowiązkiem spadkobiercy. W rezultacie remanent ten w ogóle nie może zostać sporządzony. Tak samo uznał Dyrektor KIS w interpretacjach indywidualnych z 10 sierpnia 2017 r. (sygn. 0111-KDIB3-1.4012.1.2017.5.KO) oraz z 14 grudnia 2017 r. (sygn. 0111-KDIB3-2.4012.783.2017.1.EJ). W pierwszym z wymienionych pism organ podatkowy wyjaśnił, że:

(...) Wnioskodawczyni jako spadkobierca po zmarłym podatniku, nie ma obowiązku sporządzenia spisu z natury przewidzianego w art. 14 ustawy o podatku od towarów i usług i opodatkowania towarów objętych tych spisem. Wśród okoliczności wymienionych w powołanym przepisie, powodujących powstanie obowiązku sporządzenia spisu z natury, nie została bowiem wskazana śmierć podatnika. W oparciu o przywołane regulacje, spis z natury powinni zatem sporządzić podatnicy, natomiast żaden z przepisów ustawy o podatku od towarów i usług nie nakłada takiego obowiązku na spadkobierców podatnika. Czynności tej Wnioskodawca nie jest zobowiązany dokonać również na mocy przepisów Ordynacji podatkowej, gdyż przepisy powołanej ustawy przewidują jedynie odpowiedzialność spadkobiercy za zobowiązania spadkodawcy, ale tylko powstałe za jego życia, zaś obowiązek sporządzenia remanentu powstaje po zaprzestaniu wykonywania czynności opodatkowanych, czyli po śmierci podatnika.

Przykład

Anna Leśniewska prowadziła działalność gospodarczą jako czynny podatnik VAT. 10 sierpnia br. uległa wypadkowi ze skutkiem śmiertelnym. Syn Anny Leśniewskiej, jako następca prawny (spadkobierca), nie ma obowiązku:

-

sporządzenia i złożenia deklaracji VAT-7 za lipiec i za sierpień br., które dotyczyły działalności gospodarczej prowadzonej przez matkę, a które z powodu jej śmierci nie zostały przez nią rozliczone,

-

sporządzenia remanentu likwidacyjnego i opłacenia z tego tytułu podatku należnego.

Do obowiązków następcy prawnego po zmarłym podatniku należy natomiast złożenie zgłoszenia o zaprzestaniu wykonywania czynności opodatkowanych VAT (formularz VAT-Z).

3.2. Kontynuowanie działalności przez spadkobierców

Do czasu wejścia w życie przepisów ustawy o zarządzie sukcesyjnym przedsiębiorstwem osoby fizycznej (zobacz punkt 3.3), w sytuacji gdy działalność gospodarcza zmarłego podatnika ma być kontynuowana przez uprawnionego do tego następcę prawnego, ma on obowiązek zarejestrowania się jako odrębny podmiot gospodarczy posługujący się własnym NIP (NIP zmarłego podatnika wygasa). Przepisy ustawy z 13 października 1995 r. o zasadach ewidencji i identyfikacji podatników i płatników (j.t. Dz.U. z 2017 r. poz. 869 ze zm.) nie przewidują obecnie możliwości kontynuowania działalności z wykorzystaniem numeru identyfikacji podatkowej zmarłego podatnika, który jednoosobowo prowadził działalność gospodarczą.

Poza przepisem określonym przez art. 96 ust. 7 ustawy o VAT, który wskazuje na obowiązek złożenia zgłoszenia VAT-Z w celu wykreślenia zmarłego z rejestru podatników, przepisy podatkowe nie precyzują podatkowych praw i obowiązków następcy prawnego, który ma zamiar kontynuować działalność zmarłego podatnika. Zasadniczo więc spadkobierca nie wchodzi w podatkowe prawa i obowiązki spadkodawcy. W związku z tym następca prawny, który chce kontynuować działalność gospodarczą po zmarłym podatniku:

- nie przejmuje NIP zmarłego podatnika,

- nie sporządza deklaracji VAT za nierozliczone przez zmarłego okresy, w tym nie ma bezpośredniej możliwości uwzględnienia w swojej deklaracji ewentualnej nadwyżki podatku naliczonego nad należnym, która wynika z deklaracji złożonych wcześniej przez zmarłego,

- nie sporządza remanentu likwidacyjnego,

- nie ma możliwości wykorzystywania kasy rejestrującej używanej wcześniej przez zmarłego podatnika itp.

Spadkobierca ma natomiast prawo do wystawienia faktury końcowej, uwzględniając rozliczoną przez zmarłego zaliczkę, gdy kontynuuje działalność. Tak uznał Dyrektor IS w Katowicach, który w interpretacji indywidualnej z 14 października 2016 r. (sygn. IBPP1/4512-548/16-1/MS) wskazał, iż:

(...) z uwagi na to, że podatek naliczony od otrzymanej zaliczki został rozliczony przez męża Wnioskodawczyni w deklaracji VAT-7 za grudzień 2015 r. (obowiązek podatkowy powstał z chwilą jej otrzymania), Wnioskodawczyni dla potrzeb podatku VAT z chwilą wykonania usług będzie zobowiązana do wykazania obrotu i podatku należnego (ze sprzedaży usług na rzecz których zapłacona została przedmiotowa zaliczka) wyłącznie w części jaką sama naliczy i pobierze od nabywcy usługi, tj. różnicę pomiędzy kwotą należną za całą usługę a już wpłaconą i opodatkowaną przez męża zaliczką.

3.3. Zarząd sukcesyjny po śmierci właściciela

Obecnie kontynuowanie działalności przez spadkobiercę po śmierci przedsiębiorcy jest istotnie utrudnione m.in. ze względu na brak ciągłości rozliczeń podatkowych, o czym była mowa w punkcie poprzednim. W Sejmie uchwalono ustawę o zarządzie sukcesyjnym przedsiębiorstwem osoby fizycznej, której celem jest zapewnienie płynnej kontynuacji działalności firmy po śmierci przedsiębiorcy (osoby fizycznej). Przepisy mają wejść w życie po upływie 3 miesięcy od dnia ogłoszenia w Dzienniku Ustaw. Na dzień oddawania materiałów do druku ustawa czekała na publikację.

Nowa ustawa reguluje zasady tymczasowego zarządzania przedsiębiorstwem po śmierci przedsiębiorcy, który we własnym imieniu wykonywał działalność gospodarczą na podstawie wpisu do CEIDG, oraz kontynuowania działalności gospodarczej wykonywanej z wykorzystaniem tego przedsiębiorstwa do czasu ustalenia następców prawnych przedsiębiorcy i rozstrzygnięcia o dalszych losach przedsiębiorstwa. Po śmierci właściciela jego firmą (tzw. przedsiębiorstwem w spadku) tymczasowo będzie mógł zarządzać zarządca sukcesyjny, który będzie prowadził przedsiębiorstwo do czasu zakończenia postępowania spadkowego (dział spadku).

| Uwaga! Zarządca sukcesyjny będzie mógł być powołany niezależnie od tego, czy przedsiębiorca przed śmiercią zawiesił działalność gospodarczą, czy nie. Ustanowienie zarządu sukcesyjnego będzie niemożliwe w przypadku, gdy została ogłoszona upadłość przedsiębiorcy. |

Zarządca sukcesyjny będzie mógł być powołany na dwa sposoby. Przede wszystkim będzie go mógł powołać za życia przyszły spadkodawca, składając w tym celu pisemne oświadczenie (pod rygorem nieważności) i dokonując stosownego wpisu w CEIDG. W takiej sytuacji uznaje się, że zarządca sukcesyjny jest ustanowiony z chwilą śmierci przedsiębiorcy. Jeżeli natomiast spadkodawca skutecznie nie wyznaczył zarządcy za swojego życia, zarząd sukcesyjny będzie mógł również zostać ustanowiony po jego śmierci na skutek działania osób, które będą zainteresowane kontynuacją działalności przedsiębiorstwa. W rezultacie po śmierci przedsiębiorcy zarządcę sukcesyjnego może powołać:

1) małżonek przedsiębiorcy, któremu przysługuje udział w przedsiębiorstwie w spadku, lub

2) spadkobierca ustawowy przedsiębiorcy, który przyjął spadek, albo

3) spadkobierca testamentowy przedsiębiorcy, który przyjął spadek, albo zapisobierca windykacyjny, który przyjął zapis windykacyjny, jeżeli zgodnie z ogłoszonym testamentem przysługuje mu udział w przedsiębiorstwie w spadku.

Na zarządcę sukcesyjnego będzie mogła być powołana wyłącznie osoba fizyczna, która posiada pełną zdolność do czynności prawnych, niezależnie od tego, czy jest spokrewniona, czy nie, z przedsiębiorcą oraz bez względu na to, czy trudni się profesjonalnie zarządem majątkiem. Zarządca sukcesyjny będzie mógł być ustanowiony także w przypadku śmierci wspólnika spółki cywilnej na zasadach określonych przez art. 46-48 ustawy o zarządzie sukcesyjnym.

Zgodnie z art. 29 ustawy o zarządzie sukcesyjnym od chwili ustanowienia zarządu sukcesyjnego zarządca sukcesyjny wykonuje prawa i obowiązki zmarłego przedsiębiorcy wynikające z wykonywanej przez niego działalności gospodarczej oraz prawa i obowiązki wynikające z prowadzenia przedsiębiorstwa w spadku.

Przede wszystkim przedsiębiorstwo w spadku będzie mogło posługiwać się NIP zmarłego podatnika. Zgodnie ze znowelizowanym brzmieniem art. 12 ustawy o zasadach ewidencji i identyfikacji podatników i płatników NIP nadany przedsiębiorcy będzie przechodził na przedsiębiorstwo w spadku i wygasał wraz z wygaśnięciem zarządu sukcesyjnego, a jeżeli zarząd sukcesyjny nie został ustanowiony - wraz z upływem terminu do powołania zarządcy sukcesyjnego. W przypadku gdy zarząd sukcesyjny nie został ustanowiony, przedsiębiorstwo w spadku może do dnia wygaśnięcia uprawnienia do powołania zarządcy sukcesyjnego podawać NIP przedsiębiorcy, jeśli:

- działalność będzie kontynuowana pod firmą przedsiębiorcy, na zasadach określonych przez ustawę o zarządzie sukcesyjnym, i

- w terminie 2 miesięcy od dnia śmierci przedsiębiorcy zostanie dokonane zgłoszenie do naczelnika urzędu skarbowego o kontynuowaniu prowadzenia tego przedsiębiorstwa.

Znowelizowane przepisy ustawy o VAT będą uznawały przedsiębiorstwo w spadku za jednostkę organizacyjną niemającą osobowości prawnej, posiadającą status podatnika, o którym mowa w art. 15 ust. 1a oraz art. 17 ust. 1i ustawy o VAT. Przedsiębiorstwo w spadku będzie podatnikiem w okresie:

- od otwarcia spadku (tj. od chwili śmierci przedsiębiorcy)

- do dnia wygaśnięcia zarządu sukcesyjnego lub do dnia wygaśnięcia uprawnienia do powołania zarządcy sukcesyjnego (uprawnienie to wygasa z upływem 2 miesięcy od śmierci przedsiębiorcy).

Z chwilą śmierci przedsiębiorcy przedsiębiorstwo w spadku staje się podatnikiem VAT kontynuującym działalność po zmarłym przedsiębiorcy.

Dla przedsiębiorstwa w spadku, uznawanego za podatnika kontynuującego prowadzenie działalności gospodarczej zmarłego podatnika VAT, właściwym organem podatkowym jest organ podatkowy, który był właściwy dla zmarłego podatnika w dniu jego śmierci (art. 3 ust. 6 ustawy o VAT).

Zarządca sukcesyjny, prowadząc z wykorzystaniem przedsiębiorstwa zmarłego podatnika przedsiębiorstwo w spadku (w imieniu własnym, ale na rachunek właścicieli przedsiębiorstwa w spadku), biorąc pod uwagę przyjętą w VAT zasadę pełnej kontynuacji, będzie uprawniony i zobowiązany, przykładowo, do złożenia deklaracji lub korekt deklaracji za zmarłego podatnika.

Zgodnie ze znowelizowanym brzmieniem art. 14 ustawy o VAT powstanie obowiązek sporządzenia remanentu likwidacyjnego i wykazania podatku należnego na okoliczność:

- zaprzestania przez przedsiębiorstwo w spadku wykonywania czynności podlegających opodatkowaniu oraz

- wygaśnięcia zarządu sukcesyjnego albo uprawnienia do powołania zarządcy sukcesyjnego.

Obecnie, w razie śmierci podatnika, wykreślenie z rejestru podatników następuje dopiero po zgłoszeniu tego faktu przez następcę prawnego w oparciu o złożony formularza VAT-Z. Po znowelizowaniu przepisów w przypadku śmierci podatnika naczelnik urzędu skarbowego wykreśli z urzędu podatnika z rejestru jako podatnika VAT (art. 96 ust. 7 ustawy o VAT). Wykreślenie zmarłego podatnika nie nastąpi, jeśli właściwy naczelnik urzędu skarbowego został poinformowany przez przedsiębiorcę (osobę fizyczną będącą podatnikiem) o dokonaniu wpisu do CEIDG, w którym wskazał przyszłego zarządcę sukcesyjnego, w terminie 7 dni od dnia dokonania tego wpisu (lub w terminie 7 dni od dnia, w którym nastąpiła zmiana w zakresie tego wpisu).

Jeśli natomiast zmarły przedsiębiorca zostanie wykreślony z rejestru podatników, gdyż za swojego życia nie wskazał zarządcy sukcesyjnego w CEIDG, naczelnik urzędu skarbowego przywróci zarejestrowanie jako podatnika VAT z takim statusem, jaki podatnik posiadał przed dniem wykreślenia, bez konieczności składania zgłoszenia rejestracyjnego, m.in. w przypadku:

- dokonania zgłoszenia o kontynuowaniu działalności bez powoływania zarządu sukcesyjnego (art. 12 ust. 1c ustawy o zasadach ewidencji i identyfikacji podatników i płatników), w tym ponownego dokonania tego zgłoszenia,

- gdy zarządca sukcesyjny poinformuje o ustanowieniu zarządu sukcesyjnego.

Warunkiem przywrócenia zarejestrowania jest niezwłoczne złożenie brakujących deklaracji za okresy poprzedzające okres, w którym dokonano zgłoszenia lub złożono ww. informację.

4. Zawieszenie działalności gospodarczej

Zdarza się, że z różnych powodów przedsiębiorcy czasowo zawieszają prowadzoną działalność gospodarczą. Zasady zawieszenia działalności określa art. 22-25 Prawa przedsiębiorców. W okresie zawieszenia działalności gospodarczej podmiot będący podatnikiem VAT korzysta z wielu przywilejów, w tym m.in. nie ma obowiązku składania deklaracji VAT i przesyłania plików JPK_VAT. Zawieszenie działalności nie zwalnia go jednak ze wszystkich podatkowych obowiązków.

4.1. Zawieszenie działalności gospodarczej a wykreślenie z rejestru podatników

Zgodnie z art. 96 ust. 9a pkt 1 ustawy o VAT podatnik, który zawiesił wykonywanie działalności gospodarczej na podstawie przepisów dotyczących zawieszenia wykonywania działalności gospodarczej na okres co najmniej 6 kolejnych miesięcy, podlega wykreśleniu z rejestru jako podatnik VAT. Z dniem wznowienia wykonywania działalności gospodarczej podatnik zostaje zarejestrowany ponownie jako podatnik VAT, bez konieczności składania zgłoszenia rejestracyjnego (art. 96 ust. 9g ustawy o VAT). Zarejestrowanie następuje z takim statusem, jaki podatnik ten posiadał przed dniem zawieszenia działalności.

Przykład

Z dniem 1 lutego 2018 r. podatnik VAT czynny zawiesił wykonywanie działalności gospodarczej na okres 9 miesięcy, tj. do 31 października 2018 r. Ze względu na to, że okres zawieszenia działalności przekroczył 6 kolejnych miesięcy, podatnik został wykreślony z rejestru podatników. Od 1 listopada 2018 r. zostanie on z urzędu ponownie zarejestrowany jako podatnik VAT czynny. Podatnik nie musi w tym celu składać zgłoszenia rejestracyjnego VAT-R.

| Uwaga! Podatnik, który zawiesił działalność gospodarczą na okres nieprzekraczający 6 kolejnych miesięcy, nie jest wykreślany z rejestru podatników VAT. Dopiero gdy okres zawieszenia działalności obejmuje co najmniej 6 kolejnych miesięcy, podatnik podlega wykreśleniu z rejestru podatników VAT. |

Jeżeli podatnik w okresie zawieszenia działalności gospodarczej będzie wykonywał czynności, które według art. 5 ust. 1 ustawy o VAT podlegają opodatkowaniu, to jest on obowiązany przed dniem (art. 96 ust. 9b i ust. 9c ustawy o VAT):

1) zawieszenia działalności gospodarczej albo

2) rozpoczęcia wykonywania takich czynności w okresie zawieszenia działalności gospodarczej

- zawiadomić o tym właściwego naczelnika urzędu skarbowego, wskazując okres, w którym będzie wykonywał te czynności. Po złożeniu tego zawiadomienia naczelnik urzędu skarbowego nie wykreśla podatnika z rejestru albo przywraca zarejestrowanie podatnika jako podatnika VAT na okres wskazany w zawiadomieniu. Jeżeli okres wskazany w zawiadomieniu jest krótszy od okresu zawieszenia działalności gospodarczej, przepis art. 96 ust. 9a pkt 1 ustawy o VAT stosuje się odpowiednio, co oznacza, że po zakończeniu tego okresu podatnik zostaje wykreślony z rejestru VAT.

4.2. Zawieszenie działalności gospodarczej a spis z natury

Zasadniczo zaprzestanie przez podatnika będącego osobą fizyczną wykonywania czynności podlegających opodatkowaniu skutkuje obowiązkiem sporządzenia remanentu likwidacyjnego, o którym mowa w art. 14 ust. 1 ustawy o VAT i wykazania w związku z nim podatku należnego. Obowiązek ten powstaje także wtedy, gdy podatnik będący osobą fizyczną nie wykonywał czynności podlegających opodatkowaniu co najmniej przez 10 miesięcy. Jednak z art. 14 ust. 3 ustawy o VAT wynika również, że obowiązek sporządzenia spisu z natury nie dotyczy podatników, którzy zawiesili wykonywanie działalności gospodarczej na podstawie przepisów dotyczących zawieszenia wykonywania działalności gospodarczej.

| Uwaga! Zawieszenie działalności gospodarczej nie skutkuje obowiązkiem sporządzenia spisu z natury i opodatkowania towarów, które podatnik posiada na dzień zawieszenia. |

4.3. Zawieszenie działalności gospodarczej a zwrot ulgi na zakup kasy i obowiązek dokonania odczytu pamięci fiskalnej

Na przesłanki zwrotu ulgi na zakup kasy rejestrującej wskazuje art. 111 ust. 6 ustawy o VAT oraz § 6 rozporządzenia w sprawie odliczania i zwrotu kwot wydatkowanych na zakup kas rejestrujących. Na ich podstawie podatnik jest zobowiązany zwrócić ulgę, jeśli w okresie 3 lat od dnia rozpoczęcia ewidencjonowania zaprzestanie jej używania lub zaprzestanie działalności.

W przypadku zawieszenia działalności gospodarczej przed upływem 3 lat od dnia rozpoczęcia ewidencjonowania sprzedaży przy użyciu kasy rejestrującej organy podatkowe uzależniają obowiązek zwrotu ulgi na zakup kasy od tego, czy zawieszenie ma charakter trwały, czy przejściowy. Jeżeli zawieszenie działalności ma charakter czasowy, tzn. po jego upływie podatnik ponownie podejmuje prowadzenie działalności gospodarczej, obowiązek zwrotu ulgi nie wystąpi.

Zawieszenie działalności gospodarczej nie zwalnia podatnika z obowiązkowego przeglądu technicznego kasy rejestrującej, jeśli w okresie zawieszenia przypada jego termin.

| Uwaga! Zawieszenie działalności gospodarczej nie zwalnia podatnika z obowiązkowego przeglądu technicznego kasy rejestrującej, jeśli w okresie zawieszenia przypada jego termin. |