9/2017, data dodania: 31.08.2017

9/2017, data dodania: 31.08.2017 Zbiór pism i wyjaśnień urzędowych

Wstęp

W codziennej pracy głównych księgowych czy pracowników pionów finansowo-księgowych wielu kłopotów przysparzają częste zmiany przepisów, m.in. z zakresu finansów publicznych, centralizacji VAT, klasyfikacji budżetowej czy sprawozdawczości, a ostatnio także związane z reformą oświaty, np. przekształceniem zespołu szkół w szkołę podstawową z klasami gimnazjum. Przepisy te często są sformułowane w sposób niejasny i nieprecyzyjny, choć dobrze by było, aby były napisane prostym językiem, tak aby każdy mógł je zrozumieć.

Jednak największy problem to rozbieżności w interpretacjach przepisów - każdy przepis prawny powinien być sformułowany w taki sposób, aby możliwa była tylko jedna jego interpretacja. Wówczas można by było uniknąć chaosu, dezorientacji, zarzutów kontrolujących, a wszystkie jednostki mogłyby stosować jednolite zasady.

Pomocne w codziennym wykonywaniu obowiązków z zakresu rachunkowości czy sprawozdawczości z pewnością są wyjaśnienia wydane przez różne instytucje. A zatem, specjalnie dla naszych Czytelników, przygotowaliśmy zbiór najnowszych pism i interpretacji urzędowych - Ministerstwa Finansów, regionalnych izb obrachunkowych i innych organów, m.in.:

- jak ujmować w księgach rachunkowych refundację wynagrodzeń otrzymywanych z powiatowego urzędu pracy, wpłaty za prywatne rozmowy telefoniczne pracowników,

- czy spotkania integracyjne pracowników można sfinansować z budżetu gminy,

- jakie wydatki należy ujmować w paragrafie 455/470 po zmianach w klasyfikacji budżetowej - co w praktyce oznacza "wszystkie koszty związane ze szkoleniem",

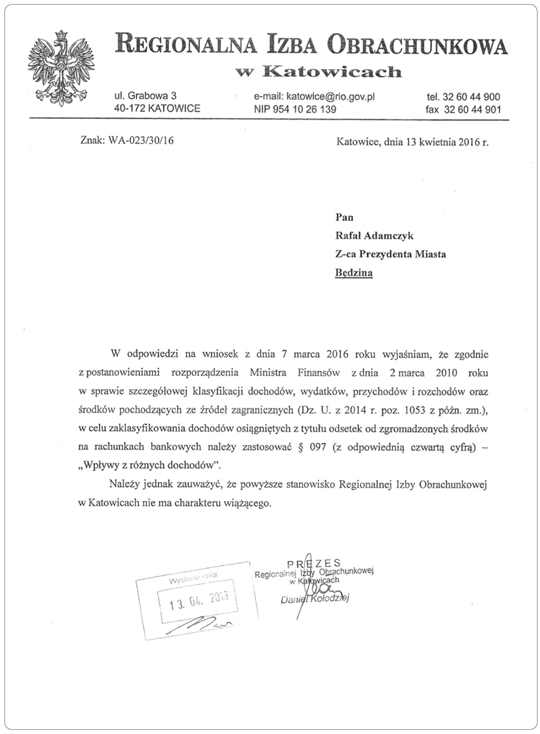

- w którym paragrafie klasyfikacji budżetowej ujmować odsetki od środków zgromadzonych na rachunku bankowym - 092 czy 097,

- czy wydatki związane z zakupem artykułów spożywczych na potrzeby jednostki ujmować w paragrafie 421 czy 422,

- co oznacza pojęcie "w szczególności" użyte w objaśnieniach do paragrafu 422,

- czy w związku z reformą oświaty jednostka samorządu terytorialnego powinna zlikwidować zespół publicznych szkół, kończąc działalność zespołu sprawozdaniem finansowym, a utworzyć jednostkę budżetową - szkołę podstawową,

- jaką podziałkę klasyfikacji budżetowej trzeba stosować dla wydatków po przekształceniu zespołu szkół w szkołę podstawową z klasami gimnazjum,

- jak ujmować dochody budżetowe pobierane przez urzędy skarbowe na rzecz jednostek samorządu terytorialnego w sprawozdaniu Rb-27S po zmianach.

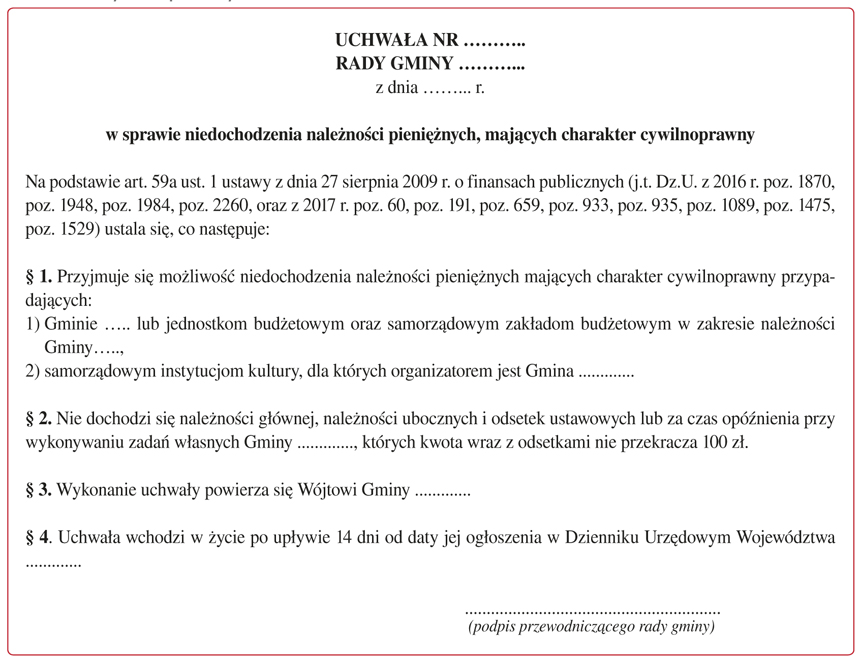

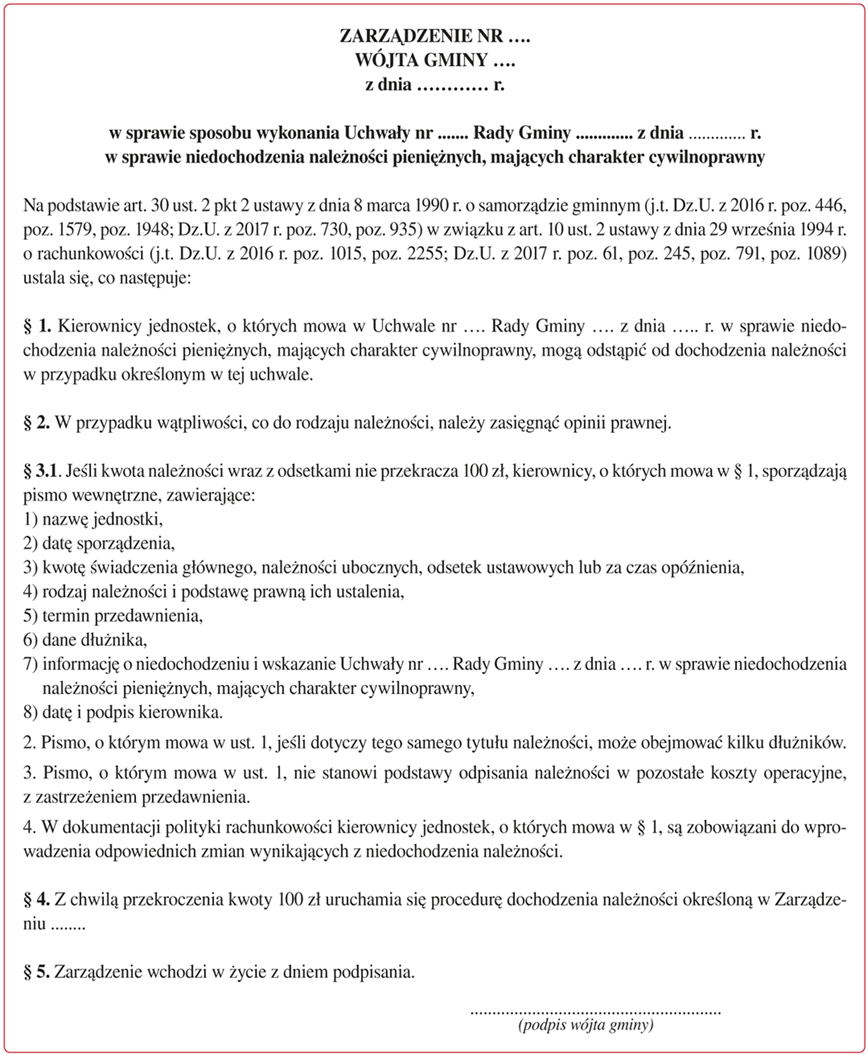

Wśród tych wyjaśnień znajdują się także odpowiedzi udzielone przez Ministerstwo Finansów na pytania przygotowane i przesłane przez redakcję PORADNIKA Rachunkowości Budżetowej na prośbę Czytelników oraz informacja Ministerstwa Finansów o zmianach zasad udzielania ulg w spłacie niepodatkowych należności pieniężnych o charakterze cywilnoprawnym i publicznoprawnym obowiązujących od 28 kwietnia 2017 r. wraz z komentarzem eksperta, wzorem stosowanej uchwały rady gminy w sprawie niedochodzenia należności pieniężnych, mających charakter cywilnoprawny, i wzorem zarządzenia wójta gminy w sprawie wykonania tej uchwały.

Dopełnieniem PORADNIKA jest dodatek specjalny pt. 21 zasad rachunkowości budżetowej z objaśnieniami i przykładami z praktyki. Wszystkie zasady są równie ważne, natomiast nie wszystkie są tak samo traktowane w praktyce rachunkowości budżetowej. Czasem wręcz niektóre zasady są mylone, a niektóre nieznane, więc warto sobie je przypomnieć, ponieważ ich dobra znajomość pozwala na znalezienie właściwego rozwiązania, jeśli trafiamy na operacje i zdarzenia, co do których mamy wątpliwości, jak je zaksięgować.

1. Kiedy i na podstawie jakiego dokumentu należy przeksięgować saldo konta 860 "Wynik finansowy"

Pytanie redakcji PRB: Saldo konta 860 wyraża na koniec roku obrotowego wynik finansowy jednostki, saldo Wn - stratę netto, saldo Ma - zysk netto. Saldo jest przenoszone w roku następnym na konto 800 (pkt 86 załącznika nr 3 do rozporządzenia Ministra Finansów z 5 lipca 2010 r. w sprawie szczególnych zasad rachunkowości oraz planów kont dla budżetu państwa, budżetów jednostek samorządu terytorialnego, jednostek budżetowych, samorządowych zakładów budżetowych, państwowych funduszy celowych oraz państwowych jednostek budżetowych mających siedzibę poza granicami Rzeczypospolitej Polskiej. Obecnie nie ma zapisu mówiącego o tym, że przeksięgowania dokonuje się pod datą przyjęcia sprawozdania finansowego. A zatem prosimy o wskazanie, pod jaką datą i na podstawie jakiego dokumentu takiego przeksięgowania powinny dokonać państwowe jednostki budżetowe i samorządowe jednostki budżetowe (w tym jednostki oświatowe, jednostki pomocy społecznej). Jakie rozwiązania należy przyjąć w tym zakresie?

Odpowiedź MF: Jednostki budżetowe oraz samorządowe zakłady budżetowe, na podstawie art. 2 ust. 1 pkt 4 ustawy z 29 września 1994 r. o rachunkowości, zobowiązane są do prowadzenia ksiąg rachunkowych zgodnie z zasadami określonymi w tej ustawie, z uwzględnieniem przepisów ustawy z 27 sierpnia 2009 r. o finansach publicznych oraz rozporządzenia Ministra Finansów z 5 lipca 2010 r. w sprawie szczególnych zasad rachunkowości oraz planów kont dla budżetu państwa, budżetów jednostek samorządu terytorialnego, jednostek budżetowych, samorządowych zakładów budżetowych, państwowych funduszy celowych oraz państwowych jednostek budżetowych mających siedzibę poza granicami Rzeczypospolitej Polskiej.

Zgodnie ze wskazanym w załączniku nr 3 - "Plan kont dla jednostek budżetowych i samorządowych zakładów budżetowych" do ww. rozporządzenia opisem konta 860 "Wynik finansowy", służy ono do ustalania wyniku finansowego jednostki. Saldo tego konta wyraża wynik finansowy jednostki na koniec roku obrotowego. Saldo to przenoszone jest w roku następnym na konto 800 "Fundusz jednostki".

Przeksięgowanie wyniku finansowego za rok ubiegły powinno nastąpić nie wcześniej niż po ostatecznym zamknięciu ksiąg rachunkowych za ten rok (w księgach roku następnego).

Należy przy tym wskazać, że ostateczne zamknięcie ksiąg rachunkowych jednostki powinno nastąpić do 30 kwietnia roku następnego, a w jednostkach, których sprawozdanie finansowe podlega zatwierdzeniu, w ciągu 15 dni od dnia zatwierdzenia sprawozdania finansowego za rok obrotowy (§ 18 ust. 3 ww. rozporządzenia).

Podstawę zapisów w księgach rachunkowych stanowią dowody księgowe stwierdzające dokonanie operacji gospodarczej. Z przepisów art. 20 uor wynika obowiązek wprowadzenia do ksiąg rachunkowych danego okresu sprawozdawczego każdego zdarzenia, które nastąpiło w tym okresie. Podstawę zapisów w księgach rachunkowych stanowią dowody księgowe stwierdzające dokonanie operacji gospodarczej.

Dzielą się one na: zewnętrzne obce - otrzymane od kontrahentów, zewnętrzne własne - przekazywane w oryginale kontrahentom oraz wewnętrzne - dotyczące operacji wewnątrz jednostki. Dowody księgowe powinny zapewniać rzetelne - to jest zgodne ze stanem faktycznym - dane o przebiegu operacji, którą dokumentują (art. 22 ust. 1 uor). Zasady dokumentowania zdarzeń gospodarczych powinny wynikać z przyjętych do stosowania przez jednostkę zasad (polityki) rachunkowości.

Na podstawie art. 10 uor każda jednostka powinna posiadać dokumentację opisującą w języku polskim przyjęte przez nią do stosowania zasady (politykę) rachunkowości. Do jej ustalania i aktualizowania zobowiązany jest kierownik jednostki. W dokumentacji tej jednostka określa w szczególności sposób prowadzenia ksiąg rachunkowych, w tym co najmniej zakładowy plan kont ustalający wykaz kont księgi głównej, przyjęte zasady klasyfikacji zdarzeń, zasady prowadzenia kont ksiąg pomocniczych oraz ich powiązania z kontami księgi głównej. Oznacza to, że zasady klasyfikacji poszczególnych zdarzeń i ich ujęcie na kontach każda jednostka ustala we własnym zakresie i opisuje w przyjętych do stosowania zasadach (polityce) rachunkowości.

Odpowiedź Ministerstwa Finansów z 24 lutego 2016 r.

Komentarz eksperta: Jak wskazuje praktyka, samorządowe jednostki budżetowe najczęściej przeksięgowują wynik finansowy na fundusz jednostki (zapis: Wn 800, Ma 860 - strata bilansowa lub Wn 860, Ma 800 - zysk bilansowy) pod datą zatwierdzenia sprawozdania finansowego JST przez organ stanowiący JST (na podstawie uchwały w sprawie zatwierdzenia tego sprawozdania). Oczywiście organ stanowiący JST zatwierdza - oprócz bilansu z wykonania budżetu jednostki samorządu terytorialnego - również łączne sprawozdanie finansowe (lecz nie jednostkowe). Niemniej jednak należy mieć na uwadze fakt, że sprawozdania jednostkowe są podstawą sporządzenia łącznego sprawozdania finansowego JST. Dlatego też wielu praktyków uznaje, że zatwierdzenie sprawozdania jednostkowego powstaje z chwilą zatwierdzenia przez organ stanowiący JST łącznego sprawozdania finansowego JST - zatwierdzenie następuje w terminie do 30 czerwca roku następnego po roku budżetowym (art. 270 ust. 4 uofp). Podejście to nie jest sztywną zasadą, gdyż część samorządowych jednostek budżetowych przeksięgowuje wynik finansowy za rok ubiegły z dniem potwierdzenia przyjęcia sprawozdania finansowego. Natomiast w państwowych jednostkach budżetowych datę przeniesienia wyniku finansowego w roku następnym na fundusz jednostki najczęściej określa się w polityce rachunkowości (zwyczajowo również po przyjęciu sprawozdania finansowego). Wynika to z faktu, że w sektorze rządowym sprawozdanie finansowe nie podlega zatwierdzeniu.

W obowiązujących przepisach nie ma informacji o obowiązku i sposobie dokumentowania przyjęcia sprawozdania finansowego. Niemniej jednak wiele jednostek opracowuje wewnętrzne procedury, a co za tym idzie, szablony dokumentów, które wykorzystywane są w tym zakresie. W przypadku JST uregulowania te są wprowadzane za pomocą zarządzenia (uchwały) zarządu JST. Stosowanie dokumentu potwierdzającego przyjęcie sprawozdania finansowego ogranicza nieustanne dopytywanie przedstawicieli jednostek budżetowych o datę przeksięgowania wyniku finansowego za rok ubiegły - dokument stanowi pisemną podstawę dokonania stosownych zapisów w księgach rachunkowych jednostki po przyjęciu sprawozdania oraz przypomina jednocześnie o obowiązku wykonania tych czynności.

W praktyce dokumentem potwierdzającym przyjęcie sprawozdania finansowego może być np. protokół przyjęcia sprawozdania finansowego. W protokole powinny znaleźć się takie informacje, jak: ustalenie strony przyjmującej i przekazującej, wskazanie poszczególnych elementów sprawozdania finansowego, sposób przeprowadzenia weryfikacji sprawozdania finansowego oraz stwierdzenie, że sprawozdanie finansowe jest poprawne i zostaje przyjęte, lub ewentualne uwagi do złożonego sprawozdania. Można również zastosować inne rozwiązanie, bardziej uproszczone, polegające na dokonaniu zapisu na poszczególnych częściach sprawozdania finansowego adnotacji (zaleca się zastosować pieczątkę) o przyjęciu sprawozdania finansowego. Oczywiście stosowne adnotacje powinny znaleźć się również na egzemplarzu sprawozdania finansowego należącego do jednostki składającej dane sprawozdanie. Istotne jest, aby obie metody stosować po weryfikacji sprawozdania finansowego. Wybrana przez jednostkę metoda przyjęcia sprawozdania finansowego powinna być opisana w dokumentacji wewnętrznej jednostki, np. w polityce rachunkowości.

Każda operacja gospodarcza będąca przedmiotem zapisów księgowych musi być udokumentowana. Obowiązek udokumentowania jest jedną z podstawowych reguł ewidencji księgowej prowadzonej w systemie rachunkowości. Nie zaleca się, aby informacja o zatwierdzeniu sprawozdania finansowego JST czy też o przyjęciu sprawozdania finansowego miała postać ustnego komunikatu uzyskanego np. telefonicznie.

oprac. Maria Jasińska, Grzegorz Kurzątkowski

2. Czy podstawą do wyliczenia dodatkowego wynagrodzenia rocznego jest suma wynagrodzeń wypłaconych w danym roku, czy należy uwzględnić wynagrodzenie za grudzień wypłacane w styczniu następnego roku

Pytanie jednostki: W maju 2016 r. zarządzeniem dyrektora zakładu zostały wprowadzone zmiany w regulaminie pracy polegające m.in. na przesunięciu terminu wypłaty wynagrodzenia na 10. następnego miesiąca. Skutkowało to wypłatą 11 wynagrodzeń w 2016 r. W okresie styczeń - kwiecień wynagrodzenia miesięczne płacone były z dołu na koniec każdego z tych miesięcy. W maju wynagrodzenia nie wypłacono.

Wynagrodzenie za ten miesiąc, zgodnie z nowym regulaminem, wypłacono w czerwcu. Analogicznie, wynagrodzenia przysługujące za kolejne miesiące wypłacano 10. następnego miesiąca. Wynagrodzenie przysługujące za pracę w grudniu wypłacone zostało w styczniu 2017 r. Podobnie jak wynagrodzenie za nadgodziny ponadwymiarowe za IV kwartał 2016 r. (w zakładzie przyjęto trzymiesięczny okres rozliczeniowy).

Zakład zobligowany jest do naliczenia i ujęcia w kosztach 2016 r. dodatkowego wynagrodzenia rocznego za ten rok. Pracownicy zakładu spełniają podstawowe kryterium wymagane do nabycia prawa do wynagrodzenia rocznego, jakim jest przepracowanie całego roku kalendarzowego, a w szczególnych przypadkach - okresu krótszego.

Zgodnie z art. 4 ustawy o dodatkowym wynagrodzeniu rocznym dla pracowników jednostek sfery budżetowej, wynagrodzenie roczne ustala się w wysokości 8,5% sumy wynagrodzenia za pracę otrzymanego przez pracownika w ciągu roku kalendarzowego, za który przysługuje to wynagrodzenie. Czy podstawą do wyliczenia dodatkowego wynagrodzenia rocznego za 2016 r. jest wyłącznie suma wynagrodzeń wypłaconych w 2016 r. - w opisanym przypadku suma 11 miesięcznych wynagrodzeń? Czy też w podstawie naliczenia dodatkowego wynagrodzenia rocznego należy uwzględnić wynagrodzenie przysługujące za pracę w grudniu 2016 r., którego termin wypłaty przypadł na 10 stycznia 2017 r.? Zakład Usług Komunalnych wystąpił z wnioskiem o opinię prawną do radcy prawnego. W poradzie prawnej radca wskazuje na literalne brzmienie przepisu art. 4 ustawy o dodatkowym wynagrodzeniu rocznym dla pracowników sfery budżetowej, który odnosi się do wynagrodzeń otrzymanych, tj. wypłaconych pracownikowi w roku kalendarzowym, za który przysługuje wynagrodzenie roczne. Według otrzymanej opinii do podstawy obliczenia wynagrodzenia rocznego należy wliczyć wyłącznie sumę wynagrodzeń otrzymanych (wypłaconych do rąk pracownika) w danym roku, a w omawianym przypadku 11 wynagrodzeń wypłaconych w 2016 r.

Zakład Usług Komunalnych ma wątpliwości dotyczące otrzymanej opinii. Wskazany w poradzie sposób wyliczenia dodatkowego wynagrodzenia rocznego jest niekorzystny dla pracowników i odbiera im uprawnienia przysługujące na mocy art. 2 ww. ustawy do nabycia prawa do wynagrodzenia rocznego w pełnej wysokości po przepracowaniu całego roku kalendarzowego.

Odpowiedź RIO: Wnioskiem z 17 stycznia 2017 r., (…) zwrócił się Pan o udzielenie odpowiedzi odnośnie metodologii naliczania dodatkowego wynagrodzenia rocznego za 2016 r. w kontekście art. 2 i art. 4 ustawy z 12 grudnia 1997 r. o dodatkowym wynagrodzeniu rocznym dla pracowników sfery budżetowej (j.t. Dz.U. z 2016 r. poz. 2217), w kontekście wskazanego w tymże wniosku stanu faktycznego. (…)

Ustosunkowując się ogólnie do poruszonej problematyki, pragnę zwrócić uwagę na następujące okoliczności. Kluczowe znaczenie dla ustosunkowania się do podanego stanu faktycznego ma ustalenie wzajemnej relacji pomiędzy przepisem art. 2, w szczególności zaś ust. 1, a przepisem art. 4 ust. 1 tej ustawy. Pierwszy z nich stanowi, że pracownik nabywa prawo do wynagrodzenia rocznego w pełnej wysokości po przepracowaniu u danego pracodawcy całego roku kalendarzowego, natomiast w drugim przepisie wskazano, że wynagrodzenie roczne ustala się w wysokości 8,5% sumy wynagrodzenia za pracę otrzymanego przez pracownika w ciągu roku kalendarzowego, za który przysługuje to wynagrodzenie, uwzględniając wynagrodzenie i inne świadczenia ze stosunku pracy przyjmowane do obliczenia ekwiwalentu pieniężnego za urlop wypoczynkowy, a także wynagrodzenie za urlop wypoczynkowy oraz wynagrodzenie za czas pozostawania bez pracy przysługujące pracownikowi, który podjął pracę w wyniku przywrócenia do pracy.

Zdaniem tut. Izby przy interpretacji wspomnianych norm prawnych należy przede wszystkim rozróżnić cele, jakim mają one służyć. Warto bowiem zauważyć, że art. 2 ww. ustawy dotyczy jedynie kwestii zależności pomiędzy prawem nabycia do wspomnianego wynagrodzenia a wymaganym okresem przepracowania.

Z kolei art. 4 ww. ustawy odnosi się do aspektu zgoła innego, mianowicie reguluje mechanizm ustalania ww. wynagrodzenia, uzależniając jego wysokość od sumy wynagrodzenia za pracę otrzymanego przez pracownika w ciągu roku kalendarzowego.

Korelacja ww. norm prawnych zdaniem tut. Izby prowadzi do wniosku, że podstawę obliczenia wspomnianego wynagrodzenia stanowią środki pieniężne wypłacone pracownikowi, a nienależne mu za dany rok kalendarzowy. Dodać jednocześnie należy, że gdyby zamiarem ustawodawcy było objęcie ww. podstawą środków należnych za dany rok, zapewne posłużyłby się w art. 4 ust. 1 ww. ustawy odmiennym sformułowaniem, np. wynagrodzenie przysługujące za dany rok. Taki kierunek interpretacyjny pozostaje również w zgodności z wykładnią językową wspomnianej normy prawnej. Jak podkreślił Naczelny Sąd Administracyjny w wyroku z 5 stycznia 2016 r. (sygn. akt I OSK 1693/15): Podkreślić należy, że przy interpretacji przepisów prawa pierwszeństwo ma wykładnia językowa, gramatyczna. Jeżeli zaakceptowanie jej pozwala na zrozumienie przepisu, należy się do niej ograniczyć bez konieczności sięgania do wykładni systemowej czy celowościowej. Tylko wówczas posłużenie się tymi wykładniami jest konieczne, jeżeli wykładnia gramatyczna prowadziłaby do wniosków absurdalnych, niedających się zaakceptować czy powodowałaby w rezultacie naruszenie prawa. Jakkolwiek, przedmiotem rozpoznania w podanej sprawie były kwestie zakresowo odmienne od tematyki poruszonej w Pana wniosku, to zdaniem tut. Izby ww. wytyczne winny mieć zastosowanie również przy interpretacji przepisów ustawy z 12 grudnia 1997 r. o dodatkowym wynagrodzeniu rocznym dla pracowników sfery budżetowej, w tym art. 4.

Podsumowując powyższe zdaniem tut. Izby art. 4 ww. ustawy winien być interpretowany w ten sposób, że punktem odniesienia przy ustalaniu dodatkowego wynagrodzenia rocznego winno być wynagrodzenie za pracę otrzymane przez pracownika w ciągu danego roku kalendarzowego, a nie wynagrodzenie należne za dany rok kalendarzowy.

Jednocześnie pragnę podkreślić, że jest to jedynie stanowisko Regionalnej Izby Obrachunkowej w Gdańsku, która nie posiada uprawnień do dokonywania powszechnie obowiązującej wykładni przepisów prawa. (…)

Pismo RIO w Gdańsku z 20 stycznia 2017 r.

Specjalne podziękowania dla Dyrektora Zakładu Usług Komunalnych w Tczewie za udostępnienie redakcji PRB powyższego pisma

3. Jak ujmować w księgach rachunkowych dodatkowe wynagrodzenie roczne i jak prawidłowo wykazywać zobowiązania z tego tytułu w bilansie

Pytanie redakcji PRB: W księgach rachunkowych jednostki należy ująć wszystkie osiągnięte, przypadające na jej rzecz przychody i obciążające ją koszty związane z tymi przychodami dotyczące danego roku obrotowego, niezależnie od terminu ich zapłaty - art. 6 ust. 1 ustawy z 29 września 1994 r. o rachunkowości. Naliczenie dodatkowego wynagrodzenia rocznego za 2015 r., a wypłacanego w 2016 r., należy zatem zaksięgować w 2015 r. - zgodnie z planem kont zawartym w rozporządzeniu Ministra Finansów z 5 lipca 2010 r. w sprawie szczególnych zasad rachunkowości oraz planów kont dla budżetu państwa, budżetów jednostek samorządu terytorialnego, jednostek budżetowych, samorządowych zakładów budżetowych, państwowych funduszy celowych oraz państwowych jednostek budżetowych mających siedzibę poza granicami Rzeczypospolitej Polskiej.

W praktyce jednostek sektora finansów publicznych ewidencja dodatkowego wynagrodzenia rocznego przebiega w różny sposób. Problem ten dotyczy również miesięcznego wynagrodzenia pracowników za grudzień naliczanego w grudniu, a wypłacanego np. do 10 stycznia. Redakcja "PORADNIKA Rachunkowości Budżetowej", w związku z pytaniami Czytelników, zwraca się z prośbą o wskazanie, który z podanych sposobów ewidencji jest właściwy. Sposoby te przedstawiają różne podejście do czasu naliczenia obciążeń wynagrodzenia leżącego po stronie pracownika, co w konsekwencji prowadzi do odmiennego wykazywania zobowiązań w pasywach bilansu (C.II.2 "Zobowiązania wobec budżetów", C.II.3 "Zobowiązania z tytułu ubezpieczeń i innych świadczeń", C.II.4 "Zobowiązania z tytułu wynagrodzeń").

SPOSÓB 1

1. Rok 2015 - naliczenie dodatkowego wynagrodzenia rocznego i ujęcie pod datą 31 grudnia 2015 r. na podstawie polecenia księgowania (koszty i potrącenia):

- naliczenie dodatkowego wynagrodzenia brutto (par. 404) - Wn 404, Ma 231,

- potrącenie zaliczki na podatek dochodowy - Wn 231, Ma 225,

- potrącenie składek na ubezpieczenia społeczne od pracowników - Wn 231, Ma 229,

- potrącenie składek na ubezpieczenie zdrowotne - Wn 231, Ma 229,

- inne potrącenia - Wn 231, Ma 240,

- naliczenie składek na ubezpieczenia społeczne od pracodawcy (par. 411) - Wn 405, Ma 229,

- naliczenie składek na Fundusz Pracy (par. 412) - Wn 405, Ma 229.

2. Rok 2016 - wypłata dodatkowego wynagrodzenia rocznego i ewidencja na podstawie wyciągów bankowych (przelewy):

- przelew wynagrodzenia na rachunki bankowe pracowników (par. 404) - Wn 231, Ma 130,

- przelew do urzędu skarbowego zaliczki na podatek dochodowy (par. 404) - Wn 225, Ma 130,

- przelew innych potrąceń (par. 404) - Wn 240, Ma 130,

- przelew do ZUS składek na ubezpieczenia społeczne (par. 404 - pokryte przez pracowników, par. 411 - pokryte przez pracodawcę) - Wn 229, Ma 130,

- przelew do ZUS składek na ubezpieczenie zdrowotne (par. 404) - Wn 229, Ma 130,

- przelew do ZUS składek na Fundusz Pracy (par. 412) - Wn 229, Ma 130.

SPOSÓB 2

1. Rok 2015 - naliczenie dodatkowego wynagrodzenia rocznego i ujęcie pod datą 31 grudnia 2015 r. na podstawie polecenia księgowania (tylko koszty):

- naliczenie dodatkowego wynagrodzenia brutto (par. 404) - Wn 404, Ma 231,

- naliczenie składek na ubezpieczenia społeczne od pracodawcy (par. 411) - Wn 405, Ma 229,

- naliczenie składek na Fundusz Pracy (par. 412) - Wn 405, Ma 229.

2. Rok 2016 - ewidencja na podstawie polecenia księgowania (tylko potrącenia):

- potrącenie zaliczki na podatek dochodowy - Wn 231, Ma 225,

- potrącenie składek na ubezpieczenia społeczne od pracowników - Wn 231, Ma 229,

- potrącenie składek na ubezpieczenie zdrowotne - Wn 231, Ma 229,

- inne potrącenia - Wn 231, Ma 240

oraz wypłata dodatkowego wynagrodzenia rocznego i ewidencja na podstawie wyciągów bankowych (przelewy), jak podano w sposobie 1.

Odpowiedź MF: Jednostki wymienione w art. 2 ustawy z 29 września 1994 r. o rachunkowości, w tym jednostki sektora finansów publicznych, zobowiązane są do prowadzenia ksiąg rachunkowych zgodnie z zasadami określonymi w tej ustawie.

Jednostki wymienione w art. 9 ustawy z 27 sierpnia 2009 r. o finansach publicznych (zwanej dalej "uofp"), w tym jednostki budżetowe, zaliczone są do sektora finansów publicznych.

Jednostki sektora finansów publicznych prowadzą rachunkowość zgodnie z przepisami o rachunkowości, z uwzględnieniem zasad określonych w "uofp" oraz rozporządzeniu Ministra Finansów z 5 lipca 2010 r. w sprawie szczególnych zasad rachunkowości oraz planów kont dla budżetu państwa, budżetów jednostek samorządu terytorialnego, jednostek budżetowych, samorządowych zakładów budżetowych, państwowych funduszy celowych oraz państwowych jednostek budżetowych mających siedzibę poza granicami Rzeczypospolitej Polskiej.

W świetle obowiązujących zasad prowadzenia rachunkowości, w zakresie ewidencji dodatkowego wynagrodzenia rocznego wiąże tzw. zasada memoriału, o której mowa w art. 6 ust. 1 ustawy o rachunkowości. Nakazuje ona ujmowanie w księgach rachunkowych, a następnie w sprawozdaniu finansowym jednostki za dany okres ogółu operacji gospodarczych dotyczących tego okresu, niezależnie od tego, czy zostały one w tym okresie opłacone czy też nie. Wymaga to ujęcia w księgach rachunkowych i wyniku finansowym wszystkich uzyskanych w danym okresie przez jednostkę przychodów, także jeżeli nie zostały one opłacone, jak i obciążających ją kosztów związanych z tymi przychodami, również wtedy, gdy nie zostały opłacone lub zobowiązania z tego tytułu nie stały się jeszcze wymagalne (jak to ma miejsce w przypadku składek z tytułu ubezpieczeń społecznych). A zatem należne pracownikom dodatkowe wynagrodzenie roczne w kwocie brutto - bez względu na datę wypłaty - odnosi się w ciężar kosztów działalności operacyjnej jednostki i wykazuje w sprawozdaniu finansowym za rok obrotowy, w którym pracownicy świadczący pracę nabyli prawo do tego wynagrodzenia. Również zasadne wydaje się, aby składki na ubezpieczenia społeczne pokrywane przez pracodawcę, obliczane od dodatkowego wynagrodzenia rocznego, obciążały koszty działalności tego samego okresu co dodatkowe wynagrodzenie roczne, bez względu na termin ich wymagalności.

Należy podkreślić, że ostateczną decyzję w sprawie wyboru odpowiedniego rozwiązania ewidencyjnego dodatkowego wynagrodzenia rocznego powinien podjąć kierownik jednostki, opisując wybrany sposób w dokumentacji stosowanych zasad (polityki) rachunkowości.

Odpowiedź Ministerstwa Finansów z 20 listopada 2015 r.

4. Jak ujmować w księgach rachunkowych refundację wynagrodzeń otrzymywanych z powiatowego urzędu pracy

Pytanie redakcji PRB: Jednostki sektora finansów publicznych na podstawie umowy o organizację robót publicznych zawartej z powiatowym urzędem pracy (PUP) zatrudniają osoby bezrobotne w ramach robót publicznych. Wypłacają im wynagrodzenia oraz odprowadzają za nich składki na ubezpieczenia społeczne. Na podstawie złożonego do PUP wniosku o refundację wraz z kompletem dokumentów potwierdzających fakt wypłacenia wynagrodzenia i składek ZUS jednostki otrzymują refundację części kosztów poniesionych na ww. wynagrodzenia, nagrody oraz składki na ubezpieczenia społeczne bezrobotnych w uprzednio uzgodnionej wysokości. Czy otrzymane przez te jednostki środki w części dotyczącej wynagrodzeń zmniejszają wykonanie wydatków/kosztów (paragraf 401 "Wynagrodzenia osobowe pracowników" i 411 "Składki na ubezpieczenia społeczne"), czy też otrzymaną refundację należy traktować jako dochód budżetowy (paragraf 097 "Wpływy z różnych dochodów") i odprowadzać do budżetu jednostki samorządu terytorialnego?

Odpowiedź MF: Dana jednostka budżetowa otrzymująca refundację poniesionych wydatków na wynagrodzenia i składki na ubezpieczenia społeczne na podstawie umowy zawartej ze starostą (powiatowym urzędem pracy) o zatrudnienie pracowników wykonujących roboty publiczne powinna pomniejszyć wykonanie wydatków w paragrafach "401" oraz "411" odpowiednio do wysokości przekazanej refundacji.

Odpowiedź Ministerstwa Finansów z 30 maja 2016 r.

Operacje związane z refundacją wynagrodzeń pracowników interwencyjnych z powiatowego urzędu pracy (PUP) powinno się ujmować w następujący sposób (źródło: RIO Lublin):

1) naliczenie wynagrodzeń i składek należnych od pracodawcy (tylko w księgach rachunkowych jednostki):

- Wn 240 "Pozostałe rozrachunki",

- Ma 231 "Rozrachunki z tytułu wynagrodzeń", Ma 229 "Pozostałe rozrachunki publicznoprawne";

2) naliczone zaliczki na podatek dochodowy i składki należne od pracownika (tylko w księgach rachunkowych jednostki):

- Wn 231 "Rozrachunki z tytułu wynagrodzeń",

- Ma 229 "Pozostałe rozrachunki publicznoprawne", Ma 225 "Rozrachunki z budżetami";

3) wypłata wynagrodzeń pracownikom interwencyjnym, odprowadzenie należnych podatków i składek:

w księgach rachunkowych jednostki:

- Wn 231 "Rozrachunki z tytułu wynagrodzeń", Wn 225 "Rozrachunki z budżetami", Wn 229 "Pozostałe rozrachunki publicznoprawne",

- Ma 130 "Rachunek bieżący jednostki",

w księgach rachunkowych budżetu gminy (organ):

- Wn 902 "Wydatki budżetu",

- Ma 133 "Rachunek budżetu";

4) refundacja wydatków przez PUP:

w księgach rachunkowych jednostki:

- Wn 130 "Rachunek bieżący jednostki",

- Ma 240 "Pozostałe rozrachunki";

- jeżeli refundacja dokonana jest w tym samym roku, w którym poniesiono wydatki,

dodatkowo, na podstawie PK - "Polecenia księgowania", techniczny zapis ujemny po obu stronach konta 130 "Rachunek bieżący jednostki";

w księgach rachunkowych budżetu gminy (organ):

- Wn 133 "Rachunek budżetu",

- Ma 902 "Wydatki budżetu";

- jeżeli refundacja dokonana jest w następnym roku, stanowi dochód budżetu gminy:

w księgach rachunkowych budżetu gminy (organ):

- Wn 133 "Rachunek budżetu",

- Ma 901 "Dochody budżetu";

w księgach rachunkowych jednostki:

- Wn 130 "Rachunek bieżący jednostki",

- Ma 720 "Przychody z tytułu dochodów budżetowych".

Uwaga! Z uwagi na liczne pytania, redakcja PRB zwróciła się do MF także z następującą prośbą: Gminne zakłady budżetowe organizują roboty publiczne, a tym samym otrzymują refundację wynagrodzeń i składek ZUS z powiatowego urzędu pracy. Z uwagi na rozbieżne stanowiska w zakresie ewidencji księgowej, czy otrzymana refundacja wpływa na zmniejszenie kosztów czy należy traktować ją jako pozostałe przychody oraz który paragraf klasyfikacji budżetowej będzie właściwy, prosimy o wskazówki prawidłowego postępowania w tym zakresie? W jaki sposób te kwestie powinny być uregulowane? - otrzymaną odpowiedź opublikujemy na łamach PORADNIKA.

5. Jak ujmować w księgach rachunkowych wpłaty za prywatne rozmowy telefoniczne pracowników

Pytanie redakcji PRB: Rozmowy przeprowadzane przez pracowników jednostek budżetowych z aparatów służbowych stacjonarnych bądź komórkowych (przekroczenia limitów) często nie są wyłącznie rozmowami służbowymi. Kosztami tymi obciąża się pracowników - w praktyce stosowane są różne formy: refaktury, noty obciążeniowe, potrącenia z wynagrodzenia miesięcznego na liście płac.

Czy wpływ środków z tytułu ww. obciążenia zarówno w jednostkach państwowych, jak i samorządowych zmniejsza wykonanie wydatków/kosztów (konto 402 "Usługi obce") w paragrafie 436 "Opłaty z tytułu zakupu usług telekomunikacyjnych", czy też należy to traktować jako dochód budżetowy w paragrafie 097 "Wpływy z różnych dochodów" [Przypis redakcji: od 1 stycznia 2017 r. obowiązuje nowy paragraf 094 "Wpływy z rozliczeń/zwrotów z lat ubiegłych"], czy 083 "Wpływy z usług" i odprowadzać do właściwego budżetu (odpowiednio: budżetu państwa lub budżetu jednostki samorządu terytorialnego)?

Odpowiedź MF: Klasyfikacja budżetowa określona rozporządzeniem Ministra Finansów z 2 marca 2010 r. w sprawie szczegółowej klasyfikacji dochodów, wydatków, przychodów i rozchodów oraz środków pochodzących ze źródeł zagranicznych jest narzędziem mającym za zadanie umożliwić dysponentom środków budżetowych zaewidencjonowanie określonych zdarzeń (np. społecznych, gospodarczych, administracyjnych), rozstrzygniętych co do zasady przepisami prawa materialnego. Podstawą zaklasyfikowania dochodu/wydatku do odpowiedniego paragrafu klasyfikacji budżetowej będzie ustalenie charakteru tego dochodu/wydatku oraz jego podstawy prawnej. Odnosząc się do sposobu ewidencjonowania wpływu za prywatne rozmowy telefoniczne pracowników należy zauważyć, że jest to zwrot wydatku jednostki budżetowej dokonany przez pracownika. Zgodnie z § 19 ust. 1 i 2 rozporządzenia Ministra Finansów z 7 grudnia 2010 r. w sprawie sposobu prowadzenia gospodarki finansowej jednostek budżetowych i samorządowych zakładów budżetowych:

- uzyskane przez państwowe jednostki budżetowe zwroty wydatków dokonanych w tym samym roku budżetowym zmniejszają wykonanie planowanych wydatków w tym roku budżetowym,

- uzyskane przez państwowe jednostki budżetowe zwroty wydatków dokonanych w poprzednich latach budżetowych stanowią dochody budżetu państwa.

Wpływy środków z tytułu obciążenia pracownika za prywatne rozmowy zgodnie z ww. rozporządzeniem należy klasyfikować w paragrafie 436 "Opłaty z tytułu zakupu usług telekomunikacyjnych" z odpowiednią czwartą cyfrą. Natomiast zwroty wydatków dokonanych w poprzednich latach budżetowych stanowią dochód budżetu państwa i powinny być ujmowane w paragrafie 097 "Wpływy z różnych dochodów", z odpowiednią czwartą cyfrą [Przypis redakcji: od 1 stycznia 2017 r. obowiązuje nowy paragraf 094 "Wpływy z rozliczeń/zwrotów z lat ubiegłych"].

Ostateczną decyzję o sposobie klasyfikowania środków podejmuje, zgodnie z dyspozycją art. 53 ustawy z 27 sierpnia 2009 r. o finansach publicznych, kierownik jednostki sektora finansów publicznych, który dysponuje pełnią wiedzy o stanie faktycznym określonego zdarzenia i może dokonać szczegółowej analizy charakteru danego dochodu/wydatku.

Odpowiedź Ministerstwa Finansów z 8 listopada 2016 r.

Pytanie redakcji PRB: W odpowiedzi przytoczony został § 19 ust. 1 i 2 rozporządzenia Ministra Finansów z 7 grudnia 2010 r. w sprawie sposobu prowadzenia gospodarki finansowej jednostek budżetowych i samorządowych zakładów budżetowych. Przepisy te dotyczą wyłącznie państwowych jednostek budżetowych. Uprzejmie proszę o wskazanie, jak zatem powinny postępować samorządowe jednostki budżetowe w przedmiotowej kwestii.

Odpowiedź MF: Przepisy zawarte w §1 9 rozporządzenia Ministra z 7 grudnia 2010 r. w sprawie sposobu prowadzenia gospodarki finansowej jednostek budżetowych i samorządowych zakładów budżetowych zostały zamieszczone w rozdziale 4 "Tryb pobierania dochodów i dokonywania wydatków państwowych jednostek budżetowych" - zgodnie z delegacją ustawową zawartą art. 17 ust. 1 pkt 3 ustawy o finansach publicznych. Art. 17 ustawy stanowi, że Minister Finansów określi, w drodze rozporządzenia między innymi tryb pobierania dochodów i dokonywania wydatków państwowych jednostek budżetowych, ale nie można z niego bezpośrednio wywodzić niestosowania § 19 rozporządzenia do samorządowych jednostek budżetowych.

Dodatkowo informujemy, że udzielanie informacji w sprawach dotyczących stosowania przepisów o finansach publicznych przez samorządowe jednostki budżetowe należy do zadań regionalnych izb obrachunkowych.

Odpowiedź Ministerstwa Finansów z 8 listopada 2016 r.

6. Jakie obowiązują zasady ujmowania w księgach rachunkowych i w sprawozdaniach Rb-28/Rb-28S zaangażowania wydatków

Pytanie redakcji PRB: Jednostki sektora finansów publicznych, na podstawie art. 40 ust. 2 pkt 2 ustawy z 27 sierpnia 2009 r. o finansach publicznych, mają obowiązek ujmowania wszystkich etapów rozliczeń poprzedzających płatność dochodów i wydatków, a w zakresie wydatków i kosztów - także zaangażowanie środków. Do ewidencji prawnego zaangażowania wydatków budżetowych ujętych m.in. w planie finansowym jednostki budżetowej danego roku budżetowego służy konto pozabilansowe 998 "Zaangażowanie wydatków budżetowych roku bieżącego". Z opisu tego konta, zawartego w rozporządzeniu Ministra Finansów z 5 lipca 2010 r. w sprawie szczególnych zasad rachunkowości oraz planów kont (…), wynika, że na koniec roku konto to nie wykazuje salda, a to oznacza, że zaangażowanie wydatków roku bieżącego na koniec roku nie występuje. Ponadto opis konta 998 nie precyzuje, jakim saldem zamyka się to konto na koniec poszczególnych miesięcy roku budżetowego i co to saldo oznacza. W chwili zawarcia umowy jej wartość stanowi w całości zaangażowanie wydatków budżetowych, a w przypadku częściowego zrealizowania umowy - zaangażowanie odpowiada wartości niezrealizowanej części umowy. Po wykonaniu umowy i poniesieniu wydatków związanych z tą umową zaangażowanie wydatków ma wartość zerową. W związku z tym powstaje wątpliwość dotycząca danych podawanych odpowiednio w sprawozdaniach: Rb-28/Rb-28S w kolumnie "Zaangażowanie", gdzie zgodnie z instrukcjami ich sporządzania zawartymi w rozporządzeniu Ministra Finansów z 16 stycznia 2014 r. w sprawie sprawozdawczości budżetowej (załącznik nr 37 i 39) wykazuje się tu kwoty wynikające z umów, decyzji i innych postanowień, których wykonanie powoduje konieczność dokonania wydatków budżetowych w roku bieżącym. W poprzednim stanie prawnym był jasny zapis, że w kolumnie "Zaangażowanie" wykazuje się zaangażowanie planu wydatków budżetowych roku bieżącego na podstawie obrotów strony Ma konta 998. Wątpliwości występują także w zakresie ewidencji zaangażowania wydatków - czy prawidłowe jest przyjęcie zasady kwartalnej ewidencji zaangażowania na ostatni dzień każdego kwartału?

Czy wysokość zaangażowania może przekraczać plan finansowy? Czy zaangażowanie na koniec roku musi być bezwzględnie równe wydatkom wykonanym, czy może być większe w stosunku do planu o zobowiązania przyszłego roku? Czy w przypadku wydatków dotyczących wynagrodzeń i pochodnych w polityce rachunkowości można przyjąć zapis, że za zaangażowanie uznaje się plan wydatków ujęty w planie finansowym jednostki?

Odpowiedź MF: W sprawozdaniach miesięcznych i sprawozdaniu rocznym Rb-28 z wykonania planu wydatków budżetu państwa należy wykazywać dane w zakresie zaangażowania. W kolumnie 7 "Zaangażowanie" powinny być wykazywane kwoty wynikające z umów, decyzji i innych postanowień, których wykonanie powoduje konieczność dokonania wydatków budżetowych w roku bieżącym, bez względu na to, czy środki na ten cel są ujęte w planie czy też na moment sprawozdawczy jeszcze nie. Co do zasady, podejmując zobowiązanie prawne zaangażowania wydatków, powinno być zapewnione źródło finansowania, co w większości przypadków oznacza ujęcie tych wydatków w planie jednostki. Niemniej są przypadki zgodne z obowiązującymi przepisami, gdy dysponent środków budżetu państwa jest upoważniony do podejmowania zobowiązań prawnych angażujących środki budżetowe jeszcze przed zmianą planu.

Zaangażowanie w sprawozdaniu budżetowym Rb-28 należy wykazać na koniec każdego okresu sprawozdawczego zgodnie ze stanem faktycznym.

Na koniec roku budżetowego wartość zaangażowania nie powinna przekraczać limitu wydatków określonych w planie finansowym jednostki budżetowej i powinna, co do zasady, być równa poniesionym wydatkom.

Jednocześnie informuję, że zaangażowanie jest etapem poprzedzającym dokonanie wydatku, a także obejmuje wartość wydatkowanych kwot w ramach zatwierdzonego planu finansowego wydatków.

Sprawozdanie Rb-28S z wykonania planu wydatków budżetowych samorządowej jednostki budżetowej/jednostki samorządu terytorialnego sporządza się narastająco za kolejne miesiące roku budżetowego.

Natomiast samorządowe jednostki budżetowe, gminy, miasta na prawach powiatu, powiaty i samorządy województw oraz związki jednostek samorządu terytorialnego sprawozdania jednostkowe Rb-28S z wykonania planu wydatków budżetowych za miesiące: styczeń, luty, kwiecień, maj, lipiec, sierpień, październik, listopad oraz grudzień wypełniają tylko w zakresie wydatków planowanych i wykonanych.

Jednostki budżetowe zobowiązane zostały do prowadzenia ewidencji księgowej, uwzględniającej wszystkie etapy rozliczeń poprzedzające płatność dochodów i wydatków, a w zakresie wydatków i kosztów - również zaangażowanie środków, które oznacza prawne zaangażowanie środków ujętych w planie finansowym jednostki budżetowej danego roku budżetowego. Zaangażowanie jest etapem poprzedzającym dokonanie wydatku, a także obejmuje wartość wydatkowanych kwot w ramach zatwierdzonego planu finansowego wydatków. Dlatego wartość zaangażowania nie może przekraczać limitu wydatków określonego w planie finansowym jednostki budżetowej.

Jednocześnie należy odróżnić zaangażowanie od zobowiązania, które oznacza wynikający z przeszłych zdarzeń obowiązek wykonania świadczeń o wiarygodnie określonej wartości, które spowodują wykorzystanie już posiadanych lub przyszłych aktywów jednostki (art. 3 ust. 1 pkt 20 ustawy o rachunkowości). Zaangażowanie natomiast poprzedza powstanie zobowiązania oraz wydatku. Podkreślenia wymaga fakt, iż zaangażowanie środków, poprzedzające dokonanie wydatków, ujmuje się na kontach ewidencji pozabilansowej jednostki, co nie powoduje powstawania zobowiązań mających odzwierciedlenie w jej ewidencji bilansowej.

Do ewidencji prawnego zaangażowania wydatków budżetowych ujętych w planie finansowym jednostki budżetowej służy konto 998 - "Zaangażowanie wydatków budżetowych roku bieżącego" ujęte w załączniku nr 3 do rozporządzenia Ministra Finansów z 5 lipca 2010 r. w sprawie szczególnych zasad rachunkowości oraz planów kont dla budżetu państwa, budżetów jednostek samorządu terytorialnego, jednostek budżetowych, samorządowych zakładów budżetowych, państwowych funduszy celowych oraz państwowych jednostek budżetowych mających siedzibę poza granicami Rzeczypospolitej Polskiej.

Jak wynika z opisu do tego konta, służy ono do ewidencji prawnego zaangażowania wydatków budżetowych ujętych w planie finansowym jednostki budżetowej danego roku budżetowego oraz w planie finansowym niewygasających wydatków budżetowych ujętych do realizacji w danym roku budżetowym. Na stronie Wn tego konta ujmuje się równowartość sfinansowanych wydatków budżetowych w danym roku budżetowym, a także równowartość zaangażowanych wydatków, które będą obciążały wydatki roku następnego. Natomiast na stronie Ma ujmuje się zaangażowanie wydatków, czyli wartość umów, decyzji i innych postanowień, których wykonanie spowoduje konieczność dokonania wydatków budżetowych w roku bieżącym.

Ewidencja szczegółowa do konta 998 prowadzona jest według podziałek klasyfikacyjnych planu finansowego, z wyodrębnieniem planu niewygasających wydatków.

Odpowiedź Ministerstwa Finansów z 4 lipca 2016 r.

7. Jak rozliczać nadwyżkę VAT naliczonego nad należnym

Pytanie: Przekazanie jednostkom budżetowym nadwyżki VAT naliczonego nad należnym nie zostało przewidziane w ustawie o centralizacji, w związku z tym, czy taka praktyka będzie dopuszczalna?

Odpowiedź MF: Artykuł 20 i 21 ustawy z 5 września 2016 r. o szczególnych zasadach rozliczeń podatku od towarów i usług oraz dokonywania zwrotu środków publicznych przeznaczonych na realizację projektów finansowanych z udziałem środków pochodzących z budżetu Unii Europejskiej lub od państw członkowskich Europejskiego Porozumienia o Wolnym Handlu przez jednostki samorządu terytorialnego uwzględnia zmiany w przepisach ustawy z 15 lutego 1992 r. o podatku dochodowym od osób prawnych oraz w ustawie z 27 sierpnia 2009 r. o finansach publicznych umożliwiające przekazywanie samorządowemu zakładowi budżetowemu z budżetu jednostki samorządu terytorialnego środków finansowych wynikających z rozliczenia podatku od towarów i usług, z tym że ich wysokość nie może być wyższa niż wynikająca z rozliczenia podatku związanego z tym zakładem. Środki finansowe otrzymane przez samorządowy zakład budżetowy z budżetu jednostki samorządu terytorialnego wynikające z rozliczenia podatku od towarów i usług związanego z tym zakładem w świetle przepisów ustawy o podatku dochodowym od osób prawnych nie zalicza się do przychodów.

Przepisy ww. ustawy nie przewidują przekazywania z budżetu jednostki samorządu terytorialnego środków finansowych wynikających z rozliczenia podatku VAT do jednostek budżetowych. Zwrot różnicy podatku wynikającej ze scentralizowanej deklaracji VAT będzie dokonywany przez urząd skarbowy na rachunek jednostki samorządu terytorialnego. Natomiast jednostka samorządu terytorialnego będzie następnie decydować według swojego uznania o przekazaniu tej nadwyżki do zakładu budżetowego.

Źródło: www.finanse.mf.gov.pl

8. Czy zwrot VAT z urzędu skarbowego z rozliczeń to dochód, czy zmniejszenie wydatków

Pytanie: Czy zwrot VAT z urzędu skarbowego z rozliczeń w bieżącym roku może być traktowany jako dochód jednostki samorządu terytorialnego, czy powinien być traktowany jako zmniejszenie wydatków jednostek?

Odpowiedź MF: Obowiązująca ustawa z 27 sierpnia 2009 r. o finansach publicznych oraz rozporządzenia wykonawcze do tej ustawy nie regulują wprost możliwości refundacji wydatków jednostki samorządu terytorialnego; dla państwowych jednostek budżetowych możliwość taką przewiduje § 19 rozporządzenia Ministra Finansów z 7 grudnia 2010 r. w sprawie sposobu prowadzenia gospodarki finansowej jednostek budżetowych i samorządowych zakładów budżetowych.

Na podstawie § 19 tego rozporządzenia uzyskane przez państwowe jednostki budżetowe zwroty wydatków dokonanych w tym samym roku budżetowym zmniejszają wykonanie planowanych wydatków w tym roku budżetowym, natomiast uzyskane przez państwowe jednostki budżetowe zwroty wydatków dokonanych w poprzednich latach budżetowych stanowią dochody budżetu państwa.

W celu ujednolicenia rozliczeń z tytułu zwrotów VAT możliwe jest stosowanie przez jednostki samorządu terytorialnego rozwiązań analogicznych jak dla państwowych jednostek budżetowych, poprzez uregulowanie tej kwestii na podstawie art. 212 ust. 1 pkt 10 ustawy o finansach publicznych. Z przepisu tego wynika, że uchwała budżetowa określa również inne postanowienia, których obowiązek zamieszczenia w uchwale budżetowej wynika z postanowień organu stanowiącego jednostki samorządu terytorialnego. Aby zatem jednostki samorządu terytorialnego mogły skorzystać z możliwości wznawiania wydatków budżetowych, niezbędne są w tym zakresie odpowiednie postanowienia organu stanowiącego.

Źródło: www.finanse.mf.gov.pl

9. Czy dochody opodatkowane VAT należy w budżetach JST ujmować netto, czy z VAT

Pytanie: W jaki sposób w budżecie JST należy prezentować dochody opodatkowane VAT - w kwocie brutto wynikającej ze zrealizowanych płatności przez kontrahentów (tzw. kasowo zrealizowanych i zgodnie z wpływami wynikającymi z wyciągów bankowych) czy w kwocie netto pomniejszonej o VAT należny?

Odpowiedź MF: Podatek od towarów i usług (VAT) nie stanowi dochodu jednostek samorządu terytorialnego. W katalogu źródeł dochodów jednostek samorządu terytorialnego, określonym w ustawie z 13 listopada 2003 r. o dochodach jednostek samorządu terytorialnego, VAT nie występuje jako źródło dochodów tych jednostek. Zgodnie z art. 1 ust. 2 ustawy z 11 marca 2004 r. o podatku od towarów i usług VAT jest dochodem budżetu państwa.

W związku z powyższym w sprawozdaniu Rb-27S z wykonania planu dochodów budżetowych samorządowej jednostki budżetowej i jednostki samorządu terytorialnego dochody powinny być ujmowane w kwotach netto (bez VAT).

Źródło: www.finanse.mf.gov.pl

10. Czy dopuszczalne jest stosowanie w jednostce budżetowej paragrafu 4530 "Podatek od towarów i usług"

Pytanie: Czy dopuszczalne jest stosowanie w jednostce budżetowej paragrafu 4530 jako wydatku, w przypadku gdy VAT z faktury wydatkowej podlega odliczeniu? Zaplanowany wydatek w takim paragrafie bardzo ułatwiłby rozliczenie VAT naliczonego zwróconego z US w sytuacji, gdy VAT zwrócony księgowany jest jako zmniejszenie wydatków.

Odpowiedź MF: Z chwilą wdrożenia centralizacji rozliczeń podatku VAT jednostka samorządu terytorialnego "przejmie" obowiązki podatnika VAT za swoje jednostki organizacyjne. Jednostka samorządu terytorialnego powinna zatem opracować procedury dotyczące rozliczeń podatku VAT z jednostkami organizacyjnymi z uwzględnieniem przepisów prawa.

W paragrafie 4530 "Podatek od towarów i usług" jednostka samorządu terytorialnego ujmie wydatki dotyczące zapłaty podatku VAT należnego (kiedy VAT należny jest wyższy od VAT naliczonego).

W sprawozdaniu Rb-28S z wykonania planu wydatków budżetowych wydatki wykazywane będą w kwotach brutto.

Źródło: www.finanse.mf.gov.pl

11. Czy wydatki ponoszone w ramach nowej perspektywy finansowej należy kwalifikować do wydatków strukturalnych

Pytanie redakcji PRB: Wydatki publiczne klasyfikuje się według dodatkowej klasyfikacji określającej kody wydatków strukturalnych. Taki obowiązek wynika z art. 39 ust. 2 ustawy z 27 sierpnia 2009 r. o finansach publicznych. Wydane na podstawie art. 39 ust. 4 ww. ustawy rozporządzenie Ministra Finansów z 10 marca 2010 r. w sprawie szczegółowej klasyfikacji wydatków strukturalnych nie obejmuje wielu programów realizowanych w ramach perspektywy finansowej 2014-2020. Ponadto w rozporządzeniu wykonawczym Komisji (UE) nr 215/2014 z 7 marca 2014 r. ustanawiającym zasady wykonania rozporządzenia Parlamentu Europejskiego i Rady (UE) nr 1303/2013 (…), w załączniku I podane są Wymiary i kody kategorii interwencji funduszy polityki spójności w ramach celu "Inwestycje na rzecz wzrostu gospodarczego i zatrudnienia" oraz Inicjatywy na rzecz zatrudnienia ludzi młodych. Nowe kody odnoszą się do obecnej perspektywy finansowej. Jak zatem należy klasyfikować wydatki ponoszone w ramach nowej perspektywy finansowej?

Odpowiedź MF: W sprawie kwalifikowania wydatków strukturalnych - Ministerstwo Finansów informuje, co następuje:

Dane zawarte w sprawozdaniach Rb-WSa i Rb-WSb za rok 2015 zostaną wykorzystane do weryfikacji zasady dodatkowości dotyczącej perspektywy finansowej 2007-2013, z uwzględnieniem obowiązującej dla tego okresu programowania zasady n+2. Natomiast weryfikacja zasady dodatkowości dla okresu programowania 2014-2020 podlegać będzie zasadom określonym w art. 95 rozporządzenia Parlamentu Europejskiego i Rady (UE) nr 1303/2013 z 17 grudnia 2013 r. Dodatkowo szczegółowe zasady dotyczące weryfikacji przestrzegania zasady dodatkowości w perspektywie finansowej 2014-2020 określono w pkt 2 załącznika X wyżej wymienionego rozporządzenia. Zgodnie z tym rozporządzeniem, weryfikacja zasady dodatkowości będzie polegała na wykazaniu nakładów brutto na środki trwałe instytucji rządowych i samorządowych, przy czym państwo członkowskie nie ma obowiązku wykazywania tych kwot oddzielnie dla każdej z kategorii interwencji. Oznacza to, że wydatki związane z realizacją projektów w ramach perspektywy 2014-2020 (m.in. w ramach PO WER, RPO) nie powinny być wykazywane w sprawozdaniu o poniesionych przez daną jednostkę wydatkach strukturalnych.

Wydatki realizowane w 100% ze środków krajowych nadal należy klasyfikować jako wydatki strukturalne w kodach i obszarach dotychczas obowiązujących.

Odpowiedź Ministerstwa Finansów z 22 grudnia 2015 r.

Uwaga! Patrz także wyjaśnienie Dyrektora Departamentu Prawnego w Ministerstwie Rozwoju opublikowane w PRB 9/2017 na str. 15.

12. Czy na zaciągnięcie kredytu w rachunku bieżącym trzeba przeprowadzić przetarg

Pytanie jednostki: Obsługę bankową powiatu drawskiego prowadzi bank wyłoniony w przetargu w 2012 r., a od 2015 r. ten sam bank na podstawie 3-letniej umowy (z uwagi na minimalne koszty obsługi). W 2017 r. powiat planuje zaciągnąć kredyt długoterminowy w kwocie 1 mln zł oraz kredyt w rachunku bieżącym w kwocie maksymalnej 2 mln zł (na przejściowy deficyt). Stosowne upoważnienia dla zarządu powiatu zawarte są w uchwale budżetowej na 2017 r. Wartość przedmiotu zamówienia na kredyt długoterminowy przekracza kwotę 30 000 euro i zgodnie z prawem zamówień publicznych będzie przeprowadzony przetarg. Czy na kredyt w rachunku bieżącym w 2017 r. (na przejściowy deficyt) trzeba przeprowadzić przetarg?

Odpowiedź RIO: (…) W ocenie Kolegium, kredyt w rachunku bieżącym na finansowanie przejściowego deficytu zaciąga się w banku prowadzącym bieżącą obsługę budżetu jednostki. Usługa bankowa polegająca na udzieleniu kredytu w rachunku bieżącym powinna być objęta postępowaniem o udzielenie zamówienia na prowadzenie bankowej obsługi budżetu.

Wyboru banku na prowadzenie bankowej obsługi budżetu jednostki dokonuje się na zasadach określonych przepisami art. 264 ustawy o finansach publicznych, tj. na zasadach sformułowanych w przepisach o zamówieniach publicznych. Jeżeli powiat ma zawartą umowę na bankową obsługę budżetu w 2017 r., która nie przewiduje udzielenia kredytu w rachunku bieżącym na finansowanie przejściowego deficytu, a wyboru banku dokonano w trybie przepisów ustawy - Prawo zamówień publicznych, zgodnie z art. 144 tej ustawy niedopuszczalne jest dokonywanie zmian postanowień zawartej umowy w stosunku do treści oferty, na podstawie której dokonano wyboru wykonawcy.

Pismo RIO w Szczecinie z 2 lutego 2017 r.

Specjalne podziękowania dla Starostwa Powiatowego w Drawsku Pomorskim za udostępnienie redakcji PRB powyższego pisma.

13. Czy można sfinansować z publicznych środków budżetowych JST wydatki dotyczące prywatnych ubezpieczeń zdrowotnych jej pracowników

Pytanie jednostki: Starosta jako pracodawca ubezpiecza od odpowiedzialności majątkowej funkcjonariuszy publicznych - pracowników urzędu, którzy w jego imieniu wydają decyzje administracyjne. Wartość indywidualnego ubezpieczenia stanowi przychód pracownika i zgodnie z obowiązującymi przepisami jest obciążany podatkiem i składkami ZUS. Czy wartość ubezpieczenia poszczególnych pracowników może być wydatkiem i kosztem urzędu?

Odpowiedź RIO: W zakresie finansowania z budżetu powiatu indywidualnych, pracowniczych ubezpieczeń zgodnie z ogólną normą zawartą w przepisach art. 44 ust. 2 ustawy z 27 sierpnia 2009 r. o finansach publicznych (Dz.U. z 2016 r. poz. 1870, ze zm.), każdy wydatek z budżetu musi wynikać z przepisów prawnych dotyczących poszczególnych rodzajów wydatków i musi się mieścić w zadaniach jednostki samorządu terytorialnego określonych w ustawach ustrojowych samorządu terytorialnego.

Zdaniem Kolegium, zgodnie z zasadami ubezpieczeń zdrowotnych pracowników określonymi przepisami ustawy z 27 sierpnia 2004 r. o świadczeniach opieki zdrowotnej finansowanych ze środków publicznych (Dz.U. z 2016 r. poz. 1793, ze zm.) nie przewiduje się możliwości finansowania z publicznych środków budżetowych jednostki samorządu terytorialnego prywatnych ubezpieczeń zdrowotnych jej pracowników.

Jednocześnie wyjaśniam, że powyższe stanowisko nie jest wiążącą wykładnią prawa, lecz prezentuje pogląd na zagadnienie sygnalizowane w ww. piśmie.

Pismo RIO w Szczecinie z 2 lutego 2017 r.

Specjalne podziękowania dla Starostwa Powiatowego w Drawsku Pomorskim za udostępnienie redakcji PRB powyższego pisma.

14. Czy spotkania integracyjne pracowników można sfinansować z budżetu gminy

Pytanie jednostki: W związku z Dniem Pracownika Samorządowego planowane jest spotkanie integracyjne pracowników urzędu połączone z uroczystym obiadem. Czy spotkania integracyjne pracowników można sfinansować z budżetu gminy?

Stanowisko jednostki: Zgodnie z art. 216 ust. 2 pkt 1 ustawy z 27 sierpnia 2009 o finansach publicznych (Dz.U. z 2016 r. poz. 1870 z późn.zm.) wydatki budżetu jednostki samorządu terytorialnego są przeznaczone na realizację zadań określonych w odrębnych przepisach, a w szczególności na zadania własne jednostek. Jednocześnie według art. 44 ust. 2 powołanej ustawy, jednostki sektora finansów publicznych (gminy) dokonują wydatków zgodnie z przepisami dotyczącymi poszczególnych rodzajów wydatków.

Wydatki na organizację spotkań integracyjnych pracowników samorządowych nie mieszczą się w katalogu wydatków wymienionych w ww. przepisach.

W związku z powyższym sfinansowanie ww. przedsięwzięcia budzi wątpliwości.

Odpowiedź RIO: W odpowiedzi na wniosek o udzielenie wyjaśnienia w zakresie stosowania przepisów o finansach publicznych, który wpłynął w dniu 6.06.2017 r., Regionalna Izba Obrachunkowa w Kielcach informuje, że stanowisko własne, w sprawie oceny prawnej zaistniałego stanu faktycznego lub zdarzenia przyszłego, prezentowane w części D wniosku, należy uznać za prawidłowe.

Przedstawiając powyższe należy zaznaczyć, że wyjaśnienia regionalnej izby obrachunkowej nie stanowią wiążącej wykładni prawa.

Pismo RIO w Kielcach z 7 czerwca 2017 r.

15. W jakiej formie można sfinansować przedsięwzięcia w ramach funduszu sołeckiego

Pytanie jednostki: Rada Gminy Popielów zgodnie z uchwałą Nr XV/105.2016 Rady Gminy Popielów z 31 marca 2016 r. w budżecie roku 2017 wyodrębniła środki stanowiące fundusz sołecki. Pośród wielu zadań zebranie wiejskie sołectwa Popielów zawnioskowało m.in. o zwiększenie w budżecie 2017 roku puli środków na rehabilitację starszych mieszkańców wsi Popielów. Zabezpieczona w budżecie kwota na realizację powołanego zadania została ujęta w formie dotacji celowej, którą gmina Popielów przekaże w trybie określonym w art. 115 ustawy z 15 kwietnia 2011 r. o działalności leczniczej (j.t. Dz.U. z 2016 r. poz. 1638 ze zm.). Podstawowa pula środków na realizację zadania z zakresu ochrony zdrowia została przyjęta w budżecie danego roku zgodnie z Programem polityki zdrowotnej w zakresie rehabilitacji leczniczej mieszkańców gminy Popielów na lata 2015-2020 (uchwała nr IX/43/2015 Rady Gminy Popielów z 25 czerwca 2015 r.). Przedsięwzięcie zaplanowane w ramach funduszu sołeckiego zwiększyło dany odpis.

Podobnie jak w latach ubiegłych, pod koniec II kwartału br. gmina Popielów ogłosi otwarty konkurs ofert na realizację Programu polityki zdrowotnej w zakresie rehabilitacji leczniczej mieszkańców gminy Popielów w roku 2017. Do konkursu mogą przystąpić podmioty lecznicze w rozumieniu ustawy z 15 kwietnia 2011 r. o działalności leczniczej. Udzielanie świadczeń rehabilitacyjnych (katalog tych świadczeń zostanie określony w konkursie) odbywać się będzie wyłącznie w podmiotach leczniczych znajdujących się na terenie gminy Popielów. Świadczenia w ramach Programu udzielane będą dobrowolnie i bezpłatnie. W konkursie zostanie określona wysokość środków oraz informacja o grupie docelowej potencjalnych świadczeniobiorców. Zostaną również określone warunki, jakie powinien spełniać podmiot ubiegający się o środki publiczne, oraz zasady udzielania świadczeń. Z wyłonionym w konkursie podmiotem zostanie zawarta umowa dotacji (w rozumieniu przepisów o finansach publicznych). Przekazane środki dofinansują koszty świadczonych usług.

Czy zgodnie z obowiązującymi przepisami ustawy z 27 sierpnia 2009 r. o finansach publicznych, art. 2 ust. 6 ustawy z 21 lutego 2014 r o funduszu sołeckim (Dz.U. z 2014 r. poz. 301 ze zm.) oraz art. 7 ust. 1 pkt 5 ustawy z 8 marca 1990 r. o samorządzie gminnym (j.t. Dz.U. z 2016 r. poz. 446 ze zm.) z budżetu gminy można wydatkować środki w formie dotacji celowej na realizację ww. zadań w ramach funduszu sołeckiego?

Stanowisko jednostki: Według definicji art. 127 ust. 1 lit. c) ustawy z 27 sierpnia 2009 r. o finansach publicznych "Dotacje celowe są to środki przeznaczone na: finansowanie lub dofinansowanie: (...) bieżących zadań własnych jednostek samorządu terytorialnego".

Z kolei art. 216 ust. 2 pkt 1 powołanej ustawy wskazuje, że "wydatki budżetu jednostki samorządu terytorialnego są przeznaczone na realizację zadań określonych w odrębnych przepisach, a w szczególności na: zadania własne jednostek samorządu terytorialnego (...)". Zgodnie z art. 2 ust. 6 ustawy z 21 lutego 2014 r. o funduszu sołeckim (Dz.U. z 2014 r. poz. 301 ze zm.) środki funduszu przeznacza się na realizację przedsięwzięć, które są zadaniami własnymi, służą poprawie warunków życia mieszkańców i są zgodne ze strategią rozwoju gminy. Kluczowe dla omawianego zagadnienia jest, aby przedsięwzięcie określone w uchwalonym przez zebranie wiejskie wniosku, spełniało łącznie kryteria, o których mowa w art. 2 ust. 6 ustawy o funduszu sołeckim. Do zadań własnych gminy należą, zgodnie z art. 7 ust. 1 pkt 5 ustawy z 8 marca 1990 r. o samorządzie gminnym (j.t. Dz.U. z 2016 r. poz. 446 ze zm.) sprawy ochrony zdrowia. Zadanie zgodne jest również ze Strategią Rozwoju Gminy - 1.1. Wsparcie rozwoju społecznego 1.1.1. Zapewnienie rozwoju usług wspierających rodzinę, w tym zapewnienie opieki nad dziećmi, zapewnienie opieki senioralnej, zwiększenie dostępności do świadczeń zdrowotnych, z uwzględnieniem rehabilitacji ruchowej (uchwała nr XIV/92/2016 Rady Gminy Popielów z 28 stycznia 2016 r. w sprawie uchwalenia Strategii Rozwoju Gminy Popielów na okres 2016-2020 z perspektywą do 2025 r.). Jak uzasadniono we wniosku Zebrania Wiejskiego Sołectwa Popielów "(...) Zadania w tym zakresie prowadzone są poprzez Caritas Diecezji Opolskiej i Program Polityki Zdrowotnej (...). Z uwagi na to, że środki zabezpieczane na bezpłatne świadczenia rehabilitacyjne są niewystarczające mieszkańcy zawnioskowali o zwiększenie puli środków dla mieszkańców wsi Popielów". Mając na uwadze powyższe, przedsięwzięcie zaplanowane w ramach funduszu sołeckiego, które niewątpliwie służy poprawie życia mieszkańców, w pełni wypełnia wszystkie niezbędne kryteria określone w art. 2 ust. 6 ustawy o funduszu sołeckim. Są to zadania własne, które można finansować w formie dotacji z budżetu JST.

Gmina Popielów stoi na stanowisku, iż omawiane przedsięwzięcie można zrealizować w formie dotacji w ramach zaplanowanego w budżecie 2017 r. funduszu sołeckiego.

Odpowiedź RIO: W odpowiedzi na pismo z dnia 23 maja 2017 r. sygn. FN.3251.02.2017.JR, dotyczące wniosku o udzielenie wyjaśnienia na pytanie, czy zgodnie z obowiązującymi przepisami ustawy z 27 sierpnia 2009 r. o finansach publicznych, art. 2 ust. 6 ustawy z dnia 21 lutego 2014 r. o funduszu sołeckim oraz art. 7 ust. 1 pkt 5 ustawy z dnia 8 marca 1990 r. o samorządzie gminnym, z budżetu gminy można wydatkować środki w formie dotacji celowej na realizację zadań w trybie określonym w art. 115 ustawy z dnia 15 kwietnia 2011 r. o działalności leczniczej w ramach funduszu sołeckiego, informuję co następuje.

Zgodnie z art. 2 ust. 6 ustawy z 21 lutego 2014 r. o funduszu sołeckim (Dz.U. z 2014 r. poz. 301 ze zm.), środki funduszu przeznacza się na realizację przedsięwzięć, które są zadaniami własnymi gminy, służą poprawie warunków życia mieszkańców i są zgodne ze strategią rozwoju gminy. Ponadto na podstawie art. 2 ust. 7 powyższej regulacji prawnej, środki te można przeznaczyć również na pokrycie wydatków na działania zmierzające do usunięcia skutków klęski żywiołowej.

Zatem, kluczowe dla omawianego zagadnienia jest, aby przedsięwzięcie określone w uchwalonym przez zebranie wiejskie wniosku spełniało łącznie kryteria, o których mowa w art. 2 ust. 6 ustawy o funduszu sołeckim.

Dodatkowo na podstawie art. 5 ust. 3 ustawy o funduszu sołeckim wniosek, oprócz wskazania przedsięwzięcia przewidzianego do realizacji na obszarze sołectwa w ramach środków określonych dla danego sołectwa, powinien zawierać oszacowanie jego kosztów i uzasadnienie. Należy mieć na uwadze, że zgodnie z art. 5 ust. 11 powołanej regulacji prawnej, rada gminy odrzuca wniosek sołectwa w przypadku, gdy zamierzone przedsięwzięcia nie spełniają wymogów określonych w art. 2 ust. 6 lub 7.

Ustawa z 27 sierpnia 2009 r. o finansach publicznych (j.t. Dz.U. z 2016 r. poz. 1870 ze zm.) w art. 44 ust. 2 stanowi, że jednostki sektora finansów publicznych dokonują wydatków zgodnie z przepisami dotyczącymi poszczególnych rodzajów wydatków.

Regulacje prawne w zakresie dotacji znajdują się w art. 126 powołanej ustawy. Przepis ten wskazuje, że dotacje są to podlegające szczególnym zasadom rozliczania środki z budżetu państwa, budżetu jednostek samorządu terytorialnego oraz z państwowych funduszy celowych przeznaczone na podstawie niniejszej ustawy, odrębnych ustaw lub umów międzynarodowych, na finansowanie lub dofinansowanie realizacji zadań publicznych.

Zgodnie z brzmieniem art. 221 ust. 1 ustawy o finansach publicznych, podmioty niezaliczane do sektora finansów publicznych i niedziałające w celu osiągnięcia zysku mogą otrzymywać z budżetu jednostki samorządu terytorialnego dotacje celowe na cele publiczne, związane z realizacją zadań tej jednostki, a także na dofinansowanie inwestycji związanych z realizacją tych zadań.

Ustawodawca wskazał również, że zlecenie zadania i udzielenie dotacji następuje zgodnie z przepisami ustawy z 24 kwietnia 2003 r. o działalności pożytku publicznego i o wolontariacie, a jeżeli dotyczy ono innych zadań niż określone w tej ustawie - na podstawie umowy jednostki samorządu terytorialnego z podmiotem, o którym mowa w ust. 1 (art. 221 ust. 2 cyt. ustawy).

Powyższych zapisów ustawowych nie można interpretować bez odniesienia do ustaw szczególnych, które precyzują sposób finansowania poszczególnych zadań realizowanych przez gminy. Z treści nadesłanego pisma wynika, że rozpatrując przedmiotowe zagadnienie należy mieć na uwadze m.in. przepisy wynikające z ustawy z 15 kwietnia 2011 r. o działalności leczniczej (j.t. Dz.U. z 2016 r. poz. 1638 ze zm.).

Mając na uwadze obecny stan prawny, należy stwierdzić, że środki wyodrębnione w ramach funduszu sołeckiego stanowią część budżetu gminy. Środki te nie są przekazywane sołectwom w jakiejkolwiek formie. Gmina ponosi niezbędne wydatki związane z realizacją tych przedsięwzięć. Organ wykonawczy gminy jest odpowiedzialny za prawidłowe gospodarowanie środkami tego funduszu. Jest również uprawniony do zaciągania zobowiązań na pokrycie wydatków zaplanowanych w budżecie na realizację zadań w ramach funduszu sołeckiego (M. Paczocha, Fundusz sołecki jako narzędzie realizacji zadań gminy przez sołectwa, w: Finanse Komunalne nr 7-8/2009 s. 24).

Zatem dotacji jako formy finansowania przedsięwzięć w ramach funduszu sołeckiego nie można wykluczyć. Konkludując należy wskazać, że każdy wniosek w sprawie przeznaczenia środków z funduszu sołeckiego powinien być rozpatrywany przez pryzmat ustaw regulujących określone zagadnienia, w szczególnosci należy rozważyć, czy prawidłowo zostały oszacowane koszty przedsięwzięcia jak również fakt, iż realizacja przedsięwzięcia w ramach środków określonych dla danego sołectwa, powinna odbywać się na obszarze danego sołectwa. Konieczne jest również wyodrębnienie środków finansowych na realizację przedsięwzięcia w ramach funduszu sołeckiego w celu ich prawidłowego rozliczenia po jego realizacji. Jednakże ostateczna decyzja w sprawie należy do organu wykonawczego gminy.

Przedstawiając powyższe należy zaznaczyć, że wyjaśnienia Regionalnej Izby Obrachunkowej w Opolu nie stanowią wiążącej wykładni prawa.

Pismo RIO w Opolu z 22 czerwca 2017 r.

Specjalne podziękowania dla Wójta Gminy Popielów za udostępnienie redakcji PRB powyższego pisma.

16. Informacja Ministerstwa Finansów o zmianach zasad udzielania ulg w spłacie niepodatkowych należności pieniężnych o charakterze cywilnoprawnym i publicznoprawnym obowiązujących od 28 kwietnia 2017 r. wraz z komentarzem eksperta

Od 28 kwietnia 2017 r. obowiązują zmienione przepisy ustawy z 27 sierpnia 2009 r. o finansach publicznych (Dz.U. z 2017 r. poz. 659), dotyczące udzielania ulg w spłacie należności pieniężnych mających charakter cywilnoprawny, przypadających organom administracji rządowej, państwowym jednostkom budżetowym i państwowym funduszom celowym (np. opłaty z tytułu najmu lub dzierżawy nieruchomości, koszty postępowań sądowych), oraz niepodatkowych należności budżetowych o charakterze publicznoprawnym (np. grzywny nakładane w drodze mandatu karnego, kary pieniężne, opłaty administracyjne). Wprowadzone zmiany mają na celu wyeliminowanie wątpliwości na tle stosowania dotychczasowych przepisów ustawy o finansach publicznych.

Nowe rozwiązania dotyczą umarzania należności zasądzonych na rzecz Skarbu Państwa tytułem kosztów zastępstwa procesowego w sprawach, które były przedmiotem orzeczeń Europejskiego Trybunału Praw Człowieka (ETPCz). Przyjmując te rozwiązania Polska wypełniła zobowiązanie prawno-międzynarodowe dotyczące wprowadzenia przepisów określających udzielanie ulg w spłacie należności cywilnoprawnych niezbędne dla pełnego wykonywania orzeczeń ETPCz.

Dodatkowo ustawa uchyla również przepis mogący wywoływać wątpliwości interpretacyjne co do zakresu dokumentów wytworzonych przez audytora wewnętrznego w trakcie prowadzenia audytu wewnętrznego podlegających udostępnieniu w trybie przepisów o dostępie do informacji publicznej.

16.1. Zmienione przepisy uofp w zakresie należności o charakterze cywilnoprawnym

| Zakres regulacji | Przepisy uofp po zmianach oraz objaśnienia MF |

| 1. Wyraźne określenie, kiedy należności mogą być umarzane z urzędu (art. 56), a kiedy na wniosek dłużnika (art. 57), oraz ujednolicenie dla ww. przepisów przesłanki udzielania preferencji w spłacie należności, stanowiące klauzule generalne: "ważny interes dłużnika" oraz "interes publiczny" | Art. 55.[Umarzanie, odraczanie i rozkładanie na raty należności cywilnoprawnych] Należności pieniężne mające charakter cywilnoprawny, przypadające organom administracji rządowej, państwowym jednostkom budżetowym i państwowym funduszom celowym, mogą być umarzane w całości albo w części lub ich spłata może być odraczana lub rozkładana na raty. Art. 56. [Przesłanki umorzenia w całości należności cywilnoprawnych] 1. Należności, o których mowa w art. 55, mogą być z urzędu umarzane w całości, jeżeli: 1) osoba fizyczna - zmarła, nie pozostawiając żadnego majątku albo pozostawiła majątek niepodlegający egzekucji na podstawie odrębnych przepisów, albo pozostawiła przedmioty codziennego użytku domowego, których łączna wartość nie przekracza kwoty 6000 zł; 2) osoba prawna - została wykreślona z właściwego rejestru osób prawnych przy jednoczesnym braku majątku, z którego można by egzekwować należność, a odpowiedzialność z tytułu należności nie przechodzi z mocy prawa na osoby trzecie; 3) zachodzi uzasadnione przypuszczenie, że w postępowaniu egzekucyjnym nie uzyska się kwoty wyższej od kosztów dochodzenia i egzekucji tej należności lub postępowanie egzekucyjne okazało się nieskuteczne; 4) jednostka organizacyjna nieposiadająca osobowości prawnej uległa likwidacji; 5) zachodzi interes publiczny. 2. W przypadku gdy oprócz dłużnika głównego są zobowiązane inne osoby, należności, o których mowa w ust. 1, mogą zostać umorzone tylko wtedy, gdy warunki umarzania są spełnione wobec wszystkich zobowiązanych. Art. 57. [Ważny interes dłużnika, interes publiczny, względy społeczne lub gospodarcze] Na wniosek dłużnika: 1) należności mogą być umarzane w całości - w przypadkach uzasadnionych ważnym interesem dłużnika lub interesem publicznym; 2) należności mogą być umarzane w części, terminy spłaty całości albo części należności mogą zostać odroczone lub płatność całości albo części należności może zostać rozłożona na raty - w przypadkach uzasadnionych względami społecznymi lub gospodarczymi, w szczególności możliwościami płatniczymi dłużnika.

Art. 56 ustawy przewiduje możliwość umarzania z urzędu należności cywilnoprawnych w całości, wskazując jednocześnie przypadki, kiedy umorzenie może być zastosowane. Spośród przesłanek określonych w pkt 1-5, niezbędnych do udzielenia preferencji w spłacie należności, wykreślono dotychczas obowiązującą przesłankę "ważnego interesu dłużnika". Przyjęto bowiem, że powoływanie się na ważny interes dłużnika powinno pozostać domeną dłużnika. Kwestie udzielania poszczególnych form preferencji (ulg) wyłącznie na wniosek dłużnika uregulowano natomiast w art. 57. Dopuszczono również możliwość umorzenia, na wniosek dłużnika, należności w całości (dotychczas na wniosek dłużnika możliwe było umorzenie należności jedynie w części). W art. 57 w pkt 1 ustawa przewiduje więc, że na wniosek dłużnika należności mogą być umarzane w całości, o ile jest to uzasadnione ważnym interesem dłużnika lub interesem publicznym. Powyższe kryterium przyjęto ze względu na najbardziej istotne dla Skarbu Państwa skutki, wynikające z zastosowania ww. ulgi. Ulga ta powinna być udzielana w sytuacjach szczególnych, wyjątkowych, gdyż jej udzielenie wiąże się z rezygnacją Skarbu Państwa z dochodu w odniesieniu do całej należności, powodując tym samym uszczuplenie dochodów budżetu państwa. W art. 57 w pkt 2 ustawa przewiduje możliwość umorzenia należności w części, odroczenia terminów spłaty całości albo części należności lub rozłożenia na raty płatności całości albo części należności - gdy jest to uzasadnione względami społecznymi lub gospodarczymi, w szczególności możliwościami płatniczymi dłużnika. Ze względu na fakt, że zastosowanie tych ulg będzie wywoływać łagodniejsze skutki dla Skarbu Państwa, organ udzielający ulgi będzie mógł kierować się innymi niż przy całkowitym umorzeniu należności przesłankami, takimi jak względy społeczne lub gospodarcze, np. ograniczone możliwości płatnicze dłużnika.

|

| 2. Uregulowanie kwestii:

| Art. 57a. [Umorzenie należności zasądzonych na rzecz Skarbu Państwa w postępowaniu związanym z naruszeniem Konwencji o ochronie praw człowieka i podstawowych wolności] 1. Należności zasądzone na rzecz Skarbu Państwa tytułem zwrotu kosztów zastępstwa procesowego podlegają umorzeniu na wniosek dłużnika, jeżeli zasądzono je w postępowaniu, którego celem było zapobieżenie naruszeniu Konwencji o ochronie praw człowieka i podstawowych wolności, sporządzonej w Rzymie dnia 4 listopada 1950 r. (Dz.U. z 1993 r. poz. 284, z późn.zm.) lub Protokołów dodatkowych do tej Konwencji lub uchylenie skutków tego naruszenia, lub uzyskanie zadośćuczynienia lub odszkodowania za to naruszenie w krajowym systemie prawnym, oraz w zakresie, w jakim z orzeczenia Europejskiego Trybunału Praw Człowieka wynika, że w postępowaniu tym naruszono wobec dłużnika tę Konwencję lub Protokoły dodatkowe do tej Konwencji. 2. Na wniosek dłużnika umorzeniu podlegają również należności Skarbu Państwa z tytułu zwrotu kosztów postępowań prowadzonych w związku z dochodzeniem należności, o których mowa w ust. 1.

Art. 57a ust. 1 odnosi się do kwot zastępstwa procesowego Skarbu Państwa zasądzonych w postępowaniu przed organem krajowym. Z treści tego przepisu wynika bowiem, że chodzi o postępowanie "poddane kontroli" ETPCz, tj. postępowanie krajowe. W przepisie wyraźnie wskazano rodzaje postępowań, których przepis ten będzie dotyczył. Zgodnie z utrwalonym orzecznictwem ETPCz, koszty i wydatki poniesione w postępowaniu krajowym mogą być zwrócone, o ile zostały poniesione celem zapobieżenia naruszeniu Konwencji o ochronie praw człowieka i podstawowych wolności (lub Protokołów dodatkowych do Konwencji) lub uchylenia jego skutków albo uzyskania rekompensaty za to naruszenie w krajowym systemie prawnym, a także w takim zakresie, w jakim skarżący wykazał, że były one rzeczywiście i koniecznie poniesione, i były rozsądne co do wysokości. Ponadto koszty zastępstwa procesowego podlegają zwrotowi wyłącznie w zakresie, w jakim ETPCz stwierdził naruszenie Konwencji o ochronie praw człowieka i podstawowych wolności. Przykładem takich kosztów są koszty zasądzane na rzecz Skarbu Państwa w postępowaniach, w których niezasadnie oddalone zostało powództwo przeciwko Skarbowi Państwa o odszkodowanie lub zadośćuczynienie za szkodę poniesioną na skutek niewłaściwych warunków pozbawienia wolności, jeśli następnie Trybunał wyda orzeczenie (wyrok lub decyzję), z którego wynika, że w istocie doszło do naruszenia praw skarżącego z uwagi na niezgodne z Konwencją warunki pozbawienia wolności. Dodatkowo zauważyć należy, iż przepis art. 57a ust. 1 dotyczy nieuiszczonych należności z tytułu kosztów zastępstwa procesowego. Wysokość umarzanych należności uzależniona będzie od momentu zaistnienia przesłanki umorzenia. Nie można bowiem wykluczyć, że należności zasądzone na rzecz Skarbu Państwa tytułem kosztów zastępstwa procesowego zostały przynajmniej częściowo wyegzekwowane od dłużnika. Okres pomiędzy złożeniem skargi do ETPCz a jej rozpatrzeniem może wynosić nawet kilka lat, w trakcie których statio fisci Skarbu Państwa będzie podejmować czynności zmierzające do wyegzekwowania zasądzonych kwot. W przypadku gdy należność z tytułu kosztów zastępstwa procesowego Skarbu Państwa została uiszczona, skarżący jest uprawniony do zgłoszenia roszczenia o zwrot zapłaconej kwoty tej należności w postępowaniu przed ETPCz, który może zasądzić zwrot. Regulacja zawarta w ust. 2 tego artykułu dotyczy z kolei umarzania należności Skarbu Państwa powstałych w postępowaniach mających na celu wyegzekwowanie kosztów zastępstwa procesowego przypadających Skarbowi Państwa, zasądzonych w okresie pomiędzy powstaniem wierzytelności a jej umorzeniem na skutek rozstrzygnięcia ETPCz (np. koszty postępowania klauzulowego, koszty postępowania komorniczego itd.). Wprowadzane rozwiązanie ma zapobiegać sytuacjom, kiedy mimo stwierdzenia przez ETPCz, że w postępowaniu krajowym doszło do naruszenia Konwencji, w dalszym ciągu prowadzone są czynności zmierzające do wykonania orzeczenia krajowego, zasądzającego od skarżącego należności z tytułu kosztów zastępstwa procesowego. Mając na względzie, że zakres wprowadzanej regulacji obejmuje udzielenie ulgi w postaci umorzenia nieuiszczonych należności, ustawa wprowadza przepis przejściowy. Stanowi on, że do należności, o których mowa w art. 57a ustawy, nieuiszczonych do dnia wejścia jej w życie, stosuje się przepisy ustawy o finansach publicznych w brzmieniu nadanym niniejszą ustawą. Zmiana ta jest konieczna w celu zastosowania nowych przepisów również do nieuiszczonych należności zasądzonych na rzecz Skarbu Państwa jeszcze przed wejściem w życie ustawy, a w których orzeczenia ETPCz zostaną wydane po dacie wejścia w życie ustawy. Bez takiego przepisu istniałaby wątpliwość odnośnie do zbioru należności, do których miałby mieć zastosowanie wprowadzony przepis. Aby uczynić zadość wymogom wynikającym z Konwencji, a jednocześnie objąć ochroną prawa nabyte wierzycieli, przepis przejściowy powiązano ze statusem należności, wprowadzając kryterium ich uiszczenia. W przypadku gdy należności zasądzone przed wejściem w życie ustawy zostały uiszczone do dnia wejścia w życie ustawy lub po tej dacie, skarżący może zgłosić roszczenie o ich zwrot w postępowaniu przed ETPCz na zasadach ogólnych. Jednocześnie należy mieć na uwadze, że umorzenie należności zasądzonych na rzecz Skarbu Państwa tytułem zwrotu kosztów zastępstwa procesowego, o których mowa w art. 57a ust. 1, nie powinno mieć miejsca w sytuacji, gdy skarżący nie uiścił na rzecz Skarbu Państwa ww. należności (nie zostały od niego wyegzekwowane), a kwota zasądzona orzeczeniem ETPCz na rzecz skarżącego uwzględnia przedmiotowe koszty zastępstwa procesowego. W takim przypadku umorzenie należności na podstawie art. 57a oznaczałoby de facto bezpodstawne wzbogacenie skarżącego w wyniku rozstrzygnięcia przez ETPCz zgłoszonej przez niego skargi. Wprowadzono zatem kolejny przepis przejściowy stanowiący, że powyższych przepisów przejściowych nie stosuje się, jeśli kwota zasądzona orzeczeniem ETPCz, o którym mowa w art. 57a ust. 1 ustawy, uwzględnia należności, o których mowa w art. 57a tej ustawy. Intencją projektodawcy było bowiem, aby umarzanie nieuiszczonych w dniu wejścia w życie ustawy należności miało miejsce jedynie w przypadku, gdy ETPCz nie zasądził ich na rzecz skarżącego. W odniesieniu do nieuiszczonych należności, które powstaną po wejściu w życie ustawy, przepisy art. 57a i przewidziana w nim możliwość umorzenia znajdzie pełne zastosowanie i nie będzie potrzeby zasądzania tego typu nieuiszczonych kwot przez Trybunał. |

| 3. Rozszerzenie katalogu przypadków, w których umorzenie należności może nastąpić w formie jednostronnego oświadczenia woli | Art. 58 (…) 3a. W przypadku, o którym mowa w art. 56 ust. 1 pkt 3, umorzenie należności może nastąpić w formie jednostronnego oświadczenia woli, wówczas gdy uzyskanie oświadczenia woli dłużnika jest niemożliwe albo znacznie utrudnione.